ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics มองว่า ฟันด์โฟลว์ต่างชาติไหลออกสุทธิจากตลาดหุ้นไทยกว่าแสนล้านบาทในช่วงครึ่งแรกของปี 2566 หลังสภาพคล่องทั่วโลกถูกดึงออกจากระบบตั้งแต่ปลายปีที่ผ่านมา กดดัชนี SET Index ร่วงต่ำสุดในรอบ 2 ปี ทั้งนี้ ปรากฎการณ์ที่ต่างชาติขายสุทธิต่อเนื่องส่วนหนึ่งมาจากปัจจัยพื้นฐานของไทยที่ค่อนข้างเปราะบางอยู่ก่อนแล้วตลอดหลายปีที่ผ่านมา โดยเฉพาะผลตอบแทนหุ้นไทยที่ต่ำกว่าภูมิภาค เศรษฐกิจไทยขยายตัวช้าลง รวมถึงความไม่แน่นอนทางการเมือง อย่างไรก็ดี คาดว่า ดัชนี SET Index ช่วงครึ่งหลังของปี 2566 มีโอกาสฟื้นตัวได้บ้างหลังตลาดรับรู้ความเสี่ยงไปแล้ว รวมถึงความหวังจากสถานการณ์การเมืองในประเทศคลี่คลาย

ต่างชาติขายสุทธิตลาดหุ้นไปแล้วกว่าแสนล้านบาท กด SET Index ร่วงต่ำสุดในรอบ 2 ปี

เรียกได้ว่า ตลาดหุ้นไทยกำลังเข้าสู่ภาวะตลาดซบเซา หรือ ตลาดหมี (Bear Market) ชัดเจนมากขึ้น เห็นได้จากดัชนี SET Index ที่ร่วงลงต่อเนื่องจนหลุดแนวรับสำคัญที่ 1,500 จุด ซึ่งต่ำสุดนับตั้งแต่เดือนเมษายน 2564 ขณะที่มูลค่าการซื้อขายเบาบางลงเพียง 3-4 หมื่นล้านบาทต่อวัน จากที่เคยสูงถึงแสนล้านบาทต่อวัน นอกจากนี้ ต่างชาติยังคงขายสุทธิสะสมตลอดช่วงครึ่งแรกของปีกว่า 1.07 แสนล้านบาท ด้านรายย่อยที่ส่วนใหญ่เป็นขาช้อนซื้อสวนทางกับต่างชาติก็ลดลงไปมาก สอดคล้องกับจำนวนบัญชีซื้อขายหลักทรัพย์ในรอบ 6 เดือนล่าสุด (Active User) ที่ลดลงต่อเนื่องตั้งแต่ต้นปีเหลือเพียงเดือนละ 9.8 แสนบัญชี เทียบกับช่วงที่ตลาดร้อนแรงที่สูงถึง 1.3 ล้านบัญชี ซึ่งจากกรณีที่เม็ดเงินลงทุนต่างชาติ (Fund Flow) หลั่งไหลออกจากตลาดหุ้นไทย ขณะที่นโยบายการเงินทั่วโลกก็ตึงตัวขึ้นกว่าในอดีตมาก ttb analytics จึงมองว่า ปรากฎการณ์ที่ต่างชาติขายหุ้นไทยไม่หยุดอาจไม่ใช่เพียงปัจจัยด้านสภาพคล่องในตลาดที่หดหายไปเพียงชั่วคราว แต่ส่วนหนึ่งมาจากปัจจัยพื้นฐานของไทยที่ค่อนข้างเปราะบาง ไม่ว่าจะเป็น

ปัจจัยที่ 1 : หุ้นไทยแพง-กระจุกตัว ผลตอบแทนต่ำ

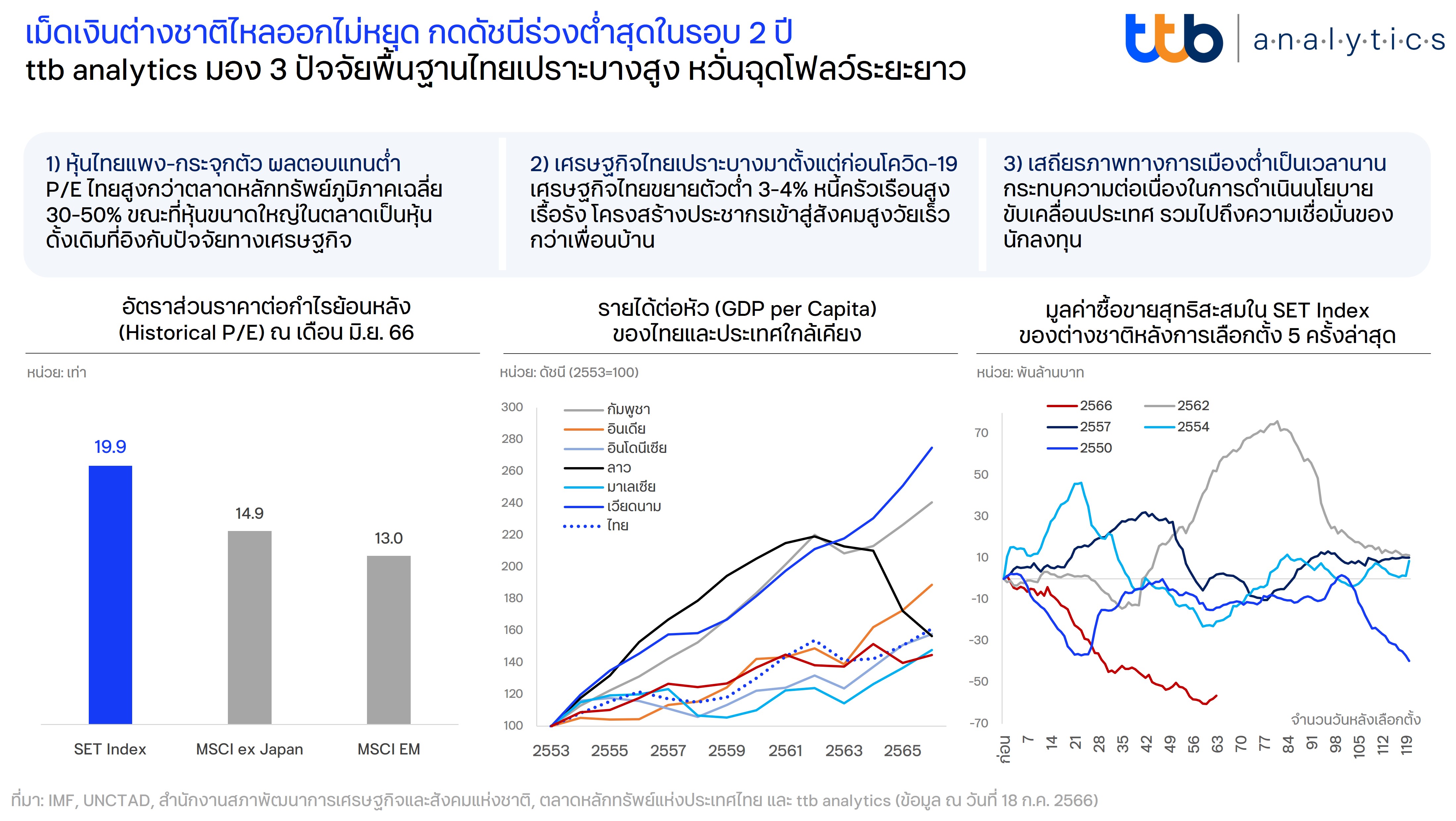

ในเดือนมิถุนายน 2566 ราคาหุ้นต่อกำไรในอดีต (Historical P/E) ของไทยโดยเฉลี่ยค่อนข้างสูงที่ 19.9 เท่า ซึ่งสูงกว่าระดับก่อนสถานการณ์โควิด-19 อยู่ที่ 19.4 เท่า และสูงกว่าเมื่อเทียบกับตลาดหุ้นในภูมิภาคผ่านดัชนี MSCI เอเชียแปซิฟิก ไม่รวมญี่ปุ่น (MSCI All Country Asia Pacific ex Japan) อยู่ที่ 14.9 เท่า และดัชนี MSCI ตลาดเกิดใหม่ (MSCI Emerging Markets) 12.98 เท่า ในทางกลับกัน อัตราผลตอบแทนจากเงินปันผล (Market Dividend Yield) ของไทยกลับต่ำกว่าภูมิภาคที่ 3.2% เทียบกับสิงคโปร์และมาเลเซียที่ 5.0% และ 4.4% ตามลำดับ ขณะที่ตลาดยังมองว่าราคาหุ้นต่อกำไรในอีก 1 ปีข้างหน้า (Forward P/E) ของไทยจะทยอยลดลงมาอยู่ที่ 16.1 เท่า แต่ก็ยังสูงกว่าค่าเฉลี่ยของตลาดหลักทรัพย์ในเอเชียถึง 30% ทำให้การเปิดเผยกำไรของบริษัทจดทะเบียนตลอดครึ่งแรกของปีที่ต่ำกว่าคาด ส่งผลให้ต่างชาตินำเงินออกไปลงทุนในตลาดที่ให้ผลตอบแทนที่ดีกว่า

นอกจากนี้ หุ้นขนาดใหญ่เป็นหุ้นหน้าเดิมที่อิงกับเศรษฐกิจในประเทศเป็นหลัก หากพิจารณาบริษัทจดทะเบียน (Listed Company) ที่อยู่ในดัชนีตลาดหลักทรัพย์แห่งประเทศไทย 50 อันดับแรก (SET50) ตามมูลค่าตลาดในปัจจุบัน กว่า 64% ของจำนวนหุ้นใน SET50 ยังเป็นบริษัทดั้งเดิมที่จดทะเบียนตั้งแต่ 10 ปีก่อน ขณะที่บางส่วนโตจากการควบรวมกิจการ (M&A) นอกจากนี้ มูลค่าตลาด SET50 ก็มีสัดส่วนในตลาดหุ้นไทยถึงเกือบ 70% หรือราว 12.4 ล้านล้านบาท อีกทั้งยังกระจุกตัวในอุตสาหกรรมดั้งเดิมที่อิงกับวัฎจักรเศรษฐกิจ (Cyclical Stock) ขณะที่หุ้นกลุ่มเทคโนโลยีซึ่งเป็นหุ้นที่เติบโตสูง (Growth Stock) กลับมีน้ำหนักเพียง 14% ของมูลค่าตลาด ท่ามกลางบริษัทจดทะเบียนรายใหม่ที่เพิ่งเข้าตลาดหุ้นซึ่งยังเต็มไปด้วยความเสี่ยงในหลาย ๆ ด้าน

ปัจจัยที่ 2 : เศรษฐกิจเปราะบางมาตั้งแต่ก่อนสถานการณ์โควิด-19 ทำให้ไร้ปัจจัยหนุนใหม่

เศรษฐกิจไทยขยายตัวต่ำเฉลี่ยปีละ 3-4% ตลอดเกือบสิบปีที่ผ่านมา เมื่อเทียบกับประเทศเกิดใหม่ที่โตได้ถึงปีละ 5-7% ขณะที่รายได้เฉลี่ยต่อหัว (GDP per Capita) ของไทยก็ขยายตัวต่ำสุดในอาเซียนเฉลี่ยเพียงปีละ 2% เมื่อเทียบกับประเทศเพื่อนบ้านคู่แข่งอย่างเวียดนามที่รายได้ต่อหัวโตเฉลี่ยปีละ 5.4% อีกทั้งผลกระทบอย่างรุนแรงจากวิกฤตโควิด-19 ยิ่งซ้ำเติมเศรษฐกิจไทยให้ยังไม่สามารถกลับเข้าสู่ระดับศักยภาพในอดีตได้โดยง่าย

ยิ่งกว่านั้น ไทยกำลังเผชิญกับปัญหาเชิงโครงสร้างในหลายมิติ โดยเฉพาะหนี้ครัวเรือนสูงที่กลายเป็นปัญหาเรื้อรัง การขาดแคลนวัยแรงงานท่ามกลางโครงสร้างประชากรที่กำลังเข้าสู่สังคมผู้สูงอายุโดยสมบูรณ์ ผลกระทบที่ตามมาคงหนีไม่พ้น การเติบโตของเศรษฐกิจในระยะยาวที่จะมีแนวโน้มลดลง ท่ามกลางแรงกดดันจากภาระทางการคลังตึงตัวมากขึ้น ทำให้ไทยกลายเป็นประเทศกำลังพัฒนาที่เจอปัญหาเชิงโครงสร้างและการขยายตัวทางเศรษฐกิจต่ำไม่แตกต่างจากประเทศพัฒนาแล้ว

ปัจจัยที่ 3 : เสถียรภาพทางการเมืองต่ำเป็นเวลานาน ฉุดความเชื่อมั่นนักลงทุน

นับแต่ปี 2556 ต่างชาติขายสุทธิหุ้นไทยต่อเนื่องแทบทุกปีอีกทั้งในปีที่มีการเลือกตั้ง ต่างชาติจะเทขายหุ้นออกมาบางส่วนในช่วงก่อนการเลือกตั้ง ก่อนที่จะเห็นแรงซื้อกลับเข้ามาเป็นลำดับ ในทางกลับกัน การเลือกตั้งรอบนี้ต่างชาติกลับยังคงขายสุทธิเพิ่มเติมหลังเลือกตั้งต่อเนื่องอีกไม่ต่ำกว่า 5 หมื่นล้านบาท เหล่านี้สะท้อนถึงความกังวลต่อเสถียรภาพทางการเมืองที่เกิดขึ้นตลอดหลายปีที่ผ่านมา ซึ่งทำให้ขาดความต่อเนื่องในการดำเนินนโยบายและบั่นทอนความเชื่อมั่นจากนักลงทุนต่างชาติในระยะยาว เห็นได้จากเม็ดเงินลงทุนทางตรงจากต่างชาติ (FDI) ที่ลดลงอย่างต่อเนื่องหลังปี 2556 และลดลงมาโดยตลอดเมื่อเทียบกับประเทศเพื่อนบ้านอย่างเวียดนามและอินโดนีเซีย

ไม่เพียงต่างชาติลงทุนน้อยลง ในประเทศยังมองหาการลงทุนนอกบ้านอีกด้วยโดยบริษัทขนาดใหญ่ที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) และตลาดหลักทรัพย์เอ็ม เอ ไอ (mai) ก็ออกไปลงทุนนอกประเทศต่อเนื่องปีละ 1-2 แสนล้านบาท ขณะที่นักลงทุนสถาบันก็ให้ความสนใจหุ้นไทยลดลง สะท้อนจากตัวเลขการซื้อขายกองทุนจากสถาบันในประเทศในกลุ่มหุ้นในประเทศที่ลดลงอย่างมากจากซื้อสุทธิเฉลี่ย 9.4 พันล้านบาทในปี 2560 – 2562 มาเป็นขายสุทธิ 6.4 พันล้านบาทในช่วงปี 2564 จนถึง 6 เดือนแรกของปี 2566 สวนทางกับสัดส่วนมูลค่าทรัพย์สินสุทธิ (NAV) ของกองทุนรวมที่ลงทุนในต่างประเทศ (FIF) เทียบกับกองทุนทั้งหมดที่เพิ่มขึ้นจาก 18.7% เป็น 20% ภายในเวลาเพียง 5 ปีเท่านั้น

อย่างไรก็ดี ttb analytics มองว่า ดัชนี SET Index ช่วงครึ่งหลังของปี 2566 มีโอกาสที่จะฟื้นตัว (Rebound) ขึ้นมาได้บ้าง เนื่องจากตลาดรับรู้ความเสี่ยงไปแล้ว (Priced-In) โดยปัจจัยที่ช่วยให้เกิด Upside คงหนีไม่พ้น เรื่องการจัดตั้งรัฐบาลและความชัดเจนด้านนโยบายเศรษฐกิจที่จะพัวพันไปถึงการตั้งงบประมาณปี 2567 ซึ่งอาจช่วยดึงฟันด์โฟลว์ต่างชาติได้ในภาวะที่เศรษฐกิจไทยเจอแรงปะทะรอบด้านเช่นนี้