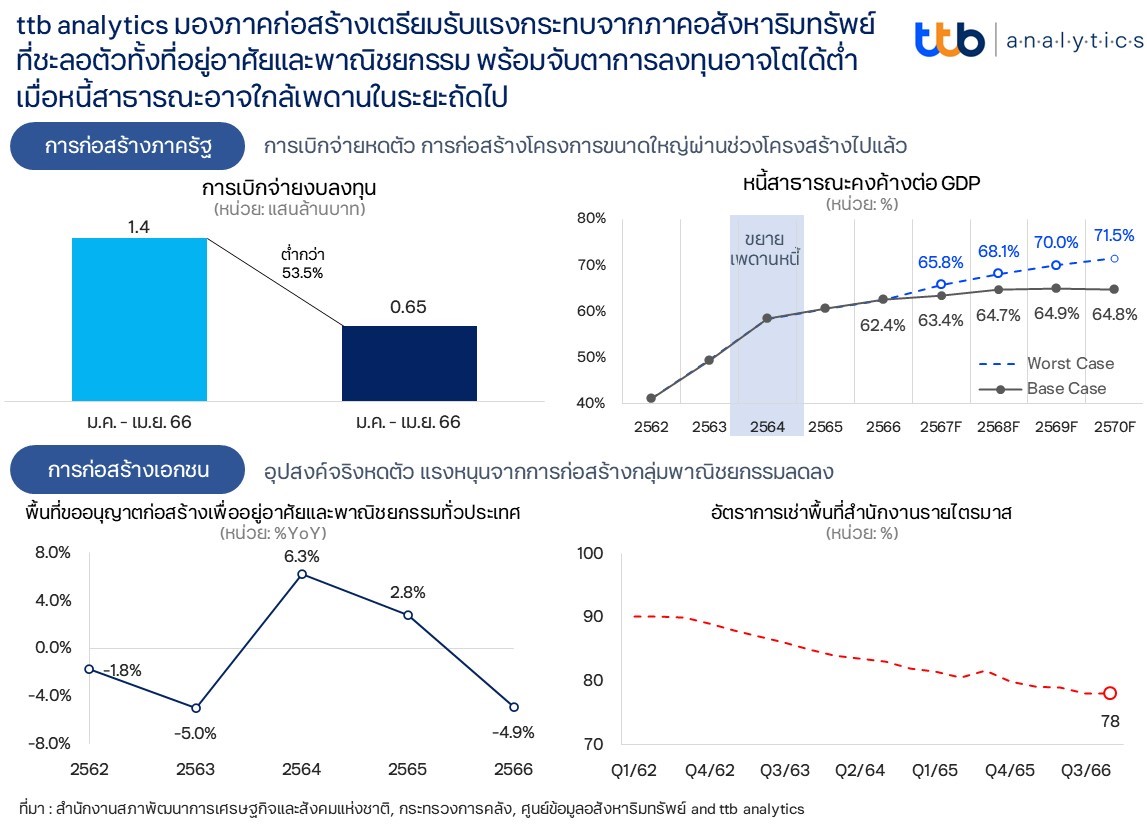

ttb analytics มองภาคก่อสร้างเตรียมรับแรงกระทบจากภาคอสังหาริมทรัพย์ที่ชะลอตัวทั้งที่อยู่อาศัยและพาณิชยกรรม พร้อมจับตาการลงทุนอาจโตได้ต่ำเมื่อหนี้สาธารณะอาจใกล้เพดานในระยะถัดไป

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics มองอุตสาหกรรมก่อสร้างคาดชะลอตัวจากแรงหนุนที่หายไปจากภาคอสังหาริมทรัพย์ที่เป็นอุปสงค์จริงทั้งภาคที่อยู่อาศัย และพาณิชยกรรม รวมถึงงานก่อสร้างภาครัฐก็อาจไม่สดใสจากผลการเบิกจ่ายที่ล่าช้า และหนี้สาธารณะต่อจีดีพี ที่ใกล้เต็มเพดานจากการทำแผนงบประมาณขาดดุลต่อเนื่องถึงปี 2570

อุตสาหกรรมก่อสร้างนับเป็นภาคส่วนที่มีความสำคัญทางเศรษฐกิจทั้งในเรื่องของเม็ดเงิน โดยในปี 2566 มีมูลค่าการก่อสร้างรวมสูงถึง 1.37 ล้านล้านบาท หรือคิดเป็น 7% ของจีดีพี นอกจากนี้ กิจกรรมการก่อสร้างยังเป็นสัญญาณชี้วัดถึงสภาวการณ์ทางเศรษฐกิจ เนื่องจากกิจกรรมการก่อสร้างมีลักษณะเป็นอุปสงค์สืบเนื่อง (Derived Demand) ที่ไม่สามารถสร้างความต้องการด้วยตนเองได้แต่เป็นการตอบสนองต่ออุปสงค์ของภาคธุรกิจจริง ทั้งในกลุ่มงานก่อสร้างเอกชนที่อยู่อาศัยที่สนับสนุนความต้องการที่อยู่อาศัยของผู้คนในพื้นที่ต่าง ๆ รวมถึงงานก่อสร้างอาคารสำนักงาน และห้างสรรพสินค้าที่ก่อสร้างเพื่อวัตถุประสงค์ในการประกอบธุรกิจ แต่อย่างไรก็ตาม ในระยะที่ผ่านมาเศรษฐกิจไทยอยู่ในภาวะเผชิญข้อจำกัดในการเติบโตที่จีดีพี ในปี 2566 ยังอยู่ที่ระดับต่ำกว่าเมื่อเทียบกับปี 2562 ส่งผลให้กำลังซื้อและความเชื่อมั่นของภาคประชาชนกับเศรษฐกิจที่ต่ำ ลดทอนความต้องการของการซื้อที่อยู่อาศัยที่จะเป็นภาระทางการเงินในระยะยาว รวมถึงทิศทางของเศรษฐกิจที่เติบโตช้าอาจลดทอนกระแสการค้าการลงทุนที่เป็นปัจจัยหนุนต่อความต้องการก่อสร้างอสังหาริมทรัพย์กลุ่มพาณิชยกรรม ทำให้แรงส่งจากงานก่อสร้างเอกชนยังคงเผชิญกับแรงกดดัน และเมื่อพิจารณาร่วมกับประเด็นท้าทายของงานก่อสร้างภาครัฐที่ประสบปัญหาการเบิกจ่าย ส่งผลให้มูลค่างานก่อสร้างภาพรวมปี 2567 มีแนวโน้มปรับตัวลดลง 2.7% ที่มูลค่า 1.34 ล้านล้านบาท ด้วยรายละเอียดดังนี้

การก่อสร้างเอกชน ในปี 2567 คาดหดตัว 4.9% จากแรงหนุนที่เริ่มลดลงของงานก่อสร้างกลุ่มพาณิชกรรม เช่น โครงการ Mixed-Use ขนาดใหญ่ และอาคารสำนักงานที่คอยพยุงตลาดในช่วง 2-3 ปีที่ผ่านมา เริ่มทยอยสร้างแล้วเสร็จโดยเฉพาะในส่วนงานโครงสร้าง ส่งผลต่อเม็ดเงินที่จะลงทุนไปกับภาคก่อสร้างที่เริ่มปรับลดเมื่อเทียบกับปีก่อนหน้า รวมถึงเมื่อพิจารณาประกอบกับ Occupancy Rate ที่ลดลงเหลือเพียง 78% ในปี 2566 จากที่เคยอยู่ระดับ 90% ในปี 2562 ส่งผลให้ทิศทางการก่อสร้างอาคารสำนักงานใหม่ ๆ คาดว่าอาจชะลอตัวลง รวมถึงในส่วนของกลุ่มที่อยู่อาศัยที่ประเมินว่าใน ปี 2567 ตลาดอสังหาริมทรัพย์อาจหดตัวต่อเนื่อง 2 ปีติดต่อกันบนแรงกดดันที่มาจากทั้งฝั่งอุปสงค์ที่ “คนซื้อน้อย เข้าถึงยาก ปราศจากเงินออม” หมายถึง คนซื้อจะน้อยลง การเข้าถึงสินเชื่อที่ยากขึ้น และคนไม่มีเงินออมมากพอสำหรับการบริโภคสินค้าคงทนที่ต้องอาศัยเงินออม อีกทั้งฝั่งอุปทานที่ประสบปัญหาต้นทุนก่อสร้างแพงและต้นทุนจม (Sunk Cost) ในโครงการรอขายจำนวนมาก กดดันให้ในปี 2567 งานก่อสร้างที่อยู่อาศัยที่รองรับอุปสงค์ความต้องการอยู่อาศัยมีทิศทางที่ชะลอตัวลง ซึ่งสอดคล้องกับแผนงานก่อสร้างที่สะท้อนผ่านพื้นที่การขออนุญาตก่อสร้างทั่วประเทศชะลอตัวลงเกือบ 4.9% ในปี 2566

การก่อสร้างภาครัฐ ในปี 2567 คาดว่าจะเป็นปีที่ยากลำบากจากเม็ดเงินเบิกจ่ายที่ชะลอตัวในช่วง 4 เดือนแรกลดลง 53.5% เมื่อเทียบกับปีก่อน โครงการก่อสร้างขนาดใหญ่หลายโครงการก็ผ่านช่วงงานโครงสร้างไปแล้ว เช่น โครงการรถไฟทางคู่ ระยะที่ 1 มูลค่าก่อสร้างรวม 124,074 ล้านบาท รวมถึงโครงการพื้นฐานใหม่ตามแผนงาน ถึงแม้ผ่านการจัดซื้อจัดจ้างแล้วแต่งานก่อสร้างยังไม่มีความคืบหน้าชัดเจน เช่น รถไฟความเร็วสูงเชื่อม 3 สนามบิน มูลค่า 222,544 ล้านบาท ซึ่งคาดว่าความคืบหน้าในช่วงที่เหลือของปียังไม่มีความชัดเจน เนื่องจากยังคงอยู่ในขั้นตอนการแก้ไขสัญญา อีกทั้งโครงการที่ยังไม่ผ่านกระบวนการประมูล คาดว่าจะไม่สามารถเริ่มงานก่อสร้างได้ทันในช่วงปี 2567 นี้ รวมถึงในส่วนของระบบขนส่งทางถนนที่เป็นหนึ่งในงานก่อสร้างหลัก พบว่าเม็ดเงินเบิกจ่ายน้อยกว่าปีที่แล้วถึง 65% ส่งผลให้การก่อสร้างภาครัฐจะชะลอตัวต่อเนื่องที่ 1% และอาจเป็นการชะลอตัว 3 ปีต่อเนื่อง

อย่างไรก็ตาม ในส่วนของทิศทางภาคอสังหาริมทรัพย์ของปี 2568 ttb analytics มองอุตสาหกรรมก่อสร้างยังคงเผชิญกับแรงกดดัน ทั้งในภาคส่วนของงานก่อสร้างเอกชนที่อุปสงค์จริงจากภาคอสังหาฯ ที่อยู่อาศัย และพาณิชยกรรมที่ยังดูไม่มีแรงกระตุ้น รวมถึงข้อจำกัดของการเบิกจ่ายภาครัฐของหนี้สาธารณะที่ปัจจุบันแตะ 63.8% ต่อจีดีพี และมีแนวโน้มเพิ่มสูงขึ้นจากแผนจัดทำงบประมาณขาดดุลที่ลากยาวไปถึงปี 2570 ที่ส่งผลให้หนี้สาธารณะอาจเข้าใกล้เพดานที่ 70% ต่อจีดีพี ตามกรอบพระราชบัญญัติวินัยการเงินการคลังของรัฐ และอาจใกล้ถึงเพดานเร็วขึ้นหากรายได้จัดเก็บไม่ตรงตามเป้าที่จะเพิ่มส่วนที่ขาดดุลทางการคลัง และเป้าหมายของอัตราการเจริญเติบโตทางเศรษฐกิจที่คลาดเคลื่อนจากประมาณการณ์มา 5 ปีติดต่อกัน อาจส่งผลกระทบถึงการลงทุนใหม่ตามงบประมาณสำหรับโครงการก่อสร้างที่ต้องพึ่งพิงเงินกู้ ดังนั้น ttb analytics จึงเสนอแนะมุมมองหาช่องทางให้กับภาคก่อสร้างไทย โดยพยายามลดข้อจำกัดที่ต้องเผชิญ ดังนี้

1. สร้างผลสัมฤทธิ์ความเจริญเติบโตทางเศรษฐกิจให้เป็นรูปธรรม เพื่อสร้างกำลังซื้อและความเชื่อมั่นให้สูงขึ้นกับภาคประชาชน เพื่อกระตุ้นแรงซื้อที่อยู่อาศัยที่ชะลอตัวให้มีแรงกระเพื่อมกลับขึ้นมาอีกครั้งหนึ่ง รวมถึงความเจริญเติบโตทางเศรษฐกิจยังเป็นแรงดึงดูดเม็ดเงินลงทุนจากต่างชาติที่ถือเป็นรากฐานสำคัญในพัฒนาเศรษฐกิจในมิติการถ่ายโอนเทคโนโลยีที่สามารถสร้างธุรกิจเกี่ยวเนื่องทั้งธุรกิจต้นน้ำและปลายน้ำ ซึ่งความสัมฤทธิ์ผลในการดึงเม็ดเงินการลงทุนทางตรงจากต่างชาติ ย่อมเป็นการพัฒนาความต้องการอสังหาริมทรัพย์เพื่ออุตสาหกรรมที่จะเป็นแหล่งงานและสามารถสร้างพื้นที่ศักยภาพใหม่เพื่อปิดทำเลสำหรับการก่อสร้างเพื่อพาณิชยกรรมและที่อยู่อาศัยได้อีกทางหนึ่ง

2. ภาครัฐควรให้ความสำคัญในการจัดสรรงบประมาณสำหรับโครงการที่มีความสำคัญ เนื่องจากปัจจุบันหนี้สาธารณะต่อจีดีพีอยู่ในสัดส่วนที่สูง และเมื่อพิจารณาร่วมกับแผนงบประมาณการคลังขาดดุลจนถึงปี 2570 ส่งผลให้ภาครัฐควรเริ่มคำนึงถึงการเรียงลำดับความสำคัญในการจัดสรรงบประมาณรายจ่ายเพื่อการลงทุน โดยพยายามเน้นไปเรื่องที่เกี่ยวข้องกับโครงสร้างพื้นฐานในการพัฒนาประเทศ หรือเพื่อใช้ประโยชน์ในการกระตุ้นเศรษฐกิจเป็นสำคัญ โดยเน้นย้ำถึงความสัมฤทธิ์ผลและความคุ้มค่าที่แท้จริง กอปรกับพยายามปรับลดรายจ่ายลงทุนในส่วนที่ไม่เกี่ยวข้องกับความเจริญทางเศรษฐกิจให้ลดลงอย่างต่อเนื่องและเป็นรูปธรรม