ปัญหาส่วนใหญ่ที่มนุษย์เงินเดือนหลาย ๆ คนมักพบเจอในแต่ละเดือนคงหนีไม่พ้นในเรื่องของการใช้เงินเดือนชนเดือน บางเดือนแทบไม่พอใช้ และด้วยยุคนี้เป็นยุคของเทคโนโลยีที่การช้อปปิ้งอยู่เพียงแค่ปลายนิ้ว บางทีการอยู่บ้านก็สามารถทำให้เราเสียเงินกับการซื้อของออนไลน์ได้อย่างง่ายดาย มันยิ่งทำให้การออมเงินดูเหมือนจะเป็นเรื่องที่ไกลตัวไปแล้ว แต่ก็ใช่ว่าจะเป็นเรื่องที่เป็นไปไม่ได้ เพียงแค่เราต้องรู้จักควบคุมและบริหารเงินเดือน จัดสรรค่าใช้จ่ายในแต่ละเดือนออกจากกัน บางคนอาจสงสัยว่าควรจะเริ่มออมเงินแบบไหนดี วันนี้เรามีวิธีที่เริ่มต้นได้ง่าย ๆ ด้วยเทคนิคที่ใครก็ทำได้ เพียงแค่ เก็บเงิน"แยกบัญชี" เท่านั้นเอง

4 เทคนิคบริหารบัญชีเงินเดือน

การแยกบัญชี เป็นการแบ่งเงิน 1 ก้อนออกเป็นส่วนต่าง ๆ ตามจุดประสงค์ของเงินก้อนนั้น ๆ โดยจะแบ่งออกเป็น 4 บัญชีหลัก ๆ ด้วยกัน ดังนี้

1. บัญชีเงินเดือน

เป็นบัญชีตั้งต้น เพื่อรับเงินเดือนหรือรายได้อื่น ๆ เพียงอย่างเดียวเท่านั้น ไม่ควรใช้เป็นบัญชีค่าใช้จ่ายและบัญชีออมเงินร่วมด้วย เพราะจะทำให้เราจัดสรรเงินได้ยาก บางทีอาจจะใช้เงินเพลินจนไม่รู้ตัว

2. บัญชีเงินออม

หลังจากได้รับเงินเดือนแล้ว สิ่งแรกที่ควรทำเลยคือการแบ่งเงินมาที่บัญชีเงินออมอย่างน้อย 10% ก่อนเป็นอันดับแรก เพื่อเก็บสะสมและเป็นการเริ่มต้นสร้างวินัยการออมด้วยการปรับพฤติกรรม “ออมก่อนใช้” ต่อจากนั้นก็มาจัดสรรบัญชีการออม ซึ่งจะเป็น บัญชีเงินฝากประจำ,บัญชีออมทรัพย์ดอกเบี้ยสูงหรือบัญชีกองทุนรวมก็ได้ โดยแบ่งการออมออกเป็น 3 ระยะ ดังนี้ โดยแบ่งการออมออกเป็น 3 ระยะ ดังนี้

- เป้าหมายระยะสั้น เป็นเงินออมไว้ใช้ในยามฉุกเฉิน 3-6 เท่า ของค่าใช้จ่ายต่อเดือน เผื่อเกิดเหตุการณ์ที่ไม่คาดคิดขึ้น แนะนำเก็บเงินส่วนนี้ไว้ในที่ที่มีสภาพคล่องสูง สามารถนำออกมาใช้ได้ทันที เช่น บัญชีออมทรัพย์ หรือกองทุนรวมตลาดเงิน เป็นต้น

- เป้าหมายระยะกลาง เป็นเงินออมที่เก็บไว้เพื่อนำมาใช้ในช่วง 2-10 ปี เช่น ไว้เรียนต่อ ซื้อรถยนต์ แต่งงาน แนะนำเก็บเงินส่วนนี้ไว้ในพอร์ตลงทุนความเสี่ยงปานกลาง เช่น บัญชีฝากประจำพันธบัตรรัฐบาล หรือกองทุนรวมตราสารหนี้ เป็นต้น ทั้งนี้หากเลือกที่จะใช้บัญชีเงินฝากประจำในการออม ควรคำนึงถึงระยะเวลา และคำนวณดอกเบี้ยเงินฝากที่จะได้ ว่าอยู่ในเกณฑ์ที่เราพึงพอใจหรือไม่ ยิ่งถ้าสามารถกำหนดระยะเวลาเองได้ ก็จะง่ายกับการวางแผนทางการเงิน และทำให้เราถึงเป้าหมายได้เร็วขึ้นนั่นเอง

- เป้าหมายระยะยาว เป็นเงินออมที่เก็บไว้เพื่อนำมาใช้ในช่วง 10 ปีขึ้นไป อย่างเช่นการเกษียณอายุ แนะนำเก็บเงินส่วนนี้ไว้ในพอร์ตลงทุนที่ให้ผลตอบแทนสูงในระยะยาว เช่น กองทุนรวมตราสารทุน หุ้นพื้นฐานดี ประกันบำนาญ กองทุน SSF หรือกองทุน RMF เป็นต้น

3. บัญชีค่าใช้จ่าย

เป็นบัญชีค่าใช้จ่ายคงที่ ที่รู้จำนวนเงินที่แน่นอนในแต่ละเดือน เช่น ค่าผ่อนบ้าน ค่าผ่อนรถ เป็นต้น แนะนำว่าควรโอนเงินจากบัญชีเงินเดือนเข้าบัญชีนี้ทุกต้นเดือน เพื่อให้มั่นใจว่าจะมีเงินเพียงพอกับค่าใช้จ่ายจำเป็นเหล่านี้

4. บัญชีค่าใช้จ่ายรายสัปดาห์

เป็นบัญชีสุดท้ายที่เหลือหลังจากหักเงินออมและค่าใช้จ่ายจำเป็นออกแล้ว ไว้เป็นค่าใช้จ่ายที่ใช้ในชีวิตประจำวัน อย่างเช่น ค่ากิน ค่าเดินทาง เป็นต้น แต่ไม่ควรโอนเงินจากบัญชีเงินเดือนมาไว้ที่บัญชีนี้เป็นเงินก้อนทั้งหมดทีเดียว เพราะอาจทำให้เราเผลอใช้เงินหมดก่อนสิ้นเดือน แนะนำว่าควรโอนเงินเข้าทุกต้นสัปดาห์ โดยเฉลี่ย 5 สัปดาห์ในแต่ละเดือน หากเดือนไหนมีไม่ถึง 5 สัปดาห์ หรือสัปดาห์ไหนใช้จ่ายน้อยกว่าที่ตั้งไว้ ก็สามารถนำเงินที่เหลือไปเปย์ตัวเอง หรือโอนเข้าบัญชีเงินเก็บเพิ่มได้

ตัวอย่างการออมเงินด้วยการแยกบัญชีเงินเดือน 30,000 บาท

1. เมื่อได้รับเงินเดือน 30,000 บาท อันดับแรกให้โอนเงินจากบัญชีเงินเดือนเข้าบัญชีเงินออม 20% หรือ 6,000 บาท โดยแบ่งเป็น

- เงินสำรองฉุกเฉิน (20%) 1,200 บาท ไว้ในบัญชีออมทรัพย์

- เงินเก็บแต่งงาน (50%) 3,000 บาท ไว้ในกองทุนรวมตราสารหนี้

- เงินเกษียณอายุ (30%) 1,800 บาท ไว้ในกองทุนรวมตราสารทุน

ต่อมาโอนเงินจากบัญชีเงินเดือนเข้าบัญชีค่าใช้จ่าย เป็นค่าบ้าน 10,000 บาท, ค่าบัตรเครดิต 3,000 บาท, ค่าเน็ตบ้าน - มือถือ 1,000 บาท และค่าน้ำ - ไฟ 1,000 บาท รวมทั้งหมด 15,000 บาท

3. หลังจากแบ่งเงินออม 6,000 บาท และค่าใช้จ่ายจำเป็น 15,000 บาทแล้ว จะเหลือเงินเพื่อใช้จ่ายในชีวิตประจำวันอยู่ที่ 9,000 บาท ให้เฉลี่ยด้วย 5 สัปดาห์ต่อเดือน เท่ากับว่าควรโอนเงินจากบัญชีเงินเดือนเข้าบัญชีนี้ทุกต้นสัปดาห์ สัปดาห์ละ 1,800 บาท

แต่ทั้งนี้ทั้งนั้น สามารถปรับใช้เพื่อให้เหมาะสมกับสถานะทางการเงินของแต่ละคนได้ และหากใครยังไม่มีไอเดียในการจัดการกับบัญชีเงินออม ว่าควร เริ่มต้นลงทุนอย่างไร ลงทุนกองไหนดี ทาง ttb advisory ขอแนะนำเครื่องมือที่จะช่วยจัดการเงินออมของเราให้เป็นไปได้ง่ายและมีโอกาสทำให้เราไปถึงเป้าหมายได้มากขึ้น อย่าง ttb smart port calculator ที่มีแผนการลงทุนให้เลือกมากมาย ครอบคลุมทุกเป้าหมายตามระดับความเสี่ยง

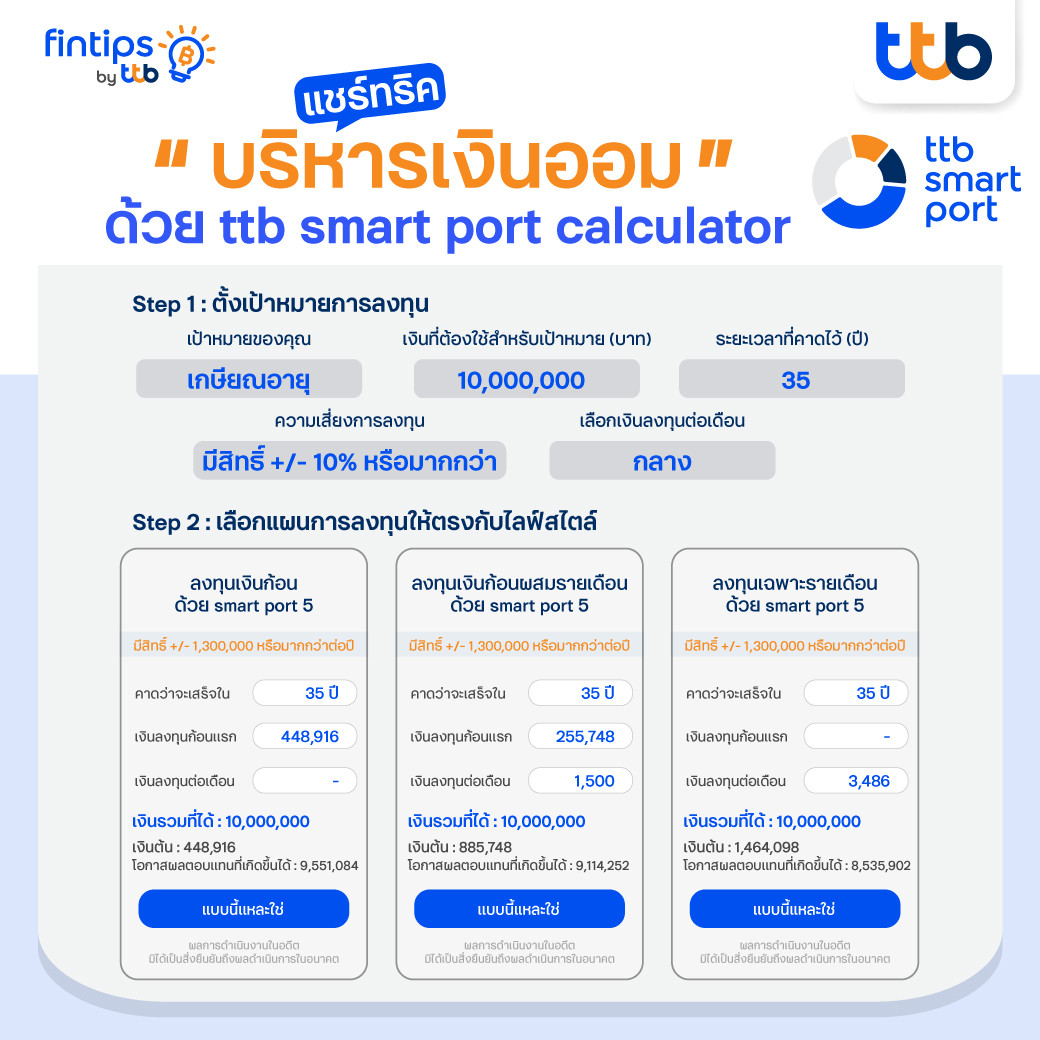

แชร์ทริค บริหารเงินออมด้วย ttb smart port calculator

Step 1 : ตั้งเป้าหมายการลงทุนเพื่อบริหารเงินออม

วิธีการบริหารเงินออมแบบง่าย ๆ เริ่มต้นจากการกำหนดเป้าหมายก่อน โดยจะขอยกตัวอย่างเป็นการกำหนดเป้าหมายในระยะยาวอย่างการเกษียณอายุในอีก 35 ปีข้างหน้า ใช้เงินทั้งสิ้น 10,000,000 บาท และเลือกระดับความเสี่ยงที่รับได้ไม่เกิน +/- 10% หรือมากกว่า

Step 2 : เลือกแผนการลงทุนให้ตรงกับไลฟ์สไตล์

เมื่อกรอกข้อมูลครบแล้ว ระบบจะแสดงแผนการลงทุนต่าง ๆ ซึ่งมีให้เลือกทั้งลงทุนด้วยเงินก้อนเดียว ลงทุนด้วยเงินก้อนผสมรายเดือน หรือทยอยลงทุนเท่ากันทุกเดือน ก็สามารถเลือกให้ตรงกับไลฟ์สไตล์ของเราได้ ซึ่งวิธีที่เหมาะสมกับมนุษย์เงินเดือนคือการเลือกลงทุนในแผน smart port 5 โดยตั้งแผนทยอยลงทุนหรือ DCA ไว้อัตโนมัติรายเดือน เดือนละ 3,486 บาท จะมีโอกาสได้ผลตอบแทน 8,535,902 บาท โดยใช้เงินต้นเพียง 1,464,098 บาท

จะเห็นได้ว่าหากเรามีการใช้เครื่องมือที่เหมาะสม จะช่วยให้เราสามารถบริหารเงินออมได้ง่ายและมีโอกาสสำเร็จตามเป้าหมายได้มากขึ้น อีกทั้งยังช่วยสร้างวินัยในการออม ประหยัดเงินต้นได้เยอะ และไม่ต้องเสียเวลาในการจัดพอร์ตการลงทุนเองอีกด้วย เพราะมีผู้เชี่ยวชาญระดับโลกด้านการลงทุนอย่าง Amundi และ Eastspring ที่จะคอยดูแลปรับสัดส่วนการลงทุนให้โดยอัตโนมัติทุกเดือน และหากใครต้องการคำแนะนำก็สามารถรับคำปรึกษา ขอรับหนังสือชี้ชวนได้ที่ ttb ทุกสาขา หรือที่ ttb investment line โทร 1428 กด # 4 ทุกวันจันทร์ - วันศุกร์ เวลา 9:00 - 17:30 น. (ยกเว้นวันหยุดธนาคาร)

คำเตือน :

การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า นโยบายการลงทุน เงื่อนไขผลตอบแทน ความเสี่ยง และผลการดำเนินงานกองทุนก่อนตัดสินใจลงทุน / กองทุนนี้ลงทุนในต่างประเทศ จึงมีความเสี่ยงที่ทางการของต่างประเทศอาจออกมาตรการในภาวะที่เกิดวิกฤตการณ์ที่ไม่ปกติ

ทำให้กองทุนไม่สามารถนำเงินกลับเข้ามาในประเทศ ซึ่งอาจส่งผลให้ผู้ลงทุนไม่ได้รับคืนเงินตามระยะเวลาที่กำหนด / กองทุนนี้มีความเสี่ยงจากอัตราแลกเปลี่ยนที่อาจเกิดขึ้นจากการลงทุนในต่างประเทศ ถึงแม้ว่ากองทุนอาจป้องกันความเสี่ยงตามดุลยพินิจของผู้จัดการกองทุนรวม

แต่เนื่องจากกองทุนไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่ให้สิทธิประโยชน์ทางภาษี ผู้ลงทุนควรศึกษารายละเอียดเงื่อนไขการลงทุนให้ครบถ้วน

/ สอบถามข้อมูล และขอรับหนังสือชี้ชวนได้ที่ ttb ทุกสาขา หรือที่ ttb investment line โทร 1428 กด # 4 ทุกวันจันทร์ - วันศุกร์ เวลา 9:00 - 17:30 น. (ยกเว้นวันหยุดธนาคาร)

หมายเหตุ :

ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว

ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์ และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้น

ธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปใช้ซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว