เสริมพอร์ตเพิ่มความสมดุล ด้วยการลงทุนผ่านสินทรัพย์ทางเลือก Life Settlement

เพราะไม่มีสินทรัพย์ประเภทใดที่มีผลตอบแทนชนะสินทรัพย์อื่นๆ ได้ทุกช่วงเวลาของวัฏจักรเศรษฐกิจ ในภาวะการณ์ลงทุนปกติ นักลงทุนจึงเลือกจัดสรรการลงทุนในหลากหลายสินทรัพย์ (Asset Allocation) เช่น ตราสารทุน ตราสารหนี้ กองทุน อสังหาริมทรัพย์ (REITs) เป็นต้น เพื่อได้ประโยชน์จากการกระจายการลงทุน (Diversification) จากการจัดสรรสินทรัพย์หลายประเภทที่มีความเคลื่อนไหวของราคาสัมพันธ์กัน (Correlation) น้อย หรือทิศทางตรงข้ามกัน บางปีสินทรัพย์หนึ่งดี อีกสินทรัพย์แย่ เพื่อให้ได้พอร์ตมีผลตอบแทนคาดหวังระยะยาวตามเป้าหมายที่คาดไว้ ภายใต้ข้อจำกัดคือความเสี่ยงอยู่ในระดับที่รับได้

อย่างไรก็ตาม บางปีที่ภาวะตลาดทุนไม่ปกติ กลับพบว่าราคาสินทรัพย์หลายประเภทอาจเคลื่อนไหวทางลบในทิศทางเดียวกันได้ โดยเฉพาะช่วงวิกฤต (Crisis) หรือช่วงที่ตลาดมีความตกใจกลัว (Panic) ดังที่เกิดในปี 2561 หรือล่าสุดในปี 2565 ที่ตราสารทุน ตราสารหนี้ และ REITs ต่างให้ผลตอบแทนติดลบ ทำให้พอร์ต Asset Allocation ดูเหมือนจะไม่ให้ประโยชน์แก่นักลงทุนเท่าไหร่ แต่รู้หรือไม่ว่ามีนักลงทุนบางกลุ่มให้ความสนใจกระจายการลงทุนไปในการลงทุนไปใน Private Assets หรือสินทรัพย์ที่ไม่ได้จดทะเบียนซื้อขายในตลาดซื้อขายแลกเปลี่ยนหลัก/สินทรัพย์นอกตลาด ซึ่งจุดเด่นสำคัญของสินทรัพย์ประเภทนี้คือ 1) ช่วยกระจายความเสี่ยงพอร์ตการลงทุน (เนื่องจากไม่มีราคาเคลื่อนไหวตามราคาสินทรัพย์ในตลาดอื่นๆ) 2) มีความผันผวนของราคาต่ำ 3) มีผลการดำเนินงานระยะยาวที่มีโอกาสชนะการลงทุนสินทรัพย์ในตลาด อย่างไรก็ตามแม้จะมีความน่าสนใจมากเพียงใดแต่โอกาสในการลงทุนจริงๆ ในสินทรัพย์ประเภทนี้มีค่อนข้างน้อย เนื่องจากสินทรัพย์ประเภทนี้มีสภาพคล่องต่ำ การลงทุนมีความซับซ้อน ต้องการระยะเวลาการลงทุนที่ค่อนข้างยาว และผู้ลงทุนต้องมีความรู้ความชำนาญในการบริหาร ส่วนใหญ่จึงเปิดโอกาสให้นักลงทุนสถาบันมากกว่า ซึ่งในต่างประเทศการลงทุนใน Private Asset ได้รับความนิยมเป็นอย่างมากมาหลายทศวรรษแล้ว โดยเฉพาะนักลงทุนสถาบันที่มีนโยบายการลงทุนในระยะยาว เช่น เงินกองทุนพัฒนามหาวิทยาลัย (Endowment / University Fund) เป็นต้น ในครั้งนี้ทีทีบีนำเสนอโอกาสการลงทุนครั้งสำคัญแก่นักลงทุนบุคคลที่สนใจกระจายการลงทุนในสินทรัพย์ทางเลือกที่ง่าย เพราะมีผู้เชี่ยวชาญบริหารดูแลให้ในการลงทุนรูปแบบกองทุนรวมที่เน้นลงทุนใน Life Settlement

Life Settlement คืออะไร

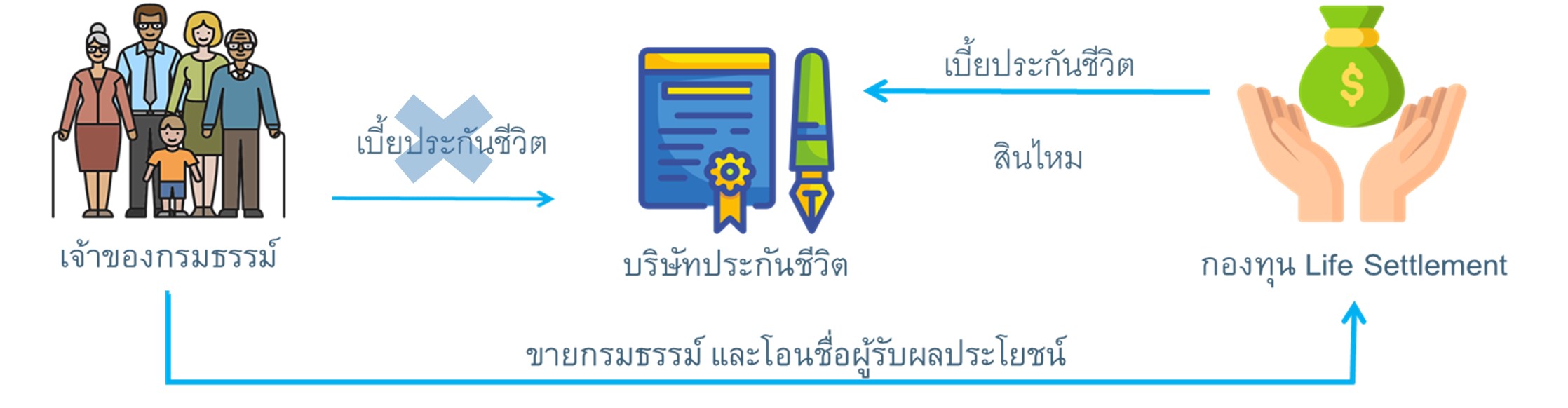

Life Settlement เป็นธุรกรรมทางการเงินประเภทหนึ่งที่ช่วยเพิ่มทางเลือกให้กับบุคคลเจ้าของกรมธรรม์ประกันชีวิตที่จ่ายเบี้ยประกันไประยะหนึ่งแล้วและไม่ต้องการชำระเบี้ยอีกต่อไป สามารถขายกรมธรรม์ของตนให้แก่ตัวกลางทางการเงินที่รับซื้อเพื่อได้มูลค่าที่สูงกว่าการเวนคืนกับบริษัทประกันผู้ออกกรมธรรม์ แต่จะต่ำกว่าผลประโยชน์ที่จะได้รับจากกรมธรรม์ โดยที่บุคคลผู้เอาประกันจะโอนชื่อรับผลประโยชน์ให้แก่ตัวกลางที่รับซื้อกรมธรรม์ และตัวกลางผู้รับซื้อมีภาระจ่ายเบี้ยประกันตามกรมธรรม์ต่อ โดยเป็นผู้รับผลประโยชน์ตามเงื่อนไขกรมธรรม์ดังกล่าวแทน ปัจจุบันมูลค่าตลาด Life Settlement มีมูลค่าประมาณ 2 หมื่นล้านเหรียญสหรัฐ หรือราว 6-7 แสนล้านบาท (ที่มา : บลจ. วรรณ 21 ก.พ. 2566)

ที่มา: ONEAM SL Investment, ข้อมูล ณ เดือน ธ.ค. 2565

ความน่าสนใจของการลงทุนใน Life Settlement

1. การลงทุนใน Life Settlement มีกรมธรรม์ประกันชีวิตเป็นหลักประกัน ผู้รับผลประโยชน์ตามกรมธรรม์จะมีสิทธิ์รับผลประโยชน์ก่อนผู้ถือตราสารหนี้และหุ้นในกรณีที่บริษัทประกันชีวิตเกิดปัญหา เนื่องจากกรมธรรม์ประกันชีวิตมีลำดับการเรียกร้องเป็นลำดับแรกๆ (High security) ในลำดับชั้น (seniority claims) ก่อนหน้าเจ้าหนี้ และ ผู้ถือหุ้น ของบริษัทประกันผู้ออกกรรมธรรม์

ที่มา: ONEAM SL Investment, ข้อมูล ณ เดือน ธ.ค. 2565

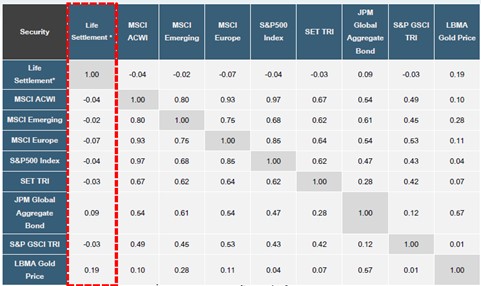

2. ความสัมพันธ์ (Correlation) ของ Life Settlement* ต่ำ เมื่อเทียบกับสินทรัพย์อื่น ทำให้พอร์ตการลงทุนสินทรัพย์ในตลาดมีผลตอบแทนคาดหวังต่อหน่วยความเสี่ยง (Return Adjusted Risk or Sharpe Ratio) ดีขึ้น

ที่มา: ONEAM, Bloomberg, ข้อมูลระหว่างเดือน ก.พ. 2557 –ธ.ค. 2565

* อ้างอิงข้อมูล กองทุน BlackOakInvestor Limited Partnership -Class I (USD)

กองทุนวรรณ ไลฟ์ เซทเทิลเมนท์ 4 ห้ามขายผู้ลงทุนรายย่อย(ONE-LS4-UI)

กองทุนเปิด วรรณ ไลฟ์ เซทเทิลเมนท์ 4 ห้ามขายผู้ลงทุนรายย่อย (ONE-LS4-UI) จะเน้นลงทุนในหน่วยลงทุนของกองทุนต่างประเทศเพียงกองเดียว คือ One Life Settlement Limited Partnership – Main Class (กองทุนหลัก) ในสกุลเงินดอลลาร์สหรัฐ โดยเฉลี่ยไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน โดยกองทุนหลักจัดตั้งขึ้นในรูปแบบของห้างหุ้นส่วนจำกัด (Limited Partnership) จดทะเบียนในสหราชอาณาจักร ซึ่งมีวัตถุประสงค์ในการสร้างผลตอบแทนจากการเข้าซื้อขายกรมธรรม์ประกันชีวิต (Life Settlement) ในประเทศสหรัฐฯ ที่ออกโดยบริษัทประกันชีวิตในสหรัฐฯ กองทุนหลักบริหารจัดการโดย SL Investment Management

SL INVESTMENT MANAGEMENT LIMITED (ผู้จัดการกองทุนของกองทุนหลัก)

(ข้อมูลจาก SL Investment Management Limited และ https://slinvest.co.uk ณ เดือนธันวาคม 2565, บลจ. วรรณ ก.พ. 2565)

- จดทะเบียนจัดตั้งเมื่อปี พ.ศ. 2533 อยู่ที่เมือง CHESTER ประเทศอังกฤษ เพื่อบริหารจัดการการลงทุนในสินทรัพย์ต่าง ๆ โดยเฉพาะการลงทุนในสินทรัพย์ทางเลือกอย่างกรมธรรม์ประกันชีวิตในประเทศอังกฤษและสหรัฐอเมริกา

- ได้รับอนุญาตและกำกับดูแลโดย THE UK FINANCIAL CONDUCT AUTHORITY (“FCA”) ซึ่งเป็นหน่วยงานที่ทำหน้าที่กำกับดูแลสถาบันการเงินของประเทศอังกฤษ ในฐานะผู้บริหารจัดการกองทุนสำหรับการลงทุนในสินทรัพย์ทางเลือก Alternative Investment Fund Manager) รวมถึงเป็นสมาชิกผู้ก่อตั้ง EUROPEAN LIFE SETTLEMENT ASSOCIATION (ELSA)

SL Investment Management Limited และ BlackOak Life Limited ในฐานะบริษัทลูกได้ทำการศึกษาและวิเคราะห์ธุรกิจรวมถึงรูปแบบประกันมาอย่างยาวนาน โดยทำการศึกษากรมธรรม์ประกันชีวิตมาแล้วถึง 780,000 กรมธรรม์ มีประสบการณ์มากว่า 30 ปีในการซื้อขายกรมธรรม์แล้วกว่า 70,000 กรมธรรม์ในอเมริกา และยุโรป ทำให้มีข้อมูลพัฒนา in-house model จำนวนมาก อันเป็นเครื่องมือสำคัญในการลดความเสี่ยงเฉพาะที่สำคัญของการลงทุนใน Life Settlement ได้แก่ ความเสี่ยงจากการมีอายุยืน (Longevity Risk) ที่จะส่งผลทางลบต่อผลตอบแทนที่คาดการณ์ อันมาจากกรมธรรม์ไม่ครบอายุตามที่คาดไว้ - ปัจจุบัน SL Investment Management Limited ให้คำปรึกษาและจัดการกองทุนประเภท closed-ended funds และ open-ended funds มากกว่า 30 กองทุน (open-ended funds จำนวน 2 กองทุน คือ BlackOak Investors Limited Partnership และ One Life Settlement Limited Partnership) มูลค่ารวมกว่า 7.5 พันล้านดอลลาร์สหรัฐฯ โดยมีนักลงทุนที่เป็นสถาบันการเงินระดับโลก เช่น Allianz, Credit Suisse, Deloitte และ Commerzbank มาลงทุน

การลงทุน Life Settlement ของกองทุน One Life Settlement Limited Partnership – Main Class (กองทุนหลัก)

- กองทุนจะลงทุนในกรมธรรม์ประกันชีวิตที่เจ้าของกรมธรรม์มีอายุ 60 ปีขึ้นไป โดยราคาคาดการณ์อายุการถือกรมธรรม์ (Pricing Life Expectancy) ต้องมากกว่า 24 เดือน และน้อยกว่าหรือเท่ากับ 180 เดือน ทั้งนี้ จำนวนขั้นต่ำสุด 24 เดือนดังกล่าวจะไม่ใช้กับการเข้าซื้อในตลาดรอง (Secondary Market) ตราบใดที่เวลาที่การทำธุรกรรมในตลาดรองเดิมมีราคาคาดการณ์อายุการถือกรมธรรม์มากกว่า 24 เดือน

- กรมธรรม์ประกันชีวิตที่ลงทุนจะต้องไม่อยู่ในช่วงเวลาที่บริษัทประกันชีวิตจะบอกล้างกรมธรรม์

- กองทุนจะลงทุนในกรมธรรม์ประกันชีวิตที่ราคารับซื้อต่ำกว่าผลประโยชน์ที่ได้รับจากกรมธรรม์เท่านั้น โดยประเมินจากวิธีคิดลดกระแสเงินสดในอนาคต

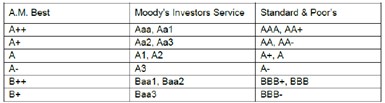

- กองทุนจะลงทุนในกรมธรรม์ที่มีคู่สัญญาเป็นบริษัทประกันชีวิตที่ได้รับการจัดอันดับความน่าเชื่อถือสูงกว่า A.M. Best B+ หรือคะแนนเทียบเท่าจาก Moody’s Investors Service หรือ Standard & Poor’s โดยมีรายละเอียดดังนี้

*A.M. Best เป็น rating สำหรับบริษัทประกันชีวิตโดยเฉพาะ ซึ่งสามารถเทียบกับ Moody’s และ S&P’s rating ตามตาราง ดังนี้

“In general, the various default studies of Fitch, Moody’s and S&P indicate that historic default rates by rating category are similar for all three CRAs. However, impairment rates by rating category reported by A.M. Best vary significantly relative to the default rates of theother CRAs”, FitchRating

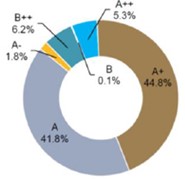

ตัวอย่างพอร์ตการลงทุน

(ที่มา: SL Investment, BlackOak Investors LP Class I, Term Sheet, ข้อมูล ณ เดือน ธ.ค. 2565, บลจ. วรรณ ณ วันที่ 12 ก.พ. 2566)

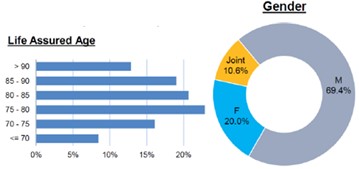

| อายุถัวเฉลี่ยของผู้ขายกรมธรรม์ประกันชีวิต (Weighted Average Age) |

80.5 ปี |

| อายุถัวเฉลี่ยถ่วงน้ำหนักของการคาดการณ์การถือกรมธรรม์ประกันชีวิต (Weighted Average Life Expectancy) |

5.5 ปี |

| อันดับเครดิตถัวเฉลี่ยถ่วงน้ำหนักของบริษัทประกันชีวิตคู่สัญญา (Weighted Average A.M. Best Rating) |

A |

| สกุลเงิน | US Dollar |

สัดส่วนการลงทุนแบ่งตามอันดับเครดิตบริษัทประกันชีวิต

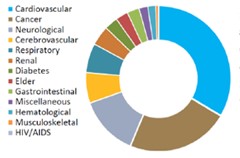

สัดส่วนการลงทุนแบ่งตามโรคที่เป็นอยู่ในปัจจุบัน (Primary Impairments)

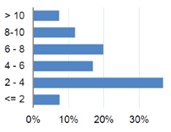

สัดส่วนการลงทุนแบ่งตามคาดการณ์การถือกรมธรรม์ประกันชีวิต (Life Expectancy (years))

สัดส่วนการลงทุนแบ่งตามอายุ (Age) และเพศ (Genders)

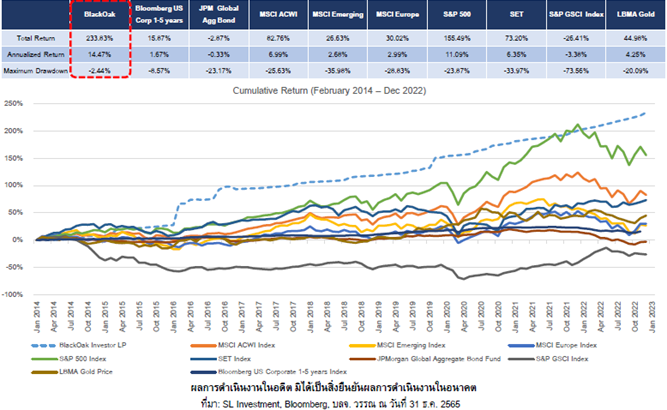

ดำเนินงานของกองทุน Open-ended ที่บริหารโดย SL Investment เดือนกุมภาพันธ์ 2557 ถึง เดือนธันวาคม 2565

ตัวอย่างผลตอบแทนอ้างอิงจาก BLACKOAK INVESTORS LIMITED PARTNERSHIP - UNIT CLASS I (กองทุนหลัก) ของกองทุน ONE-LS-UI, ONE-LS2-UI, และ ONE-LS3-UI

จะเห็นได้ว่าผลตอบแทนย้อนหลังตั้งแต่จัดตั้งของกองทุน open-ended ที่ลงทุนใน Life Settlement ที่บริหารโดย SL Investment มีความโดดเด่นอย่างมาก สามารถทำผลตอบแทนย้อนหลังสุทธิได้ 233.83% ขณะที่ S& P500 ทำได้ที่ 155.49% MSCI All Country ได้ 82.76% และหุ้นกู้เอกชนสหรัฐฯ อายุ 1-5 ปี ได้ 15.87% ในช่วงเวลาเดียวกัน ขณะที่ช่วงวิกฤต Liquidity Crisis ช่วง Covid-19 ในต้นปี 2563 ไม่ได้มีผลกระทบกับผลการดำเนินงานกองทุนเช่นเดียวกับสินทรัพย์อื่นๆ และกองทุนยังได้รับเงินผลประโยชน์กรมธรรม์จากบริษัทประกันผู้ออกกรมธรรม์ที่กองลงทุนตามปกติ

ผู้ลงทุนที่สนใจลงทุนในสินทรัพย์ทางเลือกนอกตลาดกับการลงทุนใน Life Settlement เพื่อสร้างโอกาสได้รับผลตอบแทนระยะยาว ตอบรับทุกสภาวะตลาด สามารถเลือกลงทุนกับ กองทุนเปิด วรรณ ไลฟ์ เซทเทิลเมนท์ 4 ห้ามขายผู้ลงทุนรายย่อย (ONE-LS4-UI) ที่ ttb ได้เฉพาะช่วง IPO ในวันที่ 27 กุมภาพันธ์ 2566 - 15 มีนาคม 2566 เท่านั้น

โปรโมชันพิเศษ THE ULTIMATE GIFT

เพียงซื้อกองทุน ONE-LS4-UI ตั้งแต่ 1,000,000 บาท ขึ้นไป ตามเงื่อนไขที่ธนาคารกำหนด

รับของขวัญสุดพิเศษมากมายเพื่อคุณ ระยะเวลาโปรโมชันตั้งแต่วันที่ 27 ก.พ. 66 – 15 มี.ค. 66

อ่านรายละเอียดเพิ่มเติม https://www.ttbbank.com/theultimategift เงื่อนไขเป็นไปตามที่ธนาคารกำหนด

โปรดขอคำแนะนำเพิ่มเติมก่อนตัดสินใจลงทุน สอบถามข้อมูลและรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา หรือติดต่อที่ปรึกษาทางการเงินของท่าน หรือโทร 1428 กด #4 (จันทร์ – ศุกร์ เวลา 9.00-17.30 น. ยกเว้นวันหยุดธนาคาร)

คำเตือน : เนื่องจากกองทุนไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยนหรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ ผลการดำเนินงานในอดีตและผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยินยันถึงผลการดำเนินงานในอนาคต การลงทุนในกองทุนมิใช่การฝากเงินและมีความเสี่ยงของการลงทุนผู้ลงทุนอาจจะได้รับเงินลงทุนคืนมากกว่าหรือน้อยกว่าเงินลงทุนเริ่มแรกได้และอาจไม่ได้รับชำระเงินค่าขายคืนหน่วยลงทุนภายในระยะเวลาที่กำหนดหรืออาจไม่สามารถขายคืนหน่วยลงทุนได้ตามที่มีคำสั่งไว้ กองทุนนี้ไม่ถูกจำกัดความเสี่ยงด้านการลงทุนเช่นเดียวกับกองทุนรวมทั่วไป จึงเหมาะกับผู้ลงทุนที่รับผลขาดทุนสูงได้เท่านั้น และผู้ลงทุนไม่สามารถขายคืนหน่วยลงทุนนี้ในช่วงเวลาประมาณ 1 ปี (12 เดือน) ได้ รวมถึงกองทุนนี้ลงทุนกระจุกตัวในหมวดอุตสาหกรรม Insurance ดังนั้น หากมีปัจจัยลบส่งผลกระทบต่อการลงทุนดังกล่าว ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก การตัดสินใจลงทุนควรศึกษาหนังสือชี้ชวนอย่างรอบคอบ ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน เอกสารฉบับนี้ต้องใช้ประกอบกับ Fund FactSheet ขอรับหนังสือชี้ชวนได้ที่ธนาคารทีเอ็มบีธนชาตทุกสาขา บริษัท หลักทรัพย์จัดการกองทุน วรรณ จำกัดและผู้สนับสนุนการขายและรับซื้อคืนหน่วยลงทุนข้อมูลและการแสดงความเห็นต่างๆที่ปรากฎอยู่ในเอกสารฉบับนี้ได้จัดทำบนพื้นฐานจากแหล่งข้อมูลที่น่าเชื่อถือได้ เพื่อเป็นการเผยแพร่ความรู้และให้ความเห็นตามหลักวิชาการเท่านั้นโดยไม่ได้มุ่งหมายให้ถือเป็นการชักชวนหรือชี้ให้ซื้อ และ/หรือขายผลิตภัณฑ์ด้านการลงทุนประเภทต่างๆ ตามที่ปรากฎในเอกสารฉบับนี้ทั้งนี้ทีมงานไม่อาจยืนยันและรับรองความถูกต้องของข้อมูลดังกล่าวข้างต้นได้ และไม่ว่าด้วยเหตุใดก็ตาม ทีมงานไม่ขอรับความรับผิดชอบต่อความเสียหายในรายได้หรือประโยชน์ใดๆ ทั้งทางตรงและทางอ้อมที่เกิดขึ้นจากการนำข้อมูล ข้อความ ความเห็น และ/หรือบทสรุปต่างๆ ที่ปรากฎในเอกสารฉบับนี้ไปใช้ไม่ว่ากรณีใดๆ