ไตรมาสแรกของปี 2022 นับว่าสร้างความกังวลให้กับนักลงทุนทั่วโลกไปไม่น้อย จากที่นักลงทุนกำลังคาดการณ์ท่าทีที่เข้มงวดของ Fed ไม่ทันจบ ก็มีความขัดแย้งระหว่างรัสเซียและยูเครนเข้ามากระทบ จนทำให้ตลาดหุ้นทั่วโลกผันผวนอย่างหนักเลยทีเดียว พร้อมกับการเร่งตัวขึ้นของเงินเฟ้อจากปัญหาห่วงโซ่การผลิตที่กลับมารุนแรงขึ้นอันเนื่องมาจากการคว่ำบาตรรัสเซีย ทำให้นักลงทุนทั่วโลกหันกลับมานึกถึงคำว่า “ภาวะเศรษฐกิจชะงักงัน” หรือ “Stagflation” อีกครั้งหนึ่ง หากเกิดขึ้นจริง แล้วเราจะลงทุนอย่างไรต่อไปดี ?

ทั้งนี้ แม้ว่าไตรมาสแรกตลาดจะผันผวนมาก แต่ทุกท่านยังไม่ต้องกังวลไป เพราะเราวิเคราะห์มาแล้วว่าในไตรมาสที่สองของปีนี้ สินทรัพย์เสี่ยงอย่างหุ้นมีแนวโน้มที่จะกลับมาปรับตัวขึ้นต่อ เนื่องจาก

1. ความขัดแย้งระหว่างรัสเซียและยูเครน ในที่สุดจะสามารถตกลงกันได้ในระดับหนึ่ง เรามองว่าสุดท้ายแล้วทั้งรัสเซียและยูเครนจะสามารถบรรลุข้อตกลงทางการเมืองกันได้ แต่อาจจะเป็นการพบกันคนละครึ่งทาง และการรุกรานยูเครนจะยังมีให้เห็นอยู่เป็นระยะแต่ไม่ถึงขึ้นใช้อาวุธนิวเคลียร์ ซึ่งตลาดจะปรับตัวเข้ากับปัญหาดังกล่าวและจะไม่เกิดการ Panic Sell ดังเช่นที่เกิดขึ้นในช่วงปลายเดือน ก.พ.

2. นักทุนคาดการณ์ไปล่วงหน้าแล้วว่าธนาคารกลางจะเร่งขึ้นดอกเบี้ยเพื่อสกัดเงินเฟ้อ แม้ว่าธนาคารกลางที่สำคัญอย่าง Fed จะเร่งขึ้นอัตราดอกเบี้ยเร็วกว่าเดิม แต่ ณ ขณะนี้ตลาดได้ Price In แนวโน้มการขึ้นอัตราดอกบเบี้ยแบบ aggressive ของ Fed ไปมากแล้ว เหลือเพียงการลดขนาดงบดุลเท่านั้นที่ยังไม่สามารถ Price In ได้เต็มที่ แต่ก็มีแนวโน้มว่า Fed จะดำเนินการแบบค่อยเป็นค่อยไปเพื่อลดผลกระทบทางลบที่มีต่อเศรษฐกิจ ดังนั้น หาก Fed ขึ้นดอกเบี้ย 50 bps ในการประชุมเดือน พ.ค. และ มิ.ย. เราคาดว่าจะไม่ส่งผลทางลบต่อตลาดหุ้นโดยรวมอย่างมีนัยสำคัญ จะกระทบเพียงหุ้นกลุ่ม Growth เป็นหลักมากกว่า

3. ภาวะ Stagflation ยังยากที่จะเกิดขึ้น ธีม Reopening ยังคงอยู่ แม้ว่าอัตราเงินเฟ้อในโลกยังอยู่ในระดับสูงในช่วงไตรมาสแรก แต่เราคาดว่าอัตราเงินเฟ้อทั่วไปจะมีแนวโน้มทรงตัวถึงปรับตัวลงตั้งแต่ช่วงปลายไตรมาสสองเป็นต้นไป จากต้นทุนวัตถุดิบที่ลดลงตามสถานการณ์ระหว่างรัสเซียและยูเครนที่บรรเทาลง ประกอบกับแนวโน้มการเปิดเมือง เปิดประเทศ ที่ยังมีความคืบหน้าอย่างต่อเนื่อง จะส่งผลให้เศรษฐกิจและผลกำไรของบริษัทจดทะเบียนยังมีการขยายตัวอยู่ นอกจากนี้ ทางการของประเทศต่าง ๆ โดยเฉพาะประเทศหลัก เช่น ญี่ปุ่น ยังมีแนวโน้มออกมาตรการทางการคลังเพื่อกระตุ้นเศรษฐกิจ ดังนั้นแล้ว เราจึงมองว่าภาวะ Stagflation ยังยากที่จะเกิดขึ้นในปี 2022 นี้

จากเหตุผลข้างต้น เราจึงให้น้ำหนักกับการลงทุนในตราสารทุนมากกว่าตราสารหนี้ แต่ต้องเน้นการเลือกประเทศและกลุ่มอุตสาหกรรมที่จะลงทุนมากขึ้น นอกจากนี้ เรามองว่าอัตราผลตอบแทนพันธบัตรรัฐบาลของประเทศหลัก ยังมีแนวโน้มปรับตัวสูงขึ้นต่อเนื่องตามเงินเฟ้อที่อยู่ในระดับสูง และภาวะเศรษฐกิจที่ยังขยายตัว การลงทุนในตราสารหนี้ จึงต้องเน้นไปที่ตราสารประเภท Credit เช่นเดิม โดยเรามีมุมมองแต่ละสินทรัพย์ ดังนี้

มุมมองและกลยุทธ์การลงทุน

1.) ตลาดหุ้น Developed Market (DM)

โดยรวม เรายังมีมุมมองที่เป็นบวกต่อตลาดหุ้น DM ทั้งในสหรัฐฯ ยุโรป และญี่ปุ่น เนื่องจากปัจจัยพื้นฐานทางเศรษฐกิจยังแข็งแกร่ง และกิจกรรมทางเศรษฐกิจของประเทศดังกล่าวมีการฟื้นตัวจากการระบาดของ โอมิครอนตั้งแต่ช่วงปลายปีที่แล้วอย่างเด่นชัด สะท้อนจากตัวเลขการจ้างงานและดัชนี PMI ทั้งภาคการผลิตและภาคการบริการที่ฟื้นตัวขึ้นต่อเนื่อง ทำให้ธีม Reopening ยังคงอยู่กับเราต่อไป สำหรับประเด็นเรื่องความขัดแย้งระหว่างรัสเซียและยูเครนที่ทุกท่านเป็นกังวลนั้น เราคาดว่าจะกระทบกับบรรยากาศการลงทุนในตลาดหุ้น DM เพียงระยะสั้นเท่านั้น เนื่องจากสุดท้ายแล้วประเทศทั้งสองจะสามารถเจรจรากันได้ระดับหนึ่งตามที่กล่าวข้างต้น และอาจส่งผลให้มาตรการคว่ำบาตรที่เกิดขึ้นไปแล้วนั้นมีความรุนแรงน้อยลง และส่งผลลบต่อภาวะเศรษฐกิจของรัสเซียเพียงประเทศเดียว แต่ไม่ส่งผลลบต่อประเทศอื่น ๆ ที่เป็นคู่ค้าหลักอย่างเช่นยุโรปอย่างมีนัยสำคัญ เราจึงมองว่าปัญหาระหว่างรัสเซียและยูเครนจะส่งผลให้ตลาดหุ้นประเทศหลักปรับตัวลงเพียงชั่วคราวเท่านั้น และเป็นแรงขายตอบสนองต่อข่าวแต่ไม่ได้เกิดจากปัจจัยพื้นฐานของประเทศที่ถดถอยลง ดังนั้น เราจึงต้อง “มองข้ามช็อต” ไปยังประเด็นอื่นที่จะส่งผลต่อการเคลื่อนไหวของตลาดหุ้นมากกว่าก็คือ “การดำเนินนโยบายการเงินที่เข้มงวดขึ้นของ Fed” ที่เริ่มจะมีความร้อนแรงมากขึ้นหลังจากที่การคว่ำบาตรรัสเซียเป็นสาเหตุหนึ่งที่ส่งผลให้ต้นทุนการผลิตทั้งในรูปของวัตถุดิบและค่าขนส่งเพิ่มขึ้น อันนำไปสู่การคงอยู่ของอัตราเงินเฟ้อในระดับสูงมากกว่าที่ Fed ได้ประมาณการไว้ และทำให้ธีม Reflation ยังอยู่นั่นเอง ทำให้ในด้าน กลยุทธ์การลงทุน เราต้องเน้นการลงทุนในประเทศ หรือ กลุ่มอุตสาหกรรมที่ได้ประโยชน์จากธีมทั้งสองดังกล่าว

สำหรับตลาดหุ้นสหรัฐฯ เรา Overweight การลงทุนในหุ้นกลุ่ม Cyclical ขณะที่ Slightly Underweight การลงทุนในหุ้นกลุ่ม Growth แม้ว่าในด้าน Valuation ตลาดหุ้นสหรัฐฯ โดยรวมถือว่าค่อนข้างแพงเมื่อเทียบกับค่าเฉลี่ยในอดีตและตลาดหุ้นอื่น ๆ แต่แนวโน้มการเติบโตของผลกำไรบริษัทยังอยู่ในระดับสูง ซึ่งจะเป็นปัจจัยที่ทำให้ตลาดหุ้นยังสามารถปรับตัวขึ้นต่อไปได้ นอกาจากนี้ เรายังสามารถทำกำไรได้จากการหมุนเวียนการลงทุนในกลุ่มอุตสาหกรรมให้ถูกจังหวะเช่นเดิม ซึ่งในช่วงไตรมาสที่สองนี้ เรายังเน้นการลงทุนในหุ้นกลุ่มสันทนาการ การเงิน และพลังงาน ผ่านการลงทุนในกองทุน TMB-ES-CHILL, KT-FINANCE และ KT-ENERGY โดยเฉพาะกองทุน TMB-ES-CHILL ที่และราคาหุ้นในกองทุนยังไม่ปรับตัวขึ้นมากนัก และจะได้ประโยชน์จากการเปิดเมือง เปิดประเทศอย่างเต็มรูปแบบ แม้ว่าการระบาดของโควิดอาจเกิดขึ้นได้เป็นระยะ แต่จะไม่ส่งผลให้ทางสหรัฐฯ ต้องกลับมาล๊อคดาวน์อีกแล้ว เพราะประชาชนประมาณ 65% ได้รับวัคซีนอย่างน้อย 2 โดสแล้ว และผู้ผลิตวัคซีนชั้นนำอย่าง Pfizer และ Moderna ยังมีการพัฒนาวัคซีนสูตรใหม่ ๆ เพื่อใช้เป็นเข็มกระตุ้นและใช้รับมือกับโควิดได้หลากหลายสายพันธุ์อีกด้วย นอกจากนี้ จากการวิเคราะห์ทางสถิติ หุ้นกลุ่มสันทนาการไม่ได้รับผลกระทบทางลบจากการขึ้นดอกเบี้ยของ Fed มากนัก แต่จะปรับตัวขึ้นตามการเติบโตของภาคการบริการมากกว่า จึงตอบโจทย์ธีม Reopening ของเรา ทั้งนี้ นอกจากกลุ่มสันทนาการ เรามองว่าราคาหุ้นกลุ่มพลังงานยังมีแนวโน้มปรับตัวขึ้นต่อด้วยธีม Reopening เช่นกัน โดยเราไม่ได้ให้น้ำหนักกับความขัดแย้งระหว่างรัสเซียและยูเครนที่ทำให้ราคาน้ำมันดิบพุ่งขึ้นแรงมากเพียงชั่วขณะ แต่เรามองว่าความต้องการใช้น้ำมันที่แท้จริงจากธีม Reopening ต่างหาก ที่จะเป็นปัจจัยสำคัญให้ราคาน้ำมันจะทยอยปรับตัวขึ้น และส่งผลดีต่อหุ้นกลุ่มน้ำมันต่อไป ดังนั้น ผู้ที่รับความเสี่ยงได้มากจึงควรมีกองทุน KT-ENERGY ติดพอร์ตไว้เพื่อไม่ให้ “ตกขบวน”

ทั้งนี้ การเร่งขึ้นอัตราดอกเบี้ยของ Fed นั้น เรามองว่าจะไม่ได้ก่อให้เกิดภาวะ Stagflation ในสหรัฐฯ เนื่องจากภาวะเศรษฐกิจยังขยายตัวอยู่ และอัตราการว่างงานของสหรัฐฯ ยังอยู่ในระดับต่ำนั่นเอง เราจึงต้องตอบรับสถานการณ์ดังกล่าวด้วยการลงทุนในกองทุน KT-FINANCE ซึงราคาได้ปรับตัวลงมาชั่วขณะจากปัญหารัสเซียและยูเครน จึงเป็นโอกาสอันดีที่ให้เราได้ทยอยสะสมเพิ่มกันแล้ว

ในส่วนของตลาดหุ้นยุโรป เรายังคงมุมมองที่ Slightly Overweight แม้ว่าหลายท่านอาจจะกังวลว่าปัญหารัสเซียและยูเครนจะส่งผลทางลบต่อการเติบโตของเศรษฐกิจฝั่งยุโรป แต่เมื่อสถานการณ์มีโอกาสที่จะเจรจากันได้ มาตรการคว่ำบาตรก็มีแนวโน้มที่จะไม่รุนแรงไปมากกว่านี้ และจะส่งผลให้โอกาสในการผิดนัดชำระหนี้ของรัสเซียลดลงอีกด้วย ทำให้เรามองว่าการที่ตลาดหุ้นยุโรปปรับตัวลงมานั้นเป็นจังหวะในการทยอยเข้าสะสมที่ดีมากกว่า หากดูผลตอบแทนของตลาดหุ้นยุโรปในเดือน มี.ค. ที่ผ่านมาแล้ว จะเห็นว่ามีการฟื้นตัวค่อนข้างเร็วเมื่อเริ่มมีข่าวว่าประเทศทั้ง 2 ทำการเจรจากัน โดยเฉพาะกลุ่มธนาคารที่เผชิญแรงขายเป็นอย่างมากในช่วงแรกที่เกิดความขัดแย้งขึ้น นอกจากนี้ ทาง ECB ยังไม่ได้มีท่าทีที่ Hawkish มากเท่า Fed แม้ว่า ECB ส่งสัญญาณลดการเข้าซื้อพันธบัตรเร็วขึ้น แต่ก็จะเริ่มในช่วงปลายไตรมาสที่สาม ทำให้ในระหว่างนี้สภาพคล่องยังไม่หมดไป และมีเวลาให้ตลาดปรับตัวอย่างเพียงพอ เราจึงแนะนำให้ผู้ที่รับความเสี่ยงได้ ทยอยลงทุนในกองทุน ONE-EUROEQ ที่มีการกระจายความเสี่ยงไปยังหลายกลุ่มอุตสาหกรรมในยุโรป เพื่อรองรับการฟื้นตัวของตลาดในไตรมาสที่สองนี้

สุดท้ายนี้ในส่วนของตลาดหุ้นญี่ปุ่น เรายังมีมุมมองที่ Slightly Overweight เช่นเดียวกับยุโรป โดยตลาดหุ้นญี่ปุ่นถือว่าเป็นตลาดฝั่ง DM ที่ปรับตัวขึ้นช้ากว่าประเทศอื่น ๆ อันเนื่องมาจากการระบาดของโควิดจนต้องปิดประเทศไปชั่วขณะ แต่ขณะนี้ ญี่ปุ่นเริ่มผ่อนคลายมาตรการคุมโควิดแล้ว ประชากรมากกว่า 80% ได้รับวัคซีนครบโดส และพร้อมที่จะกลับมาเปิดประเทศอีกครั้ง ทำให้เราไม่สามารถหลีกเลี่ยงการลงทุนในประเทศที่ตอบสนองต่อธีม Reopening ของเราได้ นอกจากนี้ ทางรัฐบาลญี่ปุ่นได้เริ่มออกมากล่าวถึงมาตรการกระตุ้นเศรษฐกิจแล้ว ดังนั้น เราจึงแนะนำให้ทุกท่านทยอยสะสมกองทุน TMBJPNAE กันตั้งแต่ตอนนี้ เพื่อร่วมไปกับการเปิดประเทศและเตรียมพร้อมรับมาตรการกระตุ้นเศรษฐกิจกันต่อไป

2.) ตลาดพันธบัตร DM และตลาดพันธบัตรไทย

สืบเนื่องจากสมมติฐานของเราที่รัสเซียและยูเครนจะสามารถตกลงกันได้ระดับหนึ่ง เราจึงยังมีมุมมองที่ดีต่อการลงทุนในสินทรัพย์ประเภทเครดิตของประเทศหลัก โดยเฉพาะ High Yield Bond และ AT1 ที่ราคาปรับตัวลงมามากเกินไปในช่วงที่เกิดการปะทะกันระหว่างรัสเซียและยูเครนใหม่ ๆ แต่แท้จริงแล้วเศรษฐกิจของประเทศหลักยังเติบโตอยู่ ดังนั้น เราจึงมองว่าเป็นโอกาสอันดีในการเข้าไปสะสมกองทุน KT-CSBOND,TMB-ES-GSBOND และ TMBGINCOME อีกครั้ง โดยเฉพาะกอง KT-CSBOND ที่ผลตอบแทนโดยรวมมักปรับตัวขึ้นตามความแข็งแกร่งของภาคธนาคารในยุโรป และเรามองว่าภาคดังกล่าวจะฟื้นตัวได้เร็วตั้งแต่ช่วงแรกของไตรมาสสองนี้อีกด้วย

ทั้งนี้ ภาวะที่ 2-10 Spread ของพันธบัตรรัฐบาลโดยเฉพาะสหรัฐฯ ปรับตัวแคบลงมากหรืออาจติดลบได้นั้น ไม่ได้บ่งบอกว่าเศรษฐกิจสหรัฐฯ จะต้องเข้าสู่ภาวะถดถอยในระยะต่อไปเสมอ เราต้องพิจารณาถึงสาเหตุที่ก่อให้เกิดภาวะดังกล่าวประกอบด้วย โดย ณ ขณะนี้ Yield ของ US Treasury (UST) ระยะสั้น ปรับตัวขึ้นเร็วมากจากการที่นักลงทุนกำลัง Price In ท่าทีของ Fed ที่อาจขึ้นอัตราดอกเบี้ยนโยบายอย่างรวดเร็วไปล่วงหน้าเท่านั้น ซึ่งอาจมากเกินไปก็เป็นได้ ขณะที่ Yield ของ UST ระยะยาว ก็ปรับขึ้นเช่นกัน ตามตัวเลขเศรษฐกิจของสหรัฐฯ ที่ยังประกาศแข็งแกร่ง และภาวะเศรษฐกิจที่ยังขยายตัวอยู่ตามธีม Reopening ซึ่งเมื่อ Fed ได้ขึ้นอัตราดอกเบี้ยไปอีกครั้งหนึ่ง เราคาดว่าตลาดจะเริ่มมีการ Price Out และทำให้ Yield ของ UST ระยะสั้นปรับตัวลงมาสะท้อนความเป็นจริงจนส่งผลให้ 2-10 Spread เริ่มปรับตัวกว้างขึ้นอีกครั้ง ดังนั้น ภาวะที่ 2-10 Spread ของ UST แคบลงในขณะนี้ จึงไม่ใช่เรื่องที่น่ากังวล สิ่งที่ควรกังวลคือการลงทุนในพันธบัตรรัฐบาลระยะยาวฝั่ง DM อาจก่อให้เกิดผลขาดทุนเป็นอย่างมากได้ เราจึงแนะนำให้หลีกเลี่ยง และหันไปลงทุนใน High Yield Bond จะเป็นการดี

สำหรับตราสารหนี้ไทย อาจไม่ใช่สินทรัพย์ที่น่าสนใจมากนัก แต่ถ้าท่านใดที่รับความเสี่ยงได้มาก อาจพิจารณาเข้าไปทยอยลงทุนในกองทุน K-FAFIX-A หรือ K-FIXED ซึ่งเป็นกองทุนตราสารหนี้ที่มี Duration ปานกลาง และอาจได้ประโยชน์จากแนวโน้ม Yield ของพันธบัตรไทยที่มีโอกาสปรับตัวลง เนื่องจากตอนนี้ Yield ดังกล่าวปรับตัวขึ้นไปสูงมาก ซึ่งไม่สะท้อนภาวะเศรษฐกิจไทยที่อาจมีการฟื้นตัวช้าลง ทั้งจากปัญหาการระบาดของโควิด และจำนวนนักท่องเที่ยวต่างชาติที่อาจเข้ามาต่ำกว่าประมาณการได้

3.) ตลาดเกิดใหม่ (Emerging Market: EM)

สรุปภาพการลงทุนหุ้นกลุ่มประเทศตลาดเกิดใหม่ ไตรมาส 1/2022

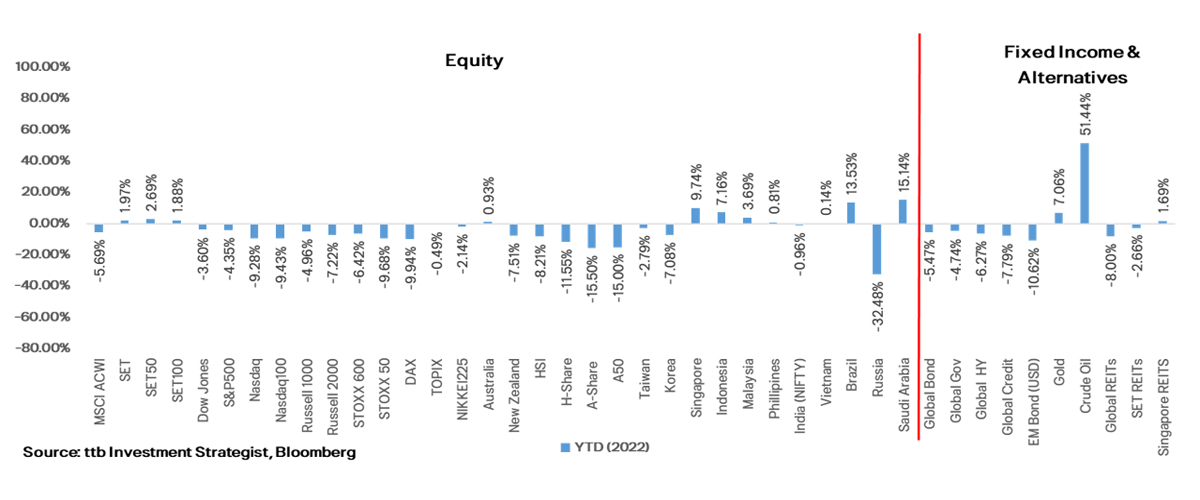

สำหรับภาพการลงทุนโดยรวมในช่วงไตรมาส 1 นั้น ค่อนข้างตรงกับมุมมองการลงทุนในปี 2022 ที่เราให้ไว้ช่วงต้นปี กล่าวคือ ตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่โดยรวมมีผลการดำเนินงานที่แย่กว่าตลาดหุ้นกลุ่มประเทศพัฒนาแล้ว โดยมีแรงกดดันจากอัตราเงินเฟ้อที่พุ่งสูงขึ้น ซึ่งส่งผลให้ประเทศที่มีพื้นฐานทางเศรษฐกิจที่ไม่แข็งแกร่งนัก หรือเผชิญกับปัญหาเงินเฟ้อสูงเป็นทุนเดิมอยู่แล้ว จะต้องมีการปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อรับมือกับเงินเฟ้อที่เพิ่มสูงขึ้น รวมถึงแรงฉุดจากการปรับตัวลงของตลาดหุ้นจีน ที่มีความกังวลเกี่ยวกับการชะลอตัวของเศรษฐกิจจีน จากมาตรการควบคุมการแพร่ระบาดโควิด-19 และความอ่อนแอในภาคอสังหาริมทรัพย์ ขณะที่ตลาดหุ้นอินเดีย และหุ้นอาเซียน มีผลการดำเนินงานที่ดีกว่าหุ้นกลุ่มประเทศตลาดเกิดใหม่ในภาพรวม เนื่องจากเงินเฟ้อยังอยู่ในระดับที่รับมือได้ จึงทำให้ธนาคารกลางของประเทศเหล่านี้ไม่ต้องเร่งปรับขึ้นดอกเบี้ยเพื่อรับมือกับเงินเฟ้อ อีกทั้งองค์ประกอบของตลาดหุ้นมีหุ้นกลุ่มวัฏจักรในสัดส่วนที่สูง จึงสามารถลดผลกระทบจากอัตราผลตอบแทนพันธบัตรที่เป็นขาขึ้นได้ดีกว่า

อย่างไรก็ตาม หนึ่งในเหตุการณ์ที่ไม่คาดคิด และส่งผลกระทบต่อโลกการลงทุนอย่างมากในช่วงไตรมาส 1 คือเหตุการณ์รุกรานยูเครนของรัสเซีย ที่มีเหตุปะทะรุนแรงและยืดเยื้อ และตามมาด้วยมาตรการคว่ำบาตรที่สหรัฐฯ ยุโรป และชาติพันธมิตรอื่นมีต่อรัสเซีย ซึ่งส่งผลให้ตลาดหุ้นรัสเซียปรับตัวลงอย่างรุนแรง และเป็นหนึ่งในตลาดหุ้นที่มีผลการดำเนินงานย่ำแย่ที่สุดในช่วงไตรมาส 1 นอกจากนี้ เหตุการณ์ดังกล่าว ยังส่งผลให้ราคาสินค้าโภคภัณฑ์ เช่น น้ำมัน, ทองคำ, ธัญพืช, แร่แพลตตินัม ฯลฯ ปรับตัวเพิ่มสูงขึ้นอย่างรวดเร็ว ซึ่งส่งผลให้ประเทศที่มีเศรษฐกิจอิงกับราคาสินค้าโภคภัณฑ์ เช่น ประเทศในกลุ่มละตินอเมริกา ได้ประโยชน์จากเหตุการณ์ดังกล่าว ส่วนประเทศที่นำเข้าสินค้าโภคภัณฑ์ เช่น อินเดีย, จีน, ไทย ฯลฯ ได้รับผลกระทบจากราคาสินค้าโภคภัณฑ์ที่พุ่งสูงขึ้น โดยเฉพาะประเทศในกลุ่มยุโรปตะวันออก ที่มีความใกล้ชิดกับรัสเซียและยูเครน และต้องพึ่งพาพลังงานจากรัสเซียในสัดส่วนที่สูง ทำให้ได้รับผลกระทบจากเหตุการณ์ดังกล่าวมากกว่ากลุ่มประเทศอื่น

มุมมองการลงทุนหุ้นกลุ่มประเทศตลาดเกิดใหม่ ไตรมาส 2/2022

สำหรับมุมมองการลงทุนในไตรมาส 2 นั้น เราคาดว่านักลงทุนจะให้น้ำหนักลดลงกับปัจจัยความเสี่ยงทางด้านภูมิรัฐศาสตร์เกี่ยวกับเหตุการณ์ความขัดแย้งระหว่างรัสเซียและยูเครน โดยมองว่าเหตุการณ์ได้ผ่านจุดที่เลวร้ายที่สุดไปแล้ว และคาดว่าเหตุการณ์จะคลี่คลายไปในทางที่ดีขึ้นหลังจากนี้ ยกเว้นแต่ว่าสหรัฐฯ หรือชาติในยุโรปจะเข้าร่วมสงครามกับรัสเซียโดยตรง หรือมีการตัดการขนส่งพลังงานจากรัสเซียไปยังยุโรป ทั้งจากการระงับเองของรัสเซีย หรือจากการคว่ำบาตรเพิ่มเติมที่ยุโรปมีต่อรัสเซีย ซึ่งอาจจะทำให้เหตุการณ์ลุกลาม และกระทบกับการเติบโตต่อเศรษฐกิจโลกเป็นวงกว้างได้ อย่างไรก็ตาม แม้เราคาดว่าเหตุการณ์ความขัดแย้งจะคลี่คลายลง แต่ผลจากความขัดแย้งที่มีต่อราคาสินค้าโภคภัณฑ์และเงินเฟ้อที่พุ่งสูงขึ้น จะยังคงอยู่ไปในช่วงไตรมาส 2 ดังนั้นเราจึงยังคงคำแนะนำ Slightly Underweight หุ้นกลุ่มประเทศตลาดเกิดใหม่ในภาพรวม และมีคำแนะนำ Slightly Overweight ในหุ้นอินเดีย และหุ้นอาเซียน ที่พื้นฐานทางเศรษฐกิจยังคงเติบโตแข็งแกร่งกว่าหุ้นกลุ่มประเทศอื่น

ในส่วนของตลาดหุ้นจีนนั้น เป็นอีกหนึ่งกลุ่มที่มีผลการดำเนินงานที่ไม่ดีนักในช่วงไตรมาส 1 แต่นับเป็นข่าวดีที่เห็นสัญญาณเชิงบวกจากทางการจีนในการกลับทิศ มาสนับสนุนการเติบโตทางเศรษฐกิจ และเสริมสร้างเสถียรภาพในตลาดหุ้น ซึ่งเป็นปัจจัยสำคัญที่ส่งผลให้ตลาดหุ้นจีนสามารถฟื้นตัวได้ในช่วงปลายไตรมาส 1 โดยเฉพาะหุ้นกลุ่มเทคโนโลยี และหุ้นกลุ่มอสังหาริมทรัพย์ ซึ่งถูกกดดันจากการออกกฎระเบียบของทางการจีนอย่างต่อเนื่องในช่วงปีก่อน อย่างไรก็ตาม ยังต้องติดตามความชัดเจนของมาตรการที่จะออกมาจากรัฐบาลจีนว่าจะเป็นเช่นไร จะเพียงพอช่วยกระตุ้นเศรษฐกิจจีนที่มีแนวโน้มชะลอลง โดยเฉพาะจากมาตรการควบคุมการแพร่ระบาดของโควิด-19 หรือไม่ ? นอกจากนี้ การที่รัฐบาลจีนตั้งเป้าการเติบโตของ GDP ปีนี้ ที่ระดับประมาณ 5.5% อาจทำให้รัฐบาลจีนไม่มีความจำเป็นที่จะต้องใช้มาตรการกระตุ้นมากมายนัก หากรัฐบาลจีนมองว่าเศรษฐกิจจีนยังสามารถเติบโตในระดับดังกล่าวได้ ดังนั้นเราจึงยังคงมุมมองเป็นกลาง (Neutral) ต่อการลงทุนในหุ้นจีน แต่พร้อมปรับเพิ่มน้ำหนักการลงทุนในหุ้นจีนให้มากขึ้น หากเห็นความชัดเจนที่เพียงพอที่รัฐบาลจีนจะออกมาตรการกระตุ้นเศรษฐกิจ และเสริมสร้างเสถียรภาพในตลาดหุ้น

ด้านตลาดหุ้นไทย มีผลการดำเนินงานที่ดีกว่าตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่โดยรวมในช่วงไตรมาส 1 โดยมีปัจจัยสำคัญคือเม็ดเงินลงทุนจากนักลงทุนต่างชาติที่เข้าซื้อสุทธิตลาดหุ้นไทยเป็นจำนวนมาก โดยตั้งแต่ต้นปี (นับถึงวันที่ 25 มี.ค.) นักลงทุนต่างชาติเข้าซื้อสุทธิในตลาดหุ้นไทย (SET) กว่า 1 แสนล้านบาท ด้วยองค์ประกอบของตลาดหุ้นไทยที่เน้นหุ้นกลุ่มวัฏจักร อีกทั้งยังมีการทยอยเปิดประเทศเพื่อรับนักท่องเที่ยว ซึ่งเป็นอีกหนึ่งรายได้หลักที่ช่วยขับเคลื่อนการเติบโตของเศรษฐกิจไทย ส่งผลให้เราคาดว่าจะมีเม็ดเงินลงทุนจากนักลงทุนต่างชาติไหลเข้าลงทุนในตลาดหุ้นไทยเพิ่มขึ้นในปีนี้ อย่างไรก็ตาม เศรษฐกิจไทยยังมีความเปราะบาง โดยได้รับแรงกดดันจากอัตราเงินเฟ้อที่พุ่งสูงขึ้น ซึ่งกระทบต่อไปยังกำลังซื้อของผู้บริโภค ขณะที่ตัวเลขการส่งออกสุทธิก็ได้รับผลกระทบจากต้นทุนค่าขนส่งที่พุ่งสูงขึ้น และกระทบกับการค้าโลก อีกทั้งระดับราคาของตลาดหุ้นไทย ยังไม่มีความน่าสนใจมากนัก ทำให้เราจึงยังคงมุมมองเป็นกลาง (Neutral) ต่อการลงทุนในหุ้นไทย และพร้อมปรับคำแนะนำสูงขึ้น หากเศรษฐกิจไทยมีความเข้มแข็ง หรือระดับราคาของตลาดหุ้นไทยมีความน่าสนใจขึ้น

ขอปิดท้ายในส่วนมุมมองการลงทุนในตราสารทุน ด้วยมุมมองการลงทุนในตลาดหุ้นเวียดนาม ที่ถึงแม้จะยังไม่นับรวมอยู่ในกลุ่มประเทศตลาดเกิดใหม่ แต่ก็ถือเป็นหนึ่งในตลาดหุ้นยอดนิยม ที่ได้รับความสนใจจากนักลงทุนไทยอย่างล้นหลาม เราคาดว่าในช่วงไตรมาส 2 ตลาดหุ้นเวียดนามยังสามารถปรับตัวขึ้นได้ ด้วยปัจจัยสนับสนุนจากการเปิดเศรษฐกิจที่จะมีมากขึ้นดังเช่นตลาดหุ้นอาเซียนอื่น อีกทั้งเวียดนามยังถือเป็นหนึ่งในประเทศที่มีการเติบโตสูง อีกทั้งผลกระทบจากสถานการณ์ความขัดแย้งระหว่างรัสเซียและยูเครนก็มีไม่มากนัก อัตราเงินเฟ้อโดยรวมยังอยู่ในระดับต่ำ ซึ่งจะเป็นปัจจัยสนับสนุนการลงทุนในตลาดหุ้นเวียดนามต่อไป อย่างไรก็ตาม ด้วยความที่ตลาดหุ้นเวียดนามยังเป็นตลาดหุ้นชายขอบ (Frontier Market) ที่ยังมีข้อจำกัดการลงทุนมากกว่าการลงทุนในตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่ รวมถึงมีความเสี่ยงจากการลงทุนที่สูงกว่า ดังนั้น เราจึงคงคำแนะนำการลงทุนระยะยาวในตลาดหุ้นเวียดนาม สำหรับนักลงทุนที่รับความเสี่ยงได้สูงเท่านั้น

มุมมองการลงทุนตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่ในไตรมาส 2/2022

เรายังคงมุมมอง Underweight ต่อการลงทุนในตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่อย่างต่อเนื่อง โดยมีปัจจัยกดดันที่สำคัญทั้งจากแรงกดดันเงินเฟ้อที่ยังคงอยู่ในช่วงไตรมาส 2 ซึ่งจะส่งผลให้ธนาคารกลางของกลุ่มประเทศตลาดเกิดใหม่หลายประเทศ โดยเฉพาะประเทศในกลุ่มละตินอเมริกาจะต้องมีการปรับอัตราดอกเบี้ยนโยบายเพิ่มสูงขึ้น และจะทำให้อัตราผลตอบแทนของพันธบัตรรัฐบาลประเทศเหล่านี้เพิ่มสูงขึ้น กดดันราคาตราสารหนี้ให้ปรับตัวลดลง อีกทั้งพื้นฐานการเติบโตทางเศรษฐกิจของกลุ่มประเทศเกิดใหม่หลายประเทศยังคงไม่แข็งแรงนัก รวมถึงแนวโน้มการชะลอตัวลงของเศรษฐกิจจีน ก็เป็นอีกหนึ่งแรงกดดันที่สำคัญ โดยเฉพาะต่อตราสารหนี้ประเภทเครดิตทั้ง Investment Grade และ High Yield ให้เผชิญกับความเสี่ยงในการผิดนัดชำระหนี้ให้เพิ่มสูงขึ้น ไม่นับรวมการลงทุนในตราสารหนี้รัสเซีย ซึ่งเผชิญกับมาตรการคว่ำบาตร และส่งผลให้มีความเสี่ยงสูงที่จะเกิดการผิดนัดชำระหนี้ตามมา ดังนั้นเราจังแนะนำให้หลีกเลี่ยงการลงทุนตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่ก่อน

มุมมองการลงทุนการลงทุนทางเลือกในไตรมาส 2/2022

สินค้าโภคภัณฑ์นั้น เป็นหนึ่งในสินทรัพย์ที่ให้ผลตอบแทนอย่างโดดเด่นในช่วงไตรมาส 1 ทั้งทองคำ น้ำมัน และสินค้าโภคภัณฑ์ทางการเกษตร ต่างก็ปรับตัวเพิ่มขึ้น โดยมีปัจจัยสนับสนุนที่สำคัญคือสถานการณ์ความขัดแย้งระหว่างรัสเซียและยูเครน สำหรับมุมมองการลงทุนในไตรมาส 2 นั้น ในส่วนของทองคำ เราให้คำแนะนำการลงทุนเป็น Slightly Underweight จากการคาดการณ์ที่ว่าสถานการณ์ความขัดแย้งระหว่างรัสเซียและยูเครนจะคลี่คลายไปในทางที่ดีขึ้น ซึ่งจะส่งผลให้ความต้องการทองคำในฐานะสินทรัพย์ปลอดภัยลดลงไปด้วยเช่นกัน อีกทั้งการลงทุนในทองคำยังเผชิญแรงกดดันจากแนวโน้มการปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตร ซึ่งจะทำให้ความน่าสนใจของการลงทุนในทองคำลดน้อยลง

ในส่วนของน้ำมันนั้น แม้ว่าการปรับตัวเพิ่มขึ้นในช่วงไตรมาส 1 บางส่วนจะมาจากความกังวลทางด้านอุปทาน จากการที่รัสเซียถูกคว่ำบาตรในการส่งออกน้ำมันและก๊าซธรรมชาติไปยังสหรัฐฯ และชาติพันธมิตรอื่นบางประเทศ แต่จากการคาดการณ์ว่าเศรษฐกิจทั่วโลกจะกลับมาเปิดมากยิ่งขึ้น หลังความกังวลเกี่ยวกับการแพร่ระบาดของโควิด-19 คลี่คลายลง ซึ่งกิจกรรมทางเศรษฐกิจที่มีแนวโน้มกลับมาสู่ภาวะปกติมากยิ่งขึ้นนี้ จะส่งผลให้ความต้องการใช้น้ำมันเพิ่มขึ้นตามมา ซึ่งหากประเทศผู้ผลิตน้ำมันอย่างกลุ่ม OPEC และชาติพันธมิตร ไม่เพิ่มกำลังการผลิตน้ำมัน จะส่งผลให้ตลาดน้ำมันอยู่ในภาวะอุปสงค์ส่วนเกิน กล่าวคือมีความต้องการใช้น้ำมัน มากกว่าปริมาณการผลิตน้ำมัน และจะเป็นปัจจัยสนับสนุนให้ราคาน้ำมันปรับตัวขึ้นต่อได้ ดังนั้นเราจึงให้คำแนะนำลงทุนในน้ำมันเป็น Slightly Overweight โดยเลือกลงทุนผ่านบริษัทที่ดำเนินธุรกิจที่เกี่ยวเนื่องกับน้ำมัน อย่างกองทุน KT-ENERGY ดังที่กล่าวในข้างต้น แทนที่การลงทุนในสัญญาน้ำมันดิบล่วงหน้า

ทางด้านของ REITs นั้น เราปรับเพิ่มมุมมองการลงทุนใน REITs ไทยและสิงคโปร์ จาก Neutral เป็น Slightly Overweight โดยมีปัจจัยสนับสนุนที่สำคัญจากการเปิดประเทศที่มากขึ้น โดยเฉพาะสิงคโปร์ที่ประกาศเปิดประเทศอย่างเต็มรูปแบบ ตั้งแต่วันที่ 1 เม.ย. 2022 เป็นต้นไป ขณะที่ประเทศไทย แม้ยังเผชิญกับยอดผู้ติดเชื้อโควิด-19 ในระดับที่สูง แต่ก็มีแนวโน้มผ่อนคลายมาตรการควบคุม และมีการเปิดประเทศรับนักท่องเที่ยวมากขึ้น ซึ่งจะส่งผลให้กิจกรรมทางเศรษฐกิจทยอยกลับมาได้ ส่วนการปรับเพิ่มของอัตราผลตอบแทนพันธบัตรรัฐบาล ซึ่งเป็นความกังวลต่อการลงทุนในกลุ่ม REITs นั้น เราคาดว่าแรงกดดันนี้จะลดน้อยลงในช่วงไตรมาส 2 จากการที่อัตราผลตอบแทนพันธบัตรรัฐบาลทั้งของไทยและสิงคโปร์ ปรับตัวเพิ่มขึ้นตามการปรับเพิ่มของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯมาในระดับหนึ่งแล้ว อีกทั้งแนวโน้มของธนาคารกลางทั้งไทย และสิงคโปร์ ที่คาดว่าจะยังไม่มีการปรับเพิ่มอัตราดอกเบี้ยนโยบายในช่วงไตรมาส 2 เมื่อรวมกับอัตราผลตอบแทนปันผลจากการลงทุนใน REITs ไทยและสิงคโปร์ยังอยู่ในระดับที่ค่อนข้างสูง ทำให้ส่วนต่างของอัตราผลตอบแทนของ REITs เมื่อเทียบกับพันธบัตรรัฐบาลอยู่ในระดับที่น่าสนใจ ดังนั้นเราจึงปรับเพิ่มน้ำหนักการลงทุนเป็น Slightly Overweight

สรุปมุมมองการลงทุนในไตรมาส 2/2022

| สินทรัพย์ | คำแนะนำ | กองทุนแนะนำ |

|---|---|---|

| ตราสารทุน | Slightly Overweight | |

| หุ้นสหรัฐฯ | Slightly Overweight | |

| กลุ่มวัฏจักร | Overweight | KT-ENERGY, KT-FINANCE, TMB-ES-CHILL |

| กลุ่มเติบโต | Slightly Underweight | |

| หุ้นยุโรป | Slightly Overweight | ONE-EUROEQ |

| หุ้นญี่ปุ่น | Slightly Overweight | TMBJPNAE |

| หุ้นกลุ่มประเทศตลาดเกิดใหม่ | Slightly Underweight | |

| หุ้นเอเชียแปซิฟิกไม่รวมญี่ปุ่น | Neutral | |

| หุ้นจีน | Neutral | |

| หุ้นอินเดีย | Slightly Overweight | TMBINDAE |

| หุ้นอาเซียน | Slightly Overweight | KT-ASEAN-A |

| หุ้นไทย | Neutral | |

| หุ้นเวียดนาม | Neutral (Long Term Buy) | TMB-ES-VIETNAM |

| ตราสารหนี้ | |

|

| พันธบัตรรัฐบาล (ประเทศพัฒนาแล้ว) | Underweight | |

| ตราสารหนี้ Investment Grade (ประเทศพัฒนาแล้ว) | Slightly Underweight | |

| ตราสารหนี้ High Yield (ประเทศพัฒนาแล้ว) | Slightly Overweight | KT-CSBOND-A, TMB-ES-GSBOND, TMBGINCOME |

| ตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่ | Underweight | |

| ตราสารหนี้ไทย (ระยะสั้น) | Slightly Underweight | |

| ตราสารหนี้ไทย (ระยะกลาง-ยาว) | Slightly Overweight | K-FIXED, KFAFIX-A |

| การลงทุนทางเลือก | |

|

| น้ำมัน | Slightly Overweight | ลงทุนผ่าน KT-ENERGY |

| ทองคำ | Slightly Underweight | |

| REITs ไทย และสิงคโปร์ | Slightly Overweight | TMBPIPF |

| ttb smart port | Core Portfolio | tsp1-preserver, tsp2-nurturer, tsp3-balancer, tsp4-explorer, tsp5-gogetter |

หมายเหตุ:

- ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้น ธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว

- การลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน /ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุนมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต /ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุน / กองทุนรวมที่ลงทุนในต่างประเทศและไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้กำไรจากอัตราแลกเปลี่ยนหรืออาจได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน /ผู้ลงทุนสามารถรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา หรือ ttb Investment Line โทร. 1428 กด # 4 ทุกวันจันทร์ – ศุกร์ เวลา 9:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร)