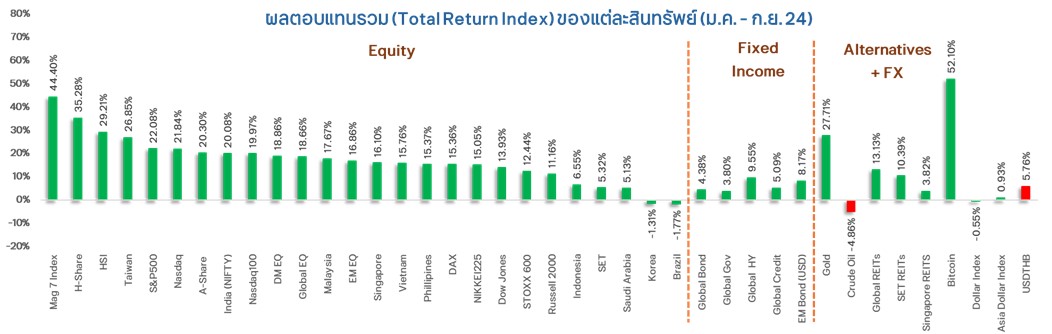

ปี 2024 ผ่านพ้นไปแล้ว 3 ไตรมาส และเราต้องขอกล่าวว่าดัชนีทั้งตลาดหุ้นและตลาดพันธบัตรโลกปรับตัวขึ้นได้เป็นอย่างดีตามที่ ttb Investment Office ให้มุมมองไว้ตั้งแต่ต้นปี นำโดยดัชนีหุ้นกลุ่ม Big Tech ขนาดใหญ่ทั้ง 7 (Magnificent 7) ที่ปรับขึ้นถึงประมาณ +44% จากผลกำไรที่แข็งแกร่งและความต้องการใช้ชิปเพื่อ AI ที่ยังคงอยู่ไม่เสื่อมคลาย ขณะที่ตลาดหุ้นฝั่ง Emerging Market (EM) นั้น โดยรวมถือว่ามีผลตอบแทนที่ค่อนข้างดีเช่นกัน ทั้งนี้ แม้ว่าในช่วงครึ่งหลังของไตรมาส 3 ตลาดหุ้นแทบทั่วโลกจะเผชิญกับความผันผวนที่เพิ่มขึ้นชั่วขณะจากความกังวลเรื่องภาวะเศรษฐกิจถดถอยในสหรัฐฯ แต่สุดท้ายแล้วด้วยตัวเลขเศรษฐกิจของสหรัฐฯ โดยรวม ไม่ว่าจะเป็นการบริโภคที่แท้จริง ผลผลิตภาคอุตสาหกรรม และการจ้างงาน ที่แม้อาจชะลอตัวลงบ้าง แต่ยังคงอยู่ในแดนบวก รวมทั้งตัวเลข GDP รายไตรมาสของสหรัฐฯ ยังเติบโตได้ดี สะท้อนให้เห็นว่าเศรษฐกิจสหรัฐฯ ยังขยายตัวได้ปกติ ไม่มีสัญญาณที่จะถดถอยในระยะเวลาอันใกล้นี้ ตลาดหุ้นแทบทั่วโลกจึงสามารถฟื้นตัวกลับมาได้ดี เป็นเรื่องที่น่ายินดีสำหรับนักลงทุน

Source: Bloomberg, September 2024

แน่นอนว่าจากราคาสินทรัพย์ต่างๆ ที่ปรับตัวขึ้นได้ดี ย่อมส่งผลให้กองทุนแนะนำประจำธีมการลงทุนทั้ง 4 ของ ttb Investment Office ไม่ว่าจะเป็น 1) Market Normalization 2) Next Stage of Gen AI 3) Economic Recovery และ 4) Yield Capture ให้ผลแทนเป็นที่น่าพอใจ โดยเฉพาะกองทุน ES-USTECH และ ES-INDAE ที่ให้ผลตอบแทน +22.92% และ +21.49% ตามลำดับ และในโค้งสุดท้ายของปีนี้ เราคงมองว่าธีมการลงทุนทั้ง 4 ของเราจะยังคงอยู่ รวมทั้งราคาสินทรัพย์เสี่ยงต่างๆ โดยเฉพาะหุ้น มีโอกาสปรับตัวขึ้นต่อได้จากปัจจัยบวกทั้ง 3 ดังนี้

- ดอกเบี้ยในประเทศหลักส่วนใหญ่เข้าสู่ “วัฏจักรขาลง” อย่างสมบูรณ์ : นับตั้งแต่ช่วงครึ่งหลังของปี ธนาคารกลางที่สำคัญอย่าง ECB, BoE และ SNB เริ่มดำเนินการลดดอกเบี้ยนำหน้า Fed ตามที่เราคาด จากเงินเฟ้อในประเทศที่ชะลอตัวลงอย่างต่อเนื่อง ประกอบกับ GDP ของฝั่งยุโรปและอังกฤษยังขยายตัวได้ในระดับต่ำ ทั้งนี้ ในกลางเดือน ก.ย. ที่ผ่านมานั้นเรียกได้ว่า “วันนี้ที่รอคอย” ได้มาถึง เพราะ Fed ได้ “เริ่ม” ลดดอกเบี้ยเป็นครั้งแรกในช่วงเกือบ 3 ปีที่ผ่านมา และเป็นการลดดอกเบี้ยถึง 50 bps ในครั้งเดียวจากเงินเฟ้อที่ชะลอตัวลงเร็วและคุณ Powell ยังมองว่าโอกาสที่เงินเฟ้อจะกลับมาเร่งตัวขึ้นนั้น “น้อย” ซึ่งเราก็มองว่าเป็นเช่นนั้นจริง เนื่องจากราคาน้ำมันซึ่งเป็นหนึ่งในปัจจัยสำคัญที่ทำให้เงินเฟ้อสหรัฐฯ และยุโรปพุ่งขึ้นแรงตั้งปี 2022 มีแนวโน้มปรับตัวลงต่อและจะทรงตัวอยู่ในระดับต่ำต่อไป จากความต้องการในจีนที่ชะลอตัวลง ประกอบกับปริมาณการผลิตน้ำมันจาก OPEC+ มีแนวโน้มเพิ่มขึ้น ส่วนอีกปัจจัยสำคัญก็คือ ค่าเช่า มีแนวโน้มชะลอตัวลงเช่นกันโดยเฉพาะในสหรัฐฯ จากความต้องการซื้อบ้านใหม่ที่เพิ่มขึ้นเพราะอัตราดอกเบี้ย Mortgage ปรับตัวลงเร็วตามดอกเบี้ยนโยบายที่ลดลง อันจะส่งผลให้ธนาคารกลางที่สำคัญสามารถเดินหน้าลดดอกเบี้ยได้อย่างต่อเนื่อง และนับว่าเป็น “จุดจบ” ของ “ดอกเบี้ยขาขึ้น” อย่างสมบูรณ์ ท้ายที่สุดจะส่งผลให้เศรษฐกิจโลกขยายตัวต่อไปได้ดี นำไปสู่การปรับขึ้นของตลาดหุ้นต่อไป

- Corporate Earnings ในประเทศหลักมีแนวโน้มเติบโตได้ต่อ : แน่นอนว่าดอกเบี้ยที่เป็นขาลง ย่อมส่งผลให้ต้นทุนการกู้ยืมทางการเงินของบริษัทต่างๆ ต่ำลง พร้อมกับการอ่อนค่าของเงินดอลลาร์ นำไปสู่การเพิ่มขึ้นของรายได้และผลกำไรบริษัท ส่งผลให้ราคาหุ้นปรับขึ้นต่อไปได้

- การเลือกตั้งประธานาธิบดีสหรัฐฯ เสร็จสิ้น : 5 พฤศจิกายนนี้เราจะได้ทราบกันแล้วว่าคุณทรัมป์ หรือ คุณแฮร์ริส ใครจะได้เป็นประธานาธิบดีท่านใหม่ของสหรัฐฯ และเราขอยืนยันสมมติฐานเดิมคือ ไม่ว่าท่านใดได้เป็นประธานาธิบดี ตลาดหุ้นโลกและสหรัฐฯ มีโอกาสปรับตัวขึ้นไปจนสิ้นสุดไตรมาส 4 นี้เป็นอย่างน้อย เพราะแต่ละท่านล้วนมีนโยบายที่เป็นบวกต่อตลาดหุ้น โดยคุณทรัมป์ชูประเด็นเรื่องลดภาษีเงินได้นิติบุคคลจาก 21% เป็น 15% ส่วนคุณ แฮร์ริส ก็มีนโยบายที่จะไม่ขึ้นภาษีในทุกหมวดสินค้าและกับทุกประเทศ อันจะส่งผลให้เงินเฟ้อในสหรัฐฯ ไม่กลับเร่งตัวขึ้นง่ายๆ Fed ลดดอกเบี้ยต่อได้ตามที่ระบุใน Dot Plot นั่นเอง

จากปัจจัยบวกทั้ง 3 ดังกล่าว เราจึงยังแนะนำให้เน้นการลงทุนในตลาดหุ้นมากกว่าตลาดพันธบัตร เพื่อที่ทุกท่านจะได้ดื่มด่ำกับภาวะ Risk On ในช่วงโค้งสุดท้ายของปี 2024 แต่ทั้งนี้ การลงทุนต้องเน้นในตลาดหุ้นฝั่ง Developed Market (DM) เป็นหลัก เพราะธนาคารกลางกำลังเดินหน้าดลดดอกเบี้ยกันต่อเนื่องและชัดเจน ขณะที่ในฝั่งตลาดหุ้น Emerging Market (EM) เรายังต้องเลือกลงทุนในประเทศที่มีความแข็งแกร่งทั้งด้านเศรษฐกิจและตลาดหุ้น ซึ่งก็คืออินเดียนั่นเอง ส่วนประเทศอื่นๆ ในฝั่ง EM โดยเฉพาะจีน เรายังไม่ได้มีมุมมองเชิงบวกมากนัก โดยเราสรุปมุมมองการลงทุนในแต่ละสินทรัพย์ประจำ Q4/24 ได้ ดังนี้

| Asset Class | Negative | Slightly Negative | Neutral | Slightly Positive | Positive | Recommended Fund (% Invest) |

|---|---|---|---|---|---|---|

| Equity | |

|

|

|

|

|

| DM Equity | |

|

|

|

ES-GCORE (≤ 30%), ES-GAINCOME (≤ 15%) | |

| US (Big Tech) | |

|

|

|

ES-USTECH (≤ 15%), ES-USBLUECHIP (≤ 15%), SCBSEMI (A) (≤ 10%) | |

| Europe | |

|

|

|

ES-GER (≤ 15%), ONE-EUROEQ (≤ 15%) | |

| Japan | |

|

|

|

- | |

| Asia ex. Japan | |

|

|

|

- | |

| China | |

|

|

- | ||

| India | |

|

|

|

ES-INDAE (≤ 15%) | |

| Thailand | |

|

|

|

TSF-A (≤ 10%), TISCOHD-A (≤ 10%) | |

| Vietnam | |

|

|

(Long term Only) |

|

PRINCIPAL VNEQ-A (≤ 10%) |

| Fixed Income | |

|

|

|

|

|

| DM Fixed Income | |

|

|

(Credit Asset) |

|

ES-GSBOND-A (≤ 15%), KT-CSBOND-A (≤ 15%), ES-GINCOME (≤ 20%) |

| EM Fixed Income | |

|

|

|

- | |

| Thai Fixed Income | |

|

|

|

KFAFIX-A (≤ 25%) | |

| Alternatives | |

|

|

|

|

|

| Crude Oil | |

|

|

|

- | |

| Gold | |

|

|

|

- | |

| REIT (TH+SG) | |

|

|

|

- |

* หมายเหตุ: ระดับความเสี่ยงกองทุน

- กองทุน ES-GCORE ความเสี่ยงกองทุนระดับ 6

- กองทุน ES-GAINCOME ความเสี่ยงกองทุนระดับ 5

- กองทุน ES-USTECH ความเสี่ยงกองทุนระดับ 7

- กองทุน TMBUSBLUECHIP ความเสี่ยงกองทุนระดับ 6

- กองทุน SCBSEMI ความเสี่ยงกองทุนระดับ 7

- กองทุน ES-GER ความเสี่ยงกองทุนระดับ 6

- กองทุน ONE-EUROEQ ความเสี่ยงกองทุนระดับ 6

- กองทุน ES-INDAE ความเสี่ยงกองทุนระดับ 6

- กองทุน TSF-A ความเสี่ยงกองทุนระดับ 6

- กองทุน TISCOHD-A ความเสี่ยงกองทุนระดับ 6

- กองทุน PRINCIPAL VNEQ-A ความเสี่ยงกองทุนระดับ 6

- กองทุน ES-GSBOND-A ความเสี่ยงกองทุนระดับ 5

- กองทุน KT-CSBOND-A ความเสี่ยงกองทุนระดับ 5

- กองทุน ES-GINCOME ความเสี่ยงกองทุนระดับ 5

- กองทุน KFAFIX-A ความเสี่ยงกองทุนระดับ 4

มุมมองและกลยุทธ์การลงทุนในแต่ละสินทรัพย์

1. มุมมองและกลยุทธ์การลงทุนฝั่ง Developed Market

Key Takeaway

- ตลาดหุ้นฝั่ง DM โดยรวม : Positive เศรษฐกิจสหรัฐฯ ยังขยายตัวได้ไม่ถดถอย เศรษฐกิจยุโรปมีแนวโน้มฟื้นตัวดี จากดอกเบี้ยที่เข้าสู่วัฏจักรขาลงอย่างสมบูรณ์

- หุ้นสหรัฐฯ : Positive โดยเฉพาะการลงทุนในกลุ่ม Big Tech เพราะผลกำไรมีแนวโน้มดีขึ้นต่อเนื่องจากการอ่อนค่าของเงินดอลลาร์ และความต้องการใช้ชิปเพื่อ AI ที่ยังอยู่ในระดับสูง

- หุ้นยุโรป : Slightly Positive ECB ลดดอกเบี้ยต่อเนื่องเพื่อกระตุ้นเศรษฐกิจ นำไปสู่การเติบโตของผลกำไรบริษัท รวมทั้ง Valuation ตลาดหุ้นยังค่อนข้างถูกเมื่อเทียบกับค่าเฉลี่ยรอบ 5 ปี

- หุ้นญี่ปุ่น : Slightly Negative เงินเยนมีแนวโน้มแข็งค่าอย่างต่อเนื่อง BOJ เดินหน้าขึ้นดอกเบี้ยต่อ สวนทางประเทศอื่นๆ กดดันตลาดหุ้น

- ตราสารหนี้ DM : Slightly Positive โดยเฉพาะการลงทุนในตราสารประเภท High Yield ของสหรัฐฯ และตราสาร AT1 ของยุโรป จากเศรษฐกิจที่ยังขยายตัวได้ ไม่ถดถอย

กลยุทธ์การลงทุนฝั่งตลาดหุ้น

โดยรวม ดัชนีตลาดหุ้นฝั่ง DM ยังให้ผลตอบแทนที่ดีในช่วง 3 ไตรมาสที่ผ่านมา นำโดยการปรับขึ้นของตลาดหุ้นสหรัฐฯ และยุโรป เป็นหลัก สอดคล้องกับมุมมองการลงทุนที่ ttb Investment Office เราได้ให้ไว้ทั้งในช่วงต้นปีและกลางปี 2024 ทั้งนี้ หลายท่านอาจมีความกังวลมากขึ้นว่าตลาดหุ้นฝั่ง DM จะปรับขึ้นต่อได้ในช่วงที่เหลือของปีอีกหรือ? เพราะที่ผ่านมาปรับขึ้นมาแรงมาก รวมทั้งช่วงไตรมาส 3 ตลาดยังผันผวนจากความกังวลว่าเศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยหรือไม่? Fed ลดดอกเบี้ยช้าเกินไปรึเปล่า? จึงก่อให้เกิดแรงขายทำกำไรออกมาอย่างรุนแรงในบางจังหวะ โดยเฉพาะหุ้นกลุ่ม Big Tech และ Semiconductor ที่เป็นพระเอกของเรา

สำหรับไตรมาส 4 นี้ เราต้องขอกล่าวกับทุกท่านว่า “ไม่ต้องกังวล” เพราะ”เรามองว่าตลาดหุ้นฝั่ง DM โดยเฉพาะสหรัฐฯ และฝั่งยุโรป ยังมีแนวโน้มปรับตัวขึ้นสู่ระดับ All Time High ได้ต่อเนื่อง” โดยเรายังมีมุมมองที่ Positive ต่อการลงทุนในฝั่ง DM นำทีมโดยตลาดหุ้นสหรัฐฯ ที่เราปรับมุมมองขึ้นมาเป็น “Positive” เลยทีเดียว เพราะเรายังคงมองว่าโอกาสที่เศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยในไตรมาส 4 นี้นั้น “ยากมาก” ช่วงเดือน ส.ค. และ ก.ย. ที่ผ่านมา นักลงทุนในตลาดกังวลว่าจะเกิดภาวะเศรษฐกิจถดถอยขึ้นเพียงแค่เห็นว่าการจ้างงานนอกภาคการเกษตร (Nonfarm payrolls) ชะลอตัวลงพร้อมกับอัตราการว่างงานที่เพิ่มขึ้นจนทำให้ Sahm Recession Indicator บ่งชี้ว่าเศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยแล้ว แต่ในความเป็นจริงนั้น คำว่าภาวะเศรษฐกิจถดถอยนั้นไม่สามารถอนุมานจากเรื่องตัวเลขภาคแรงงานเพียงอย่างเดียวได้ และไม่มีกฎที่เป็น “Hard Rule” ในการตัดสิน ด้านสำนักงานวิจัยเศรษฐกิจแห่งชาติสหรัฐฯ ได้กล่าวว่าหากเศรษฐกิจสหรัฐฯ จะถดถอยนั้น การเปลี่ยนแปลงในด้าน Year on Year (YoY) ของ Indicators ที่สำคัญ ได้แก่ การจ้างงานโดยรวม การใช้จ่ายและรายได้ที่แท้จริง รวมทั้งผลผลิตภาคอุตสาหกรรม ต้องปรับตัวลงจนติดลบพร้อมกันและติดต่อกันเป็นเวลานานหลายเดือน เหมือนที่เคยเกิดขึ้นในปี 2008 จึงจะเรียกได้ว่าเป็นภาวะเศรษฐกิจถดถอยอย่างแท้จริง แต่ในปัจจุบันนี้ เราพบว่า Indicators ส่วนใหญ่โดยพาะการจ้างงานและการบริโภคที่แท้จริง ไม่ได้ปรับตัวลงจนติดลบแต่อย่างใด นอกจากนี้ ตัวเลข GDP สหรัฐฯ ในครึ่งปีแรกยังขยายตัวได้ถึง +2.2% สูงกว่าค่าเฉลี่ยระยะยาวที่ประมาณ +1.8 ถึง +2% แล้วเราจะกล่าวว่าเศรษฐกิจสหรัฐฯ กำลังจะเข้าสู่ภาวะถดถอยได้อย่างไร มองไปข้างหน้า โอกาสที่จะเกิดภาวะดังกล่าวยิ่งยากกว่าในปัจจุบันนี้ เพราะ Fed ได้เริ่มลดดอกเบี้ยไปก่อนถึง 0.5% ในครั้งเดียว “เพื่อป้องกันการเกิดภาวะเศรษฐกิจถดถอย” ไม่ได้เกิดแล้วถึงลดดอกเบี้ยตามที่นักลงทุนบางส่วนกังวลว่า Fed นั้นลดดอกเบี้ยช้าเกินไป (Behind The Curve) และ Fed ยังมีแนวโน้มลดดอกเบี้ยได้ต่อเนื่องตามที่ระบุไว้ใน Dot Plot อีกด้วยจากเงินเฟ้อที่ชะลอลงมาใกล้ถึงระดับ 2% แล้ว ดังนั้น เราจึงมองว่าจะมีเงินทุนไหลกลับเข้าตลาดหุ้นสหรัฐฯ ต่อเนื่อง เมื่อนักลงทุนรับรู้แล้วว่าตัวเลขเศรษฐกิจสหรัฐฯ ยังดี ไม่ถดถอย และ Fed ยังเดินหน้าลดดอกเบี้ย หนุนให้ตลาดหุ้นสหรัฐฯ ปรับตัวขึ้นต่อไป

ทั้งนี้ คำถามต่อไปคือ แล้วเราจะลงทุนในตลาดหุ้นสหรัฐฯ เช่นไรดี ลงทุนในระดับ Index อย่าง S&P 500 เลย หรือลงทุนในระดับรายอุตสาหกรรม (Sector) ดี? ซึ่งเรามองว่าการลงทุนในกลุ่ม Information Technology และ Semiconductor หรือที่เราเรียกว่ากลุ่ม Big Tech นั้น ยังมีโอกาสให้ผลตอบแทนที่ดีกว่าระดับ Index เพราะธีม Next Stage of Gen AI ของเรายังอยู่จนจบสิ้นไตรมาส 4 นี้นั่นเอง ช่วงไตรมาส 3 ที่ผ่านมา เราอาจเห็นการหมุนออกจากกลุ่ม Big Tech ไปลงทุนในกลุ่ม Defensive อย่างสุขภาพและสาธารณูปโภค จากความกังวลเรื่องเศรษฐกิจถดถอย และกลุ่มอสังหาฯ กับบริษัทขนาดเล็ก จากการคาดการณ์ว่า Fed จะลดดอกเบี้ยอย่างรวดเร็วเหมือนช่วงที่เกิด Covid แต่ภาพในไตรมาส 4 นี้คงไม่เป็นเช่นนั้น เพราะเรากล่าวไปแล้วว่าเศรษฐกิจสหรัฐฯ ยังดี นำไปสู่การที่ Fed จะทยอยลดดอกเบี้ยเพื่อให้ดอกเบี้ยกลับสู่ระดับปกติ ดังนั้น การหมุนออกจากกลุ่ม Defensive และกลุ่มบริษัทขนาดเล็กย่อมมีโอกาสสูงที่จะเกิดขึ้นอีกครั้ง แล้วนักลงทุนจะหมุนไปที่ไหน? ซึ่งเรามองว่านักลงทุนจะกลับไปหาหุ้นกลุ่ม Quality Growth อีกครั้ง ซึ่งก็คือกลุ่ม Big Tech นั่นเอง

ในด้านกลุ่ม Big Tech ของสหรัฐฯ เรามองว่ายังมีเสน่ห์ในการลงทุนไม่เปลี่ยนแปลง สิ่งหนึ่งที่นักลงทุนกังวลกันคือบริษัทในกลุ่มดังกล่าวจะสามารถสร้างผลกำไรที่โดดเด่นต่อได้หรือไม่ ธีม Generative AI จะสิ้นสุดหรือยัง ซึ่งเรากล่าวได้เลยว่ายังไม่สิ้นสุด และกำไรกลุ่ม Big Tech มีแนวโน้มขยายตัวได้ต่อเนื่อง จากการที่เศรษฐกิจโลกและสหรัฐฯ ยังขยายตัวได้ดี เงินเฟ้อชะลอตัวลง ย่อมส่งผลให้กำลังซื้อของผู้บริโภคทั่วโลกยังดีอยู่ รวมทั้งการลดดอกเบี้ยของ Fed ต่อเนื่อง จะส่งผลให้ค่าเงินดอลลาร์อ่อนค่าและทรงตัวในระดับต่ำ นำมาสู่รายได้ของกลุ่ม Big Tech ที่สูงขึ้นเพราะรายรับประมาณครึ่งหนึ่งมาจากการขายสินค้านอกสหรัฐฯ นอกจากนี้ กลุ่ม Big Tech ยังมีปัจจัยบวกเฉพาะเพิ่มเติมคือ การนำเทคโนโลยี Generative AI ใหม่ๆ มาใช้พัฒนาผลิตภัณฑ์ของตน ที่เห็นได้ชัดคือ Apple ที่มีการนำ Apple Intelligence ซึ่งเป็นระบบ AI ของตนมาใช้ใน IOS 18 ที่จะให้ดาวน์โหลดกันในไตรมาส 4 นี้ และมีการประมวลผลแบบ Private ป้องกันการรั่วไหลของข้อมูลส่วนตัว เสริมให้ความต้องการใช้ iPhone มากขึ้น ส่วนกลุ่มผู้ผลิตชิปก็มีแนวโน้มที่จะได้ประโยชน์จากการเริ่มเปิดตัว Chat GPT-5 อันจะส่งผลให้ความต้องการในการใช้ชิปมากขึ้น โดยเฉพาะชิปประมวลผลขั้นสูงอย่าง Blackwell ของ Nvidia นำไปสู่รายได้และผลกำไรที่ดีขึ้น รวมทั้ง Valuation ที่ไม่แพงมาก จากค่า Forward P/E ที่มีแนวโน้มปรับตัวลงนั่นเอง ดังนั้น เราจึงแนะนำทยอยสะสมกองทุนเด่นอย่าง ES-USTECH, ES-USBLUECHIP, ES-GCORE และ SCBSEMI (A) ในสัดส่วนตามตารางข้างต้น เพื่อให้ท่านไม่พลาดโอกาสเติบโตไปกับ Generative AI

สำหรับตลาดหุ้นยุโรป เรามองว่ายังคงเป็นอีกหนึ่งตลาดหุ้นที่น่าสนใจลงทุนตามธีม Economic Recovery ของเรา และมีมุมมองที่เป็น Slightly Positive แม้ว่าในช่วงไตรมาส 3 ตลาดหุ้นฝั่งยุโรปจะเผชิญกับความไม่แน่นอนทางการเมืองอย่างการเลือกตั้งในฝรั่งเศสและอังกฤษ แต่สุดท้ายก็ผ่านไปได้ด้วยดี นอกจากนี้ แม้ GDP ของประเทศสมาชิกต่างๆ ในยุโรปจะขยายตัวได้ในระดับต่ำ แต่ก็ยังไม่ถึงกับติดลบจนเกิดภาวะเศรษฐกิจถดถอยรุนแรง ซึ่งในไตรมาส 4 เรามองว่าเศรษฐกิจฝั่งยุโรปรวมถึงอังกฤษยังมีแนวโน้มกลับมาฟื้นตัวได้ดีขึ้น จากการที่ธนาคารกลางต่างๆ ไม่ว่าจะเป็น ECB, SNB และ BoE เดินหน้าลดดอกเบี้ยต่อเนื่องนั่นเอง ทั้งนี้ GDP ของฝั่งยุโรปนั้นมีโอกาสกลับมาขยายตัวด้วยอัตราเร่งที่เร็วกว่าในสหรัฐฯ เพราะ GDP ของยุโรปพึ่งผ่านจุดต่ำสุดไป ขณะที่ GDP ของสหรัฐฯ ยังขยายตัวได้ในระดับปกติ อันจะส่งผลให้ Earnings Growth ของบริษัทในฝั่งยุโรปเติบโตขึ้นได้ดี นำไปสู่การปรับตัวขึ้นของตลาดหุ้นต่อไป นอกจากนี้ ตลาดหุ้นฝั่งยุโรปเองยังมีข้อได้เปรียบในเรื่อง Valuation ที่ถือว่า “ถูก” ด้วยค่า Forward P/E ที่ต่ำกว่าเมื่อเทียบกับตลาดหุ้นอื่นๆ รวมถึงต่ำกว่าค่าเฉลี่ยในรอบ 5 ปีของตนเองอีกด้วย สะท้อนให้เห็นว่าตลาดหุ้นยุโรปก็มี “เสน่ห์ในการลงทุน” เช่นเดียวกับสหรัฐฯ เราจึงแนะนำทยอยสะสมกองทุน ES-GER และ ONE-EUROEQ เข้าพอร์ตเพื่อเพลิดเพลินไปกับการฟื้นตัวของเศรษฐกิจและเป็นการกระจายความเสี่ยงของพอร์ตลงทุนอีกทางหนึ่ง

สุดท้ายในส่วนของตลาดหุ้นญี่ปุ่น เรายังคงมุมมองที่ Sightly Negative แม้ในช่วงครึ่งปีแรกตลาดหุ้นญี่ปุ่นจะปรับตัวขึ้นได้ดี แต่พอเข้าสู่ไตรมาส 3 ดัชนี NIKKEI 225 ปรับตัวลงประมาณ -4% เพราะเงินเยนกลับมาแข็งค่าอย่างรวดเร็วตามการขึ้นดอกเบี้ยของ BOJ และในอนาคต BOJ ยังมีแนวโน้มที่จะเดินหน้าขึ้นดอกเบี้ยอย่างต่อเนื่องตามเงินเฟ้อในประเทศที่เพิ่มขึ้นและสูงกว่าเป้าหมายของ BOJ ที่ 2% ซึ่งท่าทีของ BOJ ที่ต้องกลับมาขึ้นดอกเบี้ย ขณะที่ Fed เดินหน้าลดดอกเบี้ย จะทำให้ผลต่างดอกเบี้ยของประเทศทั้ง 2 แคบลง นำไปสู่การแข็งค่าของเงินเยนอย่างต่อเนื่องได้ อันจะส่งผลให้รายได้และผลกำไรของบริษัทลดลง นำไปสู่การปรับตัวลงของตลาดหุ้นนั่นเอง ทั้งนี้ แม้ว่าผลกำไรหุ้นกลุ่ม Semiconductor ของญี่ปุ่นอย่าง Tokyo Electron อาจปรับตัวขึ้นได้ดีตามความต้องการชิปที่สูงขึ้น แต่ด้วยการที่เงินเยนแข็งค่าย่อมทำให้ผลกำไรไม่เติบโตได้โดดเด่นอย่างกลุ่ม Semiconductor ของสหรัฐฯ ดังนั้น หากท่านใดต้องการลงทุนไปกับธีม AI เราแนะนำให้ลงทุนในหุ้นกลุ่ม Big Tech ของสหรัฐฯ แทนที่จะลงทุนในตลาดหุ้นญี่ปุ่นจะเป็นการดี

กลยุทธ์การลงทุนฝั่งตราสารหนี้

ในไตรมาส 4 นี้ เรามองว่าการลงทุนในตราสารหนี้ฝั่ง DM ไม่ได้น่าสนใจมากนัก โดยเฉพาะการลงทุนในพันธบัตรรัฐบาลระยะยาว ทั้งนี้ หลายท่านอาจสงสัยว่าดอกเบี้ยเข้าสู่วัฏจักรขาลงทำไม่เราจึงไม่เน้นการลงทุนในพันธบัตรรัฐบาลระยะยาวเช่นเดิม ซึ่งเราขอตอบว่าใน 3 ไตรมาสที่ผ่านมาอัตราผลตอบแทน (Bond Yield) ระยะยาวโดยเฉพาะในฝั่งของสหรัฐฯ ได้ปรับตัวลงมามากตามที่เราคาดการณ์แล้ว จากการรับรู้ (priced in) แนวโน้มการลดดอกเบี้ยของ Fed ในช่วง 3 ปีข้างหน้าตามที่ Fed ระบุไว้ใน Dot Plot นอกจากนี้ ในช่วงครึ่งหลังของไตรมาส 3 Bond Yield ระยะยาวยังปรับตัวลงมาอย่างรวดเร็วจากความกังวลเรื่องภาวะเศรษฐกิจถดถอยในสหรัฐฯ อีกด้วย ดังนั้น เมื่อ Fed ลดดอกเบี้ยตามที่ตลาดคาดและเศรษฐกิจสหรัฐฯ ยังขยายตัวได้ดีไม่ถดถอย ย่อมนำไปสู่การคาดการณ์เงินเฟ้อที่สูงขึ้น Bond Yield ระยะยาวจึงมีโอกาสทรงตัวหรือปรับตัวขึ้นมากกว่าที่จะปรับลงต่อนั่นเอง เราจึงมีมุมมองที่ค่อนข้าง Neutral ต่อการลงทุนในตราสารหนี้ระยะยาว แต่หากท่านใดที่ยังสนใจการลงทุนในตราสารหนี้ เราแนะนำให้เน้นการลงทุนในตราสารประเภท High Yield Bond ของสหรัฐฯ หรือ ตราสารประเภท Additional Tier 1 (AT1) ของยุโรปผ่านกองทุน เช่น ES-GSBOND-A และ KT-CSBOND-A จะเป็นการดี เพราะด้วยภาวะเศรษฐกิจสหรัฐฯ และยุโรปที่ยังขยายตัวได้ จะส่งผลให้ Credit Spread ปรับตัวลงชดเชยกับ Bond Yield ที่มีโอกาสปรับตัวขึ้น เพิ่มโอกาสได้ผลตอบแทนโดยรวมที่ยังเป็นบวกอยู่นั่นเอง

2. มุมมองและกลยุทธ์การลงทุนฝั่ง Emerging Market (EM)

Key Takeaway

- หุ้นจีน : Neutral เศรษฐกิจยังเผชิญแรงกดดันจากความอ่อนแอในภาคอสังหาฯ กระทบกับความเชื่อมั่นในการบริโภค ขณะที่ภาคการผลิตและส่งออก มีแนวโน้มถูกกดดันจากความขัดแย้งระหว่างประเทศ ส่งผลให้เศรษฐกิจจีนมีความเสี่ยงโตได้ต่ำกว่าเป้า ต้องหวังพึ่งมาตรการช่วยเหลือจากทางภาครัฐ

- หุ้นเอเชีย (ไม่รวมจีน) : Slightly Positive การลดดอกเบี้ยของ Fed เป็นปัจจัยหนุนหุ้นในเอเชีย ความต้องการสินค้าเกี่ยวกับ AI เป็นแรงหนุนการส่งออกในไต้หวัน แต่เศรษฐกิจเอเชียโดยรวมก็ถูกกดดันด้วยความไม่แน่นอนของเศรษฐกิจจีน

- หุ้นอินเดีย : Positive เศรษฐกิจยังมีแนวโน้มเติบโตดี ช่วยหนุนการเติบโตของกำไร ซึ่งช่วยชดเชยระดับราคาที่เพิ่มสูงขึ้นได้ การลดดอกเบี้ยของ Fed และความอ่อนแอของเศรษฐกิจจีน เป็นปัจจัยหนุนนักลงทุนเข้าหุ้นอินเดีย

- อาเซียน : Neutral เศรษฐกิจฟื้นตัวได้ต่อเนื่อง จากแรงหนุนภาคส่งออก แต่ก็ถูกกดดันจากเศรษฐกิจจีน และตลาดรับรู้การลดดอกเบี้ยของ Fed ไประดับหนึ่งแล้ว

- หุ้นเวียดนาม : Slightly Positive (Long Term) เศรษฐกิจเติบโตสูง ได้แรงหนุนจาก FDI และการส่งออก ระดับราคายังไม่แพง แต่ตลาด Frontier ผันผวนสูง เหมาะลงทุนระยะยาว สำหรับผู้รับความเสี่ยงได้สูง

- ตราสารหนี้ EM : Neutral ธนาคารกลางใน EM มีแนวโน้มลดดอกเบี้ยตาม Fed แต่ตลาดรับรู้การลดดอกเบี้ยของ Fed ไปพอสมควรแล้ว ขณะที่เศรษฐกิจจีนที่ยังคงไม่แน่นอนก็เป็นอีกหนึ่งแรงกดดันการลงทุนตราสารหนี้ EM

กลยุทธ์การลงทุนฝั่งตลาดหุ้น

ย่างเข้าไตรมาสสุดท้ายของปี 2024 ที่ซึ่งภาพการลงทุนในตลาดหุ้นโลกดูจะดูสดใสขึ้นเมื่อเทียบกับปีก่อน อย่างไรก็ตาม แม้ดัชนีหุ้นกลุ่มประเทศตลาดเกิดใหม่ (EM) จะปรับตัวสูงขึ้น แต่ภาพการลงทุนก็ถูกบดบังด้วยความไม่แน่นอนของการฟื้นตัวของเศรษฐกิจจีน ประเทศที่มีขนาดเศรษฐกิจใหญ่ที่สุดใน EM ที่ยังคงเผชิญแรงกดดันจากความอ่อนแอในภาคอสังหาริมทรัพย์ ซึ่งส่งผลให้ตลาดหุ้น EM มีผลการดำเนินงานโดยรวมที่ต่ำกว่า (underperformed) ตลาดหุ้นในกลุ่มประเทศพัฒนาแล้ว แต่ภายใต้ภาพที่ไม่สดใสนั้น ก็ยังมีโอกาสสำหรับการลงทุนในกลุ่มประเทศตลาดเกิดใหม่บางประเทศซ่อนอยู่ ซึ่งเราคาดว่าภาวะการลงทุนเช่นนี้ยังคงเกิดขึ้นในช่วงไตรมาส 4 ที่นักลงทุนยังคงต้องเลือกลงทุนในตลาดหุ้นที่มีปัจจัยพื้นฐานดี และมีโอกาสลงทุนที่สดใสรออยู่ ภายใต้ปัจจัยสำคัญที่คาดว่าจะเป็นตัวกำหนดทิศทางการลงทุนในช่วงไตรมาส 4 นี้ ทั้งการลดดอกเบี้ยของ Fed, ภาวะการเติบโตของเศรษฐกิจแต่ละประเทศ และการเลือกตั้งในสหรัฐฯ

ยุคดอกเบี้ยขาลงได้มาถึง นำมาซึ่งโอกาสลงทุนในสินทรัพย์เสี่ยง

การปรับลดดอกเบี้ยของ Fed ในการประชุม FOMC เดือน ก.ย. นับว่าเป็นหนึ่งในเหตุการณ์สำคัญที่บ่งบอกว่าโลกเราได้เข้าสู่ยุคดอกเบี้ยขาลงแล้ว การลดดอกเบี้ยของ Fed นี้ คาดว่าจะเปิดโอกาสให้ประเทศใน EM สามารถปรับลดดอกเบี้ยได้ ซึ่งก็มีธนาคารกลางบางแห่งใน EM ได้ปรับลดดอกเบี้ยไปแล้วในปีนี้ และมีอีกหลายแห่งที่มีแนวโน้มจะลดดอกเบี้ยได้ในช่วงไตรมาส 4 ทั้งนี้การปรับลดอัตราดอกเบี้ยนโยบาย ในทางทฤษฎี ถือเป็นหนึ่งในปัจจัยสนับสนุนการลงทุน ทั้งจากต้นทุนการกู้ยืมที่ต่ำลง กำลังซื้อที่เพิ่มขึ้น นำมาซึ่งผลกำไรของบริษัท อีกทั้งอัตราดอกเบี้ยที่ลดลง ก็ส่งผลให้ระดับราคาหุ้นมีความน่าสนใจมากขึ้นด้วย นอกจากนี้ ยังส่งผลให้มีเม็ดเงินไหลเข้าลงทุนในสินทรัพย์เสี่ยง (รวมการลงทุนใน EM) ด้วย ซึ่งหากพิจารณาจากการปรับลดดอกเบี้ยของ Fed ในอดีต จะพบว่าตลาดหุ้นใน EM มักจะปรับตัวเพิ่มขึ้นสอดรับกับทิศทางการปรับลดดอกเบี้ย อย่างไรก็ตาม ไม่ใช่ทุกครั้งที่การลดดอกเบี้ยจะส่งผลให้ตลาดหุ้นปรับตัวเพิ่มขึ้น จะต้องพิจารณาเงื่อนไขอื่นประกอบด้วย โดยเฉพาะภาวะการเติบโตของเศรษฐกิจ ที่หากการลดดอกเบี้ยเกิดขึ้นใกล้กับช่วงเวลาที่เกิดภาวะเศรษฐกิจถดถอย ตลาดหุ้นโลก และ EM มักจะปรับตัวลง ทั้งนี้หากพิเคราะห์แนวโน้มเศรษฐกิจโลกในปัจจุบัน เราประเมินโอกาสเกิดภาวะเศรษฐกิจถดถอยยังอยู่ในระดับต่ำ ทำให้เชื่อได้ว่าการลดดอกเบี้ยของ Fed และธนาคารกลางใน EM นี้ น่าจะส่งผลบวกต่อการลงทุนในหุ้น EM โดยภาพรวมมากกว่า แต่ภาพการฟื้นตัวของเศรษฐกิจที่ไม่เท่ากัน ก็ส่งผลต่อโอกาสในการลงทุนที่ไม่เท่าเทียมกันด้วย จึงต้องพิจารณาปัจจัยที่สองคือการฟื้นตัวของเศรษฐกิจในแต่ละประเทศประกอบด้วย

การเติบโตทางเศรษฐกิจอินเดียยังสดใส ส่วนจีนเผชิญความท้าทาย ทั้งจากภายในและนอกประเทศ

หากประเมินถึงแนวโน้มการเติบโตทางเศรษฐกิจแล้ว ชื่อหนึ่งที่มักจะถูกนึกถึงในแง่ของประเทศที่เศรษฐกิจเติบโตสูงคงหนีไม่พ้นอินเดีย สำนักเศรษฐกิจหลายแห่งคาดการณ์ว่าอินเดียจะเป็นประเทศหลักที่เศรษฐกิจเติบโตสูงที่สุดในโลก โดยมีปัจจัยหนุนทั้งจากการบริโภคในประเทศที่แข็งแกร่ง ตามทิศทางการเติบโตของเศรษฐกิจ ที่ช่วยหนุนการจ้างงาน ขณะที่เงินเฟ้อก็อยู่ในระดับที่ควบคุมได้ อีกทั้งการลดดอกเบี้ยของ Fed ก็ช่วยให้ธนาคารกลางอินเดีย (RBI) สามารถลดดอกเบี้ยตามได้ ช่วยหนุนการบริโภคในอีกทางหนึ่ง นอกจากนี้อินเดียก็ยังเป็นที่สนใจลงทุนจากต่างประเทศ ช่วยหนุนการเติบโตทางเศรษฐกิจ และผลกำไรของบริษัทจดทะเบียนในอินเดีย

จีน ประเทศที่มีเศรษฐกิจขนาดใหญ่ที่สุดใน EM และใหญ่เป็นอันดับ 2 ของโลก ยังคงเผชิญความท้าทายภายใต้แรงกดดันจากความอ่อนแอในภาคอสังหาริมทรัพย์ ส่งผลกระทบกับการบริโภคในประเทศ โดยเศรษฐกิจจีนในปีนี้ แม้จะยังเติบโตได้ดีจากภาคการส่งออก แต่ก็มีปัจจัยกดดันการส่งออกจากความขัดแย้งระหว่างประเทศที่จีนต้องเผชิญอยู่เป็นระยะ ส่งผลให้เศรษฐกิจจีนมีความเสี่ยงโตได้ต่ำกว่าเป้าหมาย “ประมาณ 5%” ที่ทางการจีนตั้งไว้ และทำให้รัฐบาลจีนต้องเร่งออกมาตรการกระตุ้นเศรษฐกิจ โดยเฉพาะมาตรการที่เกี่ยวข้องกับภาคอสังหาริมทรัพย์ ที่คาดว่าจะต้องอาศัยมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่เพื่อพลิกฟื้นภาคอสังหาริมทรัพย์ และเศรษฐกิจจีนให้กลับมาสดใส จึงต้องติดตามความจริงจังของรัฐบาลจีนในการออกมาตรการกระตุ้นเศรษฐกิจ ซึ่งจะเป็นปัจจัยสำคัญต่อการลงทุนในตลาดหุ้นจีนในช่วงไตรมาส 4

ภาพการฟื้นตัวของเศรษฐกิจจีนยังขาดความชัดเจน ย่อมส่งผลกระทบต่อภาพรวมของเศรษฐกิจเอเชียและอาเซียนด้วย เนื่องด้วยความข้องเกี่ยวอย่างใกล้ชิดของเศรษฐกิจประเทศในเอเชียกับจีน อย่างไรก็ตาม ยังมีบางประเทศในเอเชียที่มีแนวโน้มการเติบโตทางเศรษฐกิจที่น่าสนใจ เช่น ไต้หวัน ที่เป็นที่ตั้งของบริษัทผู้นำในการผลิต semiconductor อย่าง TSMC ซึ่งได้ผลประโยชน์อย่างเต็มที่จากกระแสของ Generative AI ทำให้มีความต้องการสินค้าในกลุ่มนี้สูง

เวียดนาม เป็นอีกหนึ่งประเทศที่มีความน่าสนใจในแง่การเติบโตทางเศรษฐกิจ โดยเวียดนามเป็นหนึ่งในประเทศที่คาดว่ามีอัตราการเติบโตทางเศรษฐกิจสูงที่สุดในโลกในระยะยาว โดยมีปัจจัยบวกทั้งจากการส่งออกที่ฟื้นตัว การลงทุนโดยตรงจากต่างประเทศที่เติบโตอย่างโดดเด่น ความเอาจริงของรัฐบาลในการกระตุ้นการเติบโตทางเศรษฐกิจ รวมถึงกำลังซื้อในประเทศเพิ่มขึ้นตามการพัฒนาของเศรษฐกิจ แต่ด้วยการเปลี่ยนแปลงทางการเมืองในระยะหลัง และมาตรการเน้นการปราบปรามคอร์รัปชั่น อาจส่งผลให้เกิดความผันผวนต่อการลงทุนในตลาดหุ้นเวียดนามได้

การเลือกตั้งในสหรัฐฯ อาจส่งผลต่อการลงทุนใน EM มากกว่าที่คิด

การเลือกตั้งประธานาธิบดีสหรัฐฯ ในช่วงต้นเดือน พ.ย. เป็นอีกหนึ่งปัจจัยที่ส่งผลต่อการลงทุนทั่วโลก รวมถึงการลงทุนใน EM ซึ่งหากพิจารณาจากผลสำรวจคะแนนเสียงการเลือกตั้งประธานาธิบดีสหรัฐฯ ระหว่างคุณ Donald Trump และคุณ Kamala Harris พบว่าค่อนข้างสูสี อันจะส่งผลให้ภาพการลงทุนในช่วงก่อนการเลือกตั้งอาจเผชิญความผันผวนได้ แต่จากข้อมูลทางสถิติย้อนหลังพบว่า ช่วงหลังการเลือกตั้ง ตลาดหุ้น EM มักจะปรับตัวเพิ่มขึ้นได้ ซึ่งความชัดเจนที่เกิดขึ้นหลังการเลือกตั้ง และน่าจะเป็นอีกหนึ่งปัจจัยเสริมการลงทุนในช่วงไตรมาส 4 นี้เช่นกัน

อย่างไรก็ตาม แม้ตลาดหุ้นมักจะตอบสนองในเชิงบวกหลังการเลือกตั้งในสหรัฐฯ แต่จะต้องพิจารณาปัจจัยอื่นประกอบด้วย โดยเฉพาะนโยบายที่เกี่ยวข้องกับประเทศใน EM ซึ่งประเด็นที่มักจะพูดถึงอยู่บ่อยครั้ง หนีไม่พ้นนโยบายที่เกี่ยวข้องกับจีน ซึ่งดูเหมือนว่าทั้งคุณ Trump และคุณ Harris ต่างก็มีนโยบายที่เป็นลบต่อจีนทั้งคู่ ทั้งนโยบายปรับขึ้นภาษีนำเข้าสินค้าจากจีนอย่างมโหฬารถึงกว่า 60% ของคุณ Trump รวมถึงนโยบายของคุณ Harris ที่คาดว่าจะสานต่อนโยบายของคุณ Joe Biden ที่เน้นการควบคุมการส่งออกสินค้าที่เกี่ยวข้องกับเทคโนโลยีไปยังจีน โดยเฉพาะเทคโนโลยีที่เกี่ยวข้องกับ AI และ Semiconductor ที่จะเป็นจุดสำคัญสำหรับการพัฒนาเพื่อก้าวขึ้นสู่ความเป็นผู้นำทางเทคโนโลยีในยุคถัดไป ดังนั้นคาดว่าตลาดหุ้นจีนจะถูกรบกวนจากปัจจัยดังกล่าวในช่วงไตรมาส 4 นี้ และในขณะเดียวกัน อาจเป็นโอกาสสำหรับการลงทุนตลาดหุ้นอื่นใน EM โดยเฉพาะประเทศที่ได้ประโยชน์จากการโยกย้ายฐานการผลิตออกจากจีน เช่น อินเดีย หรือเวียดนาม เป็นต้น อย่างไรก็ตาม ต้องติดตามมาตรการต่าง ๆ ที่ว่าที่ประธานาธิบดีจะนำมาใช้ด้วยว่าจะมีความเข้มข้น และส่งผลกระทบต่อประเทศใน EM เช่นไรบ้าง?

บทสรุปมุมมองการลงทุนในตราสารทุน EM ในช่วงไตรมาส 4

ภาพการลงทุนในตราสารทุน EM มีแนวโน้มสดใสมากขึ้นในช่วงไตรมาส 4 โดยมีปัจจัยสนับสนุนหลักจากทิศทางการลดดอกเบี้ยของ Fed บนพื้นฐานของเศรษฐกิจโลกที่มีเสถียรภาพและไม่เกิดภาวะเศรษฐกิจถดถอย ซึ่งการลดดอกเบี้ยของ Fed จะเปิดโอกาสให้ธนาคารกลางใน EM สามารถลดดอกเบี้ยได้มากขึ้น อันเป็นปัจจัยส่งเสริมการเติบโตทางเศรษฐกิจในระยะถัดไป ซึ่งหากพูดถึงการเติบโตทางเศรษฐกิจแล้ว อินเดีย และเวียดนาม เป็นประเทศที่มีแนวโน้มการเติบโตทางเศรษฐกิจที่สูง ขณะที่ไต้หวัน ก็มีแรงหนุนทางเศรษฐกิจผ่านการส่งออก Semiconductor ที่มีความต้องการสูงมากในยุคแห่งการเร่งพัฒนาเทคโนโลยีที่เกี่ยวข้องกับปัญญาประดิษฐ์ หรือ AI ด้านจีน พี่ใหญ่ในฝั่ง EM ก็เผชิญกับความท้าทายทางเศรษฐกิจ ที่ต้องอาศัยมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่จากทางการจีน เพื่อช่วยให้เศรษฐกิจกลับมาเติบโตได้ตามเป้า และยั่งยืน ซึ่งอาจต้องรอดูความชัดเจนของการฟื้นตัวของเศรษฐกิจจีนก่อนที่จะตัดสินใจลงทุน นอกจากนี้จีนยังเผชิญแรงกดดันจากความขัดแย้งทาง ภูมิรัฐศาสตร์ รวมถึงมาตรการกีดกันทางการค้าและเทคโนโลยี ซึ่งอาจมีความเข้มข้นขึ้นในช่วงการเลือกตั้งประธานาธิบดีของสหรัฐฯ และจากเศรษฐกิจจีนที่เผชิญความไม่แน่นอนนี้ ย่อมกระทบกับเศรษฐกิจเอเชีย และอาเซียน ที่มีความใกล้ชิดกับเศรษฐกิจจีนอย่างหลีกเลี่ยงไม่ได้

3. มุมมองและกลยุทธ์การลงทุน ในตลาดการเงินไทย

Key Takeaway

- หุ้นไทย Slightly Positive : สำหรับไตรมาส 4 รับ sentiment เชิงบวกต่อเนื่องจากทิศทางอัตราดอกเบี้ยที่เป็นขาลง พร้อมกับเงินลงทุนจากนักลงทุนสถาบันที่จะเข้าตลาดหุ้น ผ่านกองทุนวายุภักษ์ และกองทุน ThaiESG ทั้งนี้การปรับตัวขึ้นของ SET index ที่มาจาก sentiment อย่างเดียวอาจไม่ยั่งยืน ปัจจัยพื้นฐานต้องฟื้นตัวและดีตามด้วย ดังนั้นจึงต้องติดตามการประกาศงบไตรมาส 3 นี้

- ตราสารหนี้ไทย Slightly Positive : เนื่องจาก ธปท. มีแนวโน้มเริ่มลดดอกเบี้ยในไตรมาส 4 นี้

สรุปภาพรวมการลงทุนในตลาดหุ้นไทย และตราสารหนี้ไทย

ตลาดหุ้นไทยในช่วงไตรมาส 3 เผชิญกับความไม่แน่นอนทางการเมือง โดยดัชนี SET ปรับตัวลดลงในช่วงแรก หลังมีประเด็นศาลรัฐธรรมนูญพิจารณาคดีคุณ เศรษฐา ทวีสิน และ พรรคก้าวไกล อย่างไรก็ตามแม้ศาลจะสั่งตัดสินให้ผิดทั้ง 2 คดี แต่ตลาดหุ้นกลับฟื้นตัวขึ้นมาได้จากประเด็นความไม่แน่นอนที่ได้คลี่คลาย นอกจากนี้ รัฐบาลยังเลือกนายกฯ คนใหม่ และจัดตั้งรัฐบาลชุดใหม่ได้อย่างรวดเร็ว ประกอบกับนักลงทุนคาดว่า Fed จะลดอัตราดอกเบี้ยนโยบาย ทำให้เงินจากนักลงทุนต่างชาติเริ่มไหลกลับเข้ามาในประเทศกลุ่ม ASEAN อย่างไรก็ตามเงินจากนักลงทุนต่างชาติที่ไหลเข้ามาในไทยนั้น ส่วนใหญ่เป็นการไหลเข้ามาในตราสารหนี้ระยะยาว

สำหรับช่วง ไตรมาส 4 ถือเป็นไตรมาสที่รับไม้ต่อ Sentiment การลงทุนเชิงบวกมาอย่างต่อเนื่องจากเดือน ก.ย. โดยตั้งแต่เดือน ต.ค. คาดว่าจะมีเม็ดเงินจากกองทุนวายุภักษ์มาช่วยเพิ่มสภาพคล่อง เรามองประเด็นนี้จะทำให้ตลาดหุ้นไทยปรับตัวลดลงได้ยาก เนื่องจากจะมีเงินจากนักลงทุนสถาบันเข้ามา อีกทั้งช่วงปลายปี มักจะเป็นช่วงที่นักลงทุนไทยเข้าซื้อกองทุนเพื่อลดหย่อนภาษี กองทุน ThaiESG ที่ได้ปรับเปลี่ยนนโยบายการลงทุนให้จูงใจสำหรับผู้ที่ต้องการลดหย่อนภาษีมากขึ้น เช่นจากเดิมที่ต้องลงทุนอย่างน้อย 8 ปี ปรับมาเหลือ 5 ปี และเพิ่มวงเงินสำหรับการลดหย่อนภาษีจากเดิมได้ไม่เกิน 100,000 บาท มาเป็น 300,000 บาท หลังจากปรับเกณฑ์ดังกล่าวและเริ่มบังคับใช้เมื่อช่วงเดือน ส.ค. ที่ผ่านมา เราเห็นยอดเงินไหลเข้าสุทธิสำหรับกองทุน ThaiESG เพิ่มขึ้นอย่างมีนัยสำคัญ อย่างไรก็ตามตลาดหุ้นที่ขึ้นมาจากเพียง Sentiment อาจจะไม่ยั่งยืน ดังนั้นต้องดูว่าปัจจัยพื้นฐานนั้นฟื้นตัวตามด้วยหรือไม่ เราจึงต้องติดตามการประกาศงบประจำไตรมาส 3 ถ้าหากออกมาดีกว่าคาด แล้วนักวิเคราะห์ปรับประมาณการ EPS เพิ่มขึ้นก็จะเป็นปัจจัยบวกต่อตลาดหุ้นไทยได้ ขณะที่ปัจจัยภายนอกติดตามการเลือกตั้งในสหรัฐฯ และแนวทางการดำเนินนโยบายการเงินของธนาคารกลางประเทศหลัก

สำหรับเศรษฐกิจไทยคาดว่าน่าจะทยอยฟื้นตัวได้อย่างต่อเนื่อง แต่ยังต้องระวัง Downside Risk จากปัญหาน้ำท่วม ทั้งนี้คาดว่ารัฐบาลไทยจะเข้ามาสนับสนุนลดผลกระทบดังกล่าว ดังนั้นด้วย sentiment การลงทุนที่ดี ประกอบกับปัจจัยพื้นฐานที่ฟื้นตัว ทำให้เราคงมุมมองหุ้นไทยที่ Slightly Positive ในช่วงไตรมาส 4

สำหรับตราสารหนี้ไทย เรายังคงมุมมอง Slightly Positive ต่อตราสารหนี้ไทย เนื่องจากแนวโน้มการลดลงของอัตราดอกเบี้ยของธนาคารแห่งประเทศไทย (ธปท.) ซึ่งในช่วงไตรมาส 4 นี้มีความเป็นไปได้ที่ ธปท. จะลดอัตราดอกเบี้ยนโยบายอย่างน้อย 1 ครั้ง ทั้งนี้ เราต้องติดตามสถานการณ์คุณภาพสินเชื่อของประเทศไทย ประกอบกับ สถานการณ์น้ำท่วมด้วยว่าจะกระทบต่อเศรษฐกิจมากน้อยเพียงใด

4. มุมมองและกลยุทธ์การลงทุน ในสินทรัพย์ทางเลือก

Key Takeaway

- ทองคำ Neutral: Upside จำกัดจากการ priced in เรื่อง Fed ลดดอกเบี้ยไปมาก ขณะที่ Downside จำกัดเช่นกันจากการเข้าซื้อทองคำของธนาคารกลาง

- น้ำมันดิบ Slightly Negative : ราคาน้ำมันมีโอกาสปรับตัวลงต่อได้เพราะ Demand จากจีนยังไม่ฟื้นตัวเด่นชัด ประกอบกับ Supply จาก OPEC+ มีแนวโน้มเพิ่มขึ้น

ทองคำ เราให้คำแนะนำการลงทุนเป็น Neutral จากมุมมองที่ว่า ราคาทองคำ ปรับตัวขึ้นมาค่อนข้างมากในช่วงไตรมาส 3 หลังจากที่รับข่าวเรื่อง Fed ลดอัตราดอกเบี้ย ประกอบกับค่าเงินดอลลาร์ที่อ่อนค่า นอกจากนี้ราคาทองคำยังรับข่าวประเด็นความขัดแย้งทางภูมิรัฐศาสตร์ไปมากด้วยเช่นกัน ทำให้เรามองว่า Upside จะค่อนข้างจำกัด นอกจากนี้ Demand ของทองคำในช่วงที่ผ่านมาส่วนใหญ่เป็นการเข้าซื้อทองคำของธนาคารกลาง โดยเฉพาะธนาคารกลางในกลุ่ม EM ขณะที่การเข้าซื้อทองคำในกลุ่มของ ETF ยังไม่มากนัก ทำให้ประเด็นนี้เราจึงเชื่อว่าทองคำคงปรับตัวลดลงไม่มากด้วยเช่นกัน

น้ำมันดิบ เราลดมุมมองเป็น Slightly Negative ใน Q4 นี้ แม้ว่าเงินดอลลาร์มีแนวโน้มอ่อนค่าได้อีกบ้าง แต่ราคาน้ำมันมีแนวโน้มปรับตัวลงต่อจากความต้องการในจีนที่ยังไม่ฟื้นตัวอย่างเด่นชัด ประกอบกับทาง OPEC+ นำโดยซาอุดิอาระเบียเดินหน้าเพิ่มกำลังการผลิตและยกเลิกเป้าหมายราคาน้ำมันดิบอย่างไม่เป็นทางการที่ 100 USD/Barrel อีกด้วย จึงเป็นการยากที่ราคาน้ำมันดิบจะพลิกกลับมาปรับขึ้นได้

ttb Investment Product Strategist

กันยายน 2024

การลงทุนมีความเสี่ยงผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง ก่อนตัดสินใจลงทุน/กองทุนรวมที่มีการลงทุนในต่างประเทศ และไม่ได้ป้องกันความเสี่ยงของอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยนหรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้/ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยงและผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน สามารถรับหนังสือชี้ชวนและลงทุนได้ที่ ทีทีบี ทุกสาขา