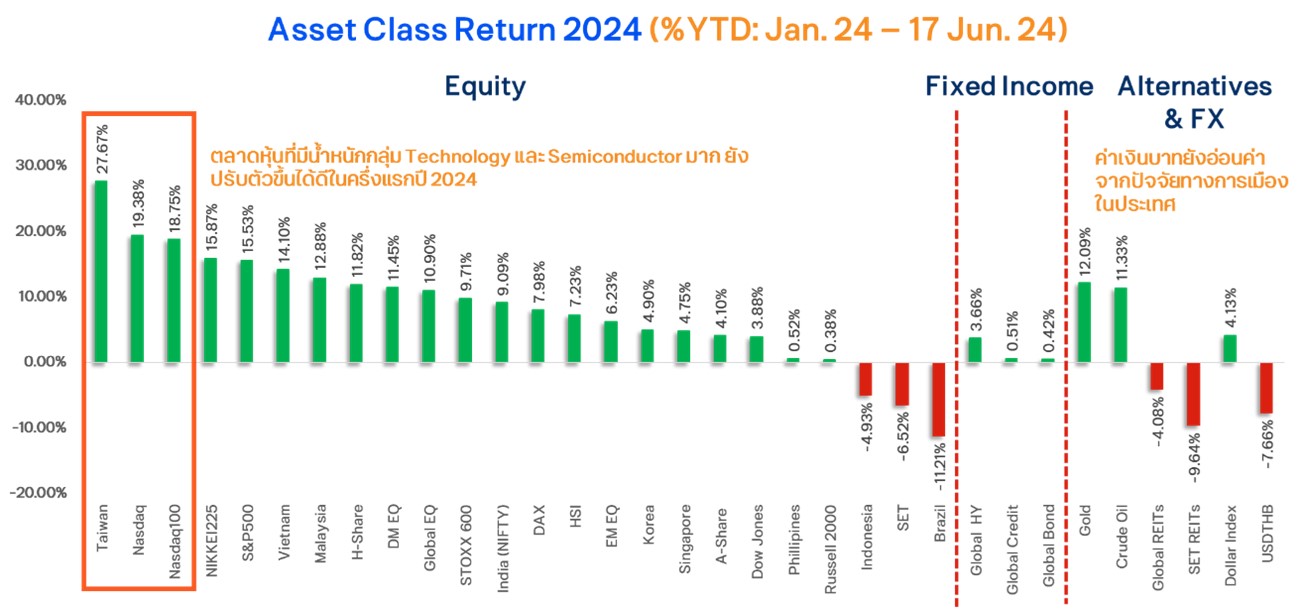

ครึ่งปีแรกของปี 2024 ผ่านพ้นไป ตลาดการเงินโลกปรับตัวขึ้นได้ดีตามที่ ttb investment office คาดการณ์ โดยเฉพาะในฝั่งของตลาดหุ้นสหรัฐฯ และตลาดหุ้นที่มีน้ำหนักหุ้นกลุ่มเทคโนโลยีมากอย่างไต้หวัน แม้ว่าในระหว่างทางตลาดการเงินโลกอาจมีความผันผวนเพิ่มขึ้นบ้างจากสถานการณ์ความไม่สงบในตะวันออกกลางที่ปะทุขึ้นมาเป็นระยะ รวมทั้งอัตราเงินเฟ้อในประเทศหลักที่ปรับเพิ่มขึ้นมาชั่วขณะ แต่สุดท้ายแล้วด้วยผลกำไรของบริษัทที่แข็งแกร่ง รวมถึงท่าทีของธนาคารกลางประเทศหลักส่วนใหญ่ที่มีแนวโน้มดำเนินนโยบายการเงินผ่อนคลายมากขึ้นเมื่อเทียบกับช่วงปี 2022-2023 ได้ช่วยให้ตลาดการเงินโลกผ่านพ้นเหตุการณ์ต่างๆ ไปได้ด้วยดี

Source: Bloomberg, June 2024

สำหรับครึ่งหลังของปี 2024 ttb investment office มองว่าสินทรัพย์เสี่ยงอย่างหุ้นมีโอกาสปรับตัวขึ้นต่อไปได้ รวมทั้งธีมการลงทุนทั้ง 4 ที่ได้ฝากไว้ให้กับนักลงทุนตั้งแต่ช่วงต้นปี ได้แก่ 1) Market Normalization 2) Next Stage of Gen AI 3) Economic Recovery และ 4) Yield Capture “จะยังคงอยู่คู่ตลาดต่อไป” ตอบสนองต่อ 4 ปัจจัยบวก ดังนี้

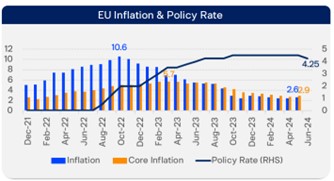

- ดอกเบี้ยในประเทศหลักเข้าสู่ “วัฏจักรขาลง” : จากช่วงต้นปีที่หลายฝ่ายยังมีความเคลือบแคลงใจว่าธนาคารกลางที่สำคัญอย่าง Fed และ ECB จะสามารถลดดอกเบี้ยในปี 2024 นี้ได้จริงหรือ เพราะเงินเฟ้อได้กลับมาเร่งตัวขึ้นบ้าง แต่สุดท้ายแล้วเหตุการณ์ดังกล่าวก็เกิดขึ้นเพียง “ชั่วขณะ” เท่านั้น เงินเฟ้อที่เร่งตัวขึ้นนั้นมาจากราคาน้ำมันที่เพิ่มขึ้นตอบสนองต่อเหตุการณ์ไม่สงบในตะวันออกกลาง ไม่ได้มาจากความต้องการใช้น้ำมันที่เพิ่มขึ้นอย่างมีนัยสำคัญ สุดท้าย เมื่อราคาน้ำมันกลับมาปรับตัวลง เงินเฟ้อก็กลับเข้าสู่แนวโน้มขาลงอีกครั้งจนส่งผลให้ ECB ตัดสินใจเริ่มลดดอกเบี้ยไปในเดือน มิ.ย. ที่ผ่านมาตามที่เราคาดการณ์ ส่วน Fed ได้กลับมามีท่าทีผ่อนคลายมากขึ้น พร้อมส่งสัญญาณลดดอกเบี้ยภายในปี 2024 อย่างชัดเจน ซึ่งเรามองว่า Fed จะเริ่มลดดอกเบี้ยในไตรมาส 3 ของปีนี้และมีโอกาสลดดอกเบี้ยได้มากกว่า 1 ครั้ง อันจะเป็นปัจจัยสำคัญที่ทำให้บรรยากาศการลงทุนคงอยู่ในภาวะ “Risk On” ต่อเนื่อง และนำไปสู่ปัจจัยบวกที่ 2 และ 3 ต่อไป

- เศรษฐกิจโลกยังขยายตัวได้ “ไม่ถดถอย” : ด้วยดอกเบี้ยและเงินเฟ้อในประเทศหลักที่มีแนวโน้มลดลง จะเป็นปัจจัยหนุนให้ภาวะเศรษฐกิจโลกฟื้นตัวได้ ไม่ถดถอย และมีโอกาสไม่เข้าสู่ภาวะ Soft Landing อีกด้วย แม้ว่าภาวะเศรษฐกิจจีนอาจจจะยังไม่ฟื้นตัวได้ดีก็ตาม เพราะจะส่งผลให้การค้าระหว่างประเทศกลับมาคึกคักมากขึ้นได้ รวมทั้งส่งผลดีต่อบรรยากาศการลงทุนอีกทางหนึ่ง

- ผลกำไรบริษัทยังเติบโตได้ดี : แน่นอนว่าการที่ภาวะเศรษฐกิจโลกมีแนวโน้มขยายตัวต่อได้ พร้อมทั้งดอกเบี้ยที่ทยอยปรับตัวลง ย่อมนำไปสู่ต้นทุนการกู้ยืมของบริษัทที่ลดลง อันจะส่งผลให้รายได้และผลกำไรของบริษัทเติบโตต่อไปได้ โดยเรามองว่าเป็นปัจจัยสำคัญที่สุดที่จะหนุนให้ตลาดหุ้นสามารถปรับตัวขึ้นต่อไปได้อย่างยั่งยืนตามที่เราคาดการณ์

- ความไม่แน่นอนในตลาดหมดไป หลังการเลือกตั้งสหรัฐฯ : Investment Office มองว่า ประเด็นเรื่องการเลือกตั้งสหรัฐฯ ในเดือน พ.ย. นี้ จะไม่ส่งผลทางลบต่อตลาดหุ้น และตลาดหุ้นมีโอกาสปรับตัวขึ้นต่อไปได้หลังการเลือกตั้งประธานาธิบดีในสหรัฐฯ เสร็จสิ้นเนื่องจาก 1) ความไม่แน่นอนที่หายไป 2) ตลาดหุ้นจะปรับขึ้นหรือลงนั้นขึ้นอยู่กับ “ทิศทางดอกเบี้ย” มากกว่า 3) ตลาดหุ้นโลกและสหรัฐฯ นำทีมด้วย “หุ้น Big Tech” ซึ่งผลกำไรขึ้นอยู่กับการสร้างสรรค์เทคโนโลยีใหม่ๆ ไม่เกี่ยวกับนโยบายของรัฐบาล 4) ไม่ว่าพรรคใดจะได้รับชัยชนะมักจะมีการออกมาตรการกระตุ้นเศรษฐกิจตามมานั่นเอง

ทั้งนี้ เรามีการเพิ่มเติมกองทุนแนะนำประจำธีมต่างๆ เพื่อให้ทุกท่านที่ลงทุนตามธีมการลงทุนทั้ง 4 ของเรานั้นมีทางเลือกในการลงทุนมากขึ้น รวมทั้งยังสามารถนำชุดกองทุนแนะนำของเราเข้ามาอยู่ในพอร์ตการลงทุนของท่านได้ เพื่อให้พอร์ตมีการกระจายความเสี่ยงมากขึ้นและช่วยให้ทุกท่านลงทุนได้อย่าง “สบายใจ” นั่นเอง

ภาคที่สองของสี่ธีมการลงทุนประจำปี 2024 จาก ttb investment office

1. Market Normalization: สร้างความมั่งคั่ง ด้วยพอร์ตการลงทุนที่มั่นคง

ทั้งนี้ เมื่อตลาดกลับมาสู่ภาวะปกติชัดเจนแล้ว คำถามต่อไปคือ “เราจะลงทุนอย่างไรดี” ซึ่ง ttb investment office ยังคงยืนยันว่า “ต้องลงทุนเป็นพอร์ตโฟลิโอ” เพราะการลงทุนเป็นพอร์ตนั้นคือหัวใจสำคัญที่จะทำให้ทุกท่านลงทุนได้อย่างสบายใจ หลับเป็นสุข และมีชีวิตทางการเงินที่ดีขึ้นในระยะยาวได้ แน่นอนว่าการลงทุนในสินทรัพย์เสี่ยงอย่างตลาดหุ้นเพียงอย่างเดียว เช่น ลงทุนในหุ้นขนาดใหญ่ 100% ย่อมมีโอกาสได้ผลตอบแทนสูงกว่าการลงทุนเป็นพอร์ต แต่ก็ต้องตามมาด้วยความผันผวนที่สูงกว่าซึ่งอาจทำให้ท่านเกิดความเครียด นอนไม่หลับ ในระหว่างการลงทุน แล้วมันคุ้มค่ากันหรือไม่? ในขณะที่การลงทุนเป็นพอร์ตแม้จะไม่ได้ให้ผลตอบแทนที่ดีที่สุด แต่ก็ช่วยให้ผลตอบแทนของเราไม่ผันผวนมากจนไม่สบายใจ และในระยะยาวแล้วเป็นเรื่องยากมากที่ทุกสินทรัพย์ในพอร์ตของเราจะให้ผลตอบแทนที่ติดลบทั้งหมดตลอดเวลานั่นเอง

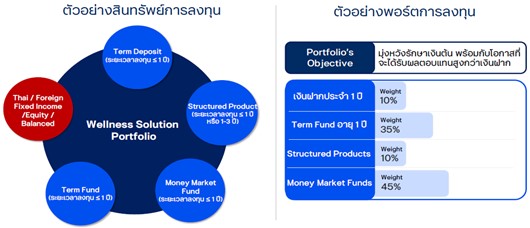

แล้วเราควรแนะนำการลงทุนแบบไหน? ttb investment office ขอนำเสนอ 3 Solution การลงทุน จำแนกตามระดับความเสี่ยงและวัตถุประสงค์การลงทุนให้กับทุกท่าน ได้แก่ 1) พอร์ตการลงทุนตามคำแนะนำของธนาคารที่เรียกว่า Advanced Asset Allocation (AAA) ซึ่งเหมาะสมกับท่านที่รับความเสี่ยงได้มากและมีเวลาติดตามตลาด โดยมีพอร์ตการลงทุนให้ท่านได้เลือกถึง 5 รูปแบบด้วยกัน 2) ลงทุนในกองทุน Multi Asset อย่าง ES-GAINCOME* ที่มีการกระจายความเสี่ยงในตัว และเป็นหนึ่งในกองทุน Highlight ของเรา ซึ่งเหมาะสมกับท่านที่รับความเสี่ยงได้ปานกลางและมีเวลาติดตามตลาดไม่มากนัก และ 3) พอร์ตการลงทุนแบบ ttb Wellness Solution ซึ่งเหมาะสมกับท่านที่รับความเสี่ยงได้น้อยถึงปานกลาง และเน้นการลงทุนที่มุ่งรักษาเงินต้นเป็นสำคัญ โดยเราจะกล่าวถึงรายละเอียดของพอร์ต Wellness Solution ในช่วงธีม Yield Capture อีกครั้งหนึ่ง

2. Next Stage of Gen A.I. : หุ้นเทคสหรัฐฯ มาไกลต้องไปต่อหรือพอแค่นี้

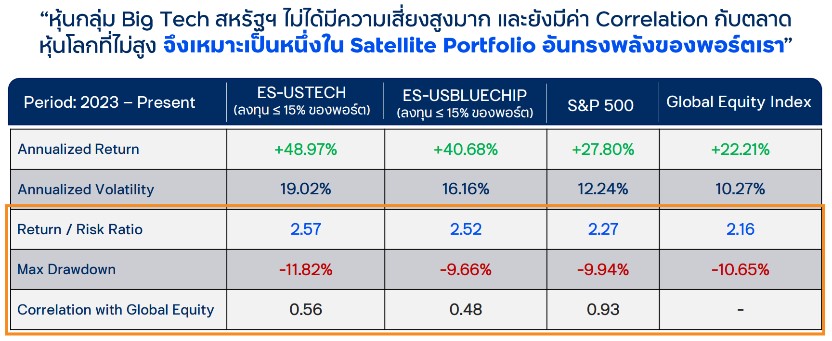

“ขึ้นแล้ว ขึ้นต่อ ขึ้นอีก” คือสถานการณ์ปัจจุบันของหุ้นกลุ่ม Big Tech สหรัฐฯ ซึ่งในขณะนี้คำว่า Big Tech นั้นไม่ได้หมายถึงเพียงแค่กลุ่ม 7 นางฟ้า (Magnificent 7) อีกต่อไปแล้ว แต่ยังรวมถึงบริษัทขนาดใหญ่ที่อยู่ในกลุ่ม Semiconductor อย่าง Broadcom อีกด้วย โดยตั้งแต่ต้นปี 2024 ที่ผ่านมา กลุ่ม Big Tech สหรัฐฯ ให้ผลตอบแทนที่สูงกว่าดัชนีตลาดหุ้นโลก 2 ถึง 3 เท่าเลยทีเดียวแม้ว่านักลงทุนยังมีความเคลือบแคลงใจว่า Fed จะลดดอกเบี้ยหรือไม่ก็ตาม อันเนื่องมาจากผลกำไรของบริษัทที่แข็งแกร่งนั่นเอง ทั้งนี้ หลายท่านยังคงมีคำถามคลาสสิคอยู่ในใจว่า “หุ้น Big Tech ขึ้นมาไกลขนาดนี้แล้ว จะยังไปต่อได้อีกหรือ?” และเราก็ขอตอบว่า “มีโอกาสไปต่อได้” รวมทั้งเรายังไม่เห็นสัญญาณที่ราคาหุ้นกลุ่ม Big Tech จะกลับทิศมาเป็นขาลงแต่อย่างไร โดยในครึ่งหลังของปีนี้ ttb Investment Office เราขอแนะนำ “4 Keywords” ตามตัวอักษรของคำว่า “TECH” เพื่อเป็นแนวทางให้กับทุกท่านใช้ประกอบการตัดสินใจว่าทำไมต้องลงทุนในกองทุนหุ้น Big Tech สหรัฐฯ อย่าง ES-USBLUECHIP* และ ES-USTECH* รวมทั้ง ควรลงทุนอย่างไร ดังนี้

1. T: Timing หรือก็คือจังหวะในการลงทุน นักลงทุนหลายท่านมักกังวลถึงจังหวะการเข้าลงทุนในหุ้น Big Tech ว่าเข้าตอนนี้ราคาจะสูงเกินไปหรือไม่? เมื่อไหร่ราคาจะย่อตัวลงมา? และมักจะทำให้ท่านพลาดโอกาสในการได้รับผลตอบแทนที่ดี โดยจากการคำนวณของเราพบว่า หากท่านลงทุนในหุ้น Big Tech ผ่านดัชนี Magnificent 7 ตั้งแต่ต้นปี 2023 และถือครองมาจนถึงกลางเดือน มิ.ย. ปี 2024 ท่านจะได้ผลตอบแทนประมาณ +133% แต่ถ้าท่านเน้นการ trading เพื่อจับจังหวะการลงทุน และท่านพลาดเพียงแค่ 9 วันที่ผลตอบแทนของดัชนีปรับขึ้นมากกว่า +2 S.D. ผลตอบแทนของท่านจะเหลือเพียงประมาณ +67% เท่านั้น ดังนั้น สิ่งที่เราจะแนะนำให้ทุกท่านคือ การลงทุนในหุ้น Big Tech นั้นต้องลงทุนอย่างต่อเนื่อง ไม่ต้องเน้นจับจังหวะเพราะอาจจะทำให้ท่านพลาด Big Shot ได้

2. E : Earnings หรือก็คือผลกำไรของบริษัท ซี่งเป็นปัจจัยสำคัญที่สุดที่จะทำให้ราคาหุ้น Big Tech ปรับตัวขึ้นต่อไปได้ โดยเรามองว่าผลกำไรของกลุ่มดังกล่าวในครึ่งหลังของปี 2024 จะออกมา “แข็งแกร่งต่อเนื่อง” และ “ดีกว่าที่ตลาดคาด” อันเนื่องมาจากการพัฒนา Generative AI ที่ยังไม่หยุดยั้งนั่นเอง ซึ่งธีมเรื่อง AI นั้นตั้งแต่ปี 2023 มาจนถึงปัจจุบันได้พิสูจน์มาแล้วว่า “เป็นของจริง” และ “จับต้องได้” ไม่ใช่เป็นพียงแค่จินตนาการเท่านั้น ตัวอย่างเช่น Amazon ใช้ AI มาช่วยให้ลูกค้าเลือกสินค้าได้ตรงตามความต้องการมากขึ้น Apple กลับมารุกเรื่อง AI ด้วยการเปิดตัว Apple Intelligence ในอุปกรณ์ต่างๆ อันจะส่งผลให้ความต้องการใช้สินค้าและบริการของบริษัทดังกล่าวเพิ่มขึ้น นำไปสู่รายได้และผลกำไรที่ดีขึ้นนั่นเอง ด้านผู้ผลิตชิปรายใหญ่อย่าง Nvidia เอง แม้ว่าจะประสบความสำเร็จในการเป็นผู้นำด้าน Semiconductor แต่บริษัทก็ไม่ได้หยุดนิ่งที่จะพัฒนาผลิตภัณฑ์ใหม่ๆ เช่น การเปิดตัว “Rubin” ชิปรุ่นใหม่ต่อจาก Blackwell เพื่อรับมือกับคู่แข่งในตลาดอย่าง AMD และ Intel อันจะส่งผลให้ยอดขายชิปของ Nvidia เพิ่มขึ้นต่อไปได้นั่นเอง จึงเป็นเหตุผลว่าทำไมเราจึงมองว่าราคาหุ่นกลุ่ม Big Tech จะปรับตัวขึ้นต่อไปได้อีกอย่างยั่งยืน

3. C : Charming หรือก็คือมนต์เสน่ห์ในการลงทุน หุ้นกลุ่ม Big Tech นั้นยังมีเสน่ห์ แม้ว่าราคาหุ้นกลุ่มดังกล่าวจะขึ้นสู่ระดับ All Time High แต่หากพิจารณาในด้าน Valuation จากค่า Forward P/E แล้ว ต้องบอกว่า “ไม่ All Time แพง” ตาม แน่นอนว่าหากนำค่า Forward P/E ของกลุ่ม Big Tech ไปเทียบกับดัชนีตลาดหุ้นอื่นๆ ย่อมดูเหมือนจะแพงกว่า แต่การที่ค่า Forward P/E ของหุ้นกลุ่ม Big Tech อยู่ในระดับสูงนั้นเป็นเรื่องปกติของหุ้นกลุ่ม Growth อยู่แล้ว เราจึงต้องพิจารณาค่า Forward P/E เทียบกับค่าเฉลี่ยในอดีตเพิ่มเติม ซี่งจากข้อมูลพบว่าค่าดังกล่าวของกลุ่ม Big Tech ในปัจจุบันนั้นปรับตัวลงมาแตะระดับค่าเฉลี่ยในช่วง 5 ปี ที่ผ่านมา บ่งชี้ว่า Valuation ของหุ้นกลุ่ม Big Tech “ไม่ได้แพง” และ “ถูกลงเมื่อเทียบกับช่วงต้นปี” ด้วยซ้ำไป อันจะเป็นปัจจัยที่ดึงดูดให้มีเงินทุนไหลเข้ากลุ่ม Big Tech ต่อไป และส่งผลให้ราคาหุ้นปรับขึ้นอีกทางหนึ่ง

4. H : Heading หรือก็คือหัวข้อข่าว เราไม่จำเป็นต้องปรับสัดส่วนการลงทุนตามหัวข้อข่าวที่เกิดขึ้นเป็นระยะ เช่น การที่ Fed จะลดดอกเบี้ยหรือไม่ อย่างไร เพราะข่าวที่เกิดขึ้นนั้นอาจกระทบตลาดเพียงระยะสั้นเท่านั้น หากเราเคลื่อนไหวตามข่าวอาจทำให้ท่านเผชิญกับภาวะ “ซื้อแพง-ขายถูก” ได้โดยง่าย ตัวอย่างในปีนี้ที่เห็นได้ชัดคือ ช่วงสงกรานต์ที่มีข่าวว่า อิหร่าน-อิราเอล รบกัน แล้วจะส่งผลให้ราคาน้ำมันกลับมาพุ่งเร็วเหมือนช่วงที่รัสเซียบุกยูเครน นำไปสู่การเพิ่มขึ้นของเงินเฟ้อจนธนาคารกลางอย่าง Fed ต้องกลับมาขึ้นดอกเบี้ย ส่งผลให้ราคาหุ้นกลุ่ม Big Tech ปรับตัวลงเร็วและแรงชั่วขณะ แต่สุดท้ายแล้วราคาน้ำมันไม่ได้พุ่งขึ้นแรงแต่อย่างใด ปัญหาระหว่าง อิหร่าน-อิราเอล ก็จบลงอย่างรวดเร็ว และราคาหุ้นกลุ่ม Big Tech ก็กลับขึ้นมาที่จุดเดิม หากท่านลงทุนในช่วงก่อนเกิดเหตุการณ์ดังกล่าวและรีบขายออกไปในช่วงที่สื่อต่างๆ พาดหัวข่าวเรื่อง อิหร่าน-อิราเอล ก็จะเข้า Concept ซื้อแพง-ขายถูก ตามที่เรากล่าว ดังนั้น การลงทุนในหุ้น Big Tech ต้องเน้นที่เรื่องปัจจัยพื้นฐานเป็นสำคัญ ตราบใดที่ปัจจัยพื้นฐานยังแข็งแกร่งไม่เปลี่ยนแปลง เราไม่มีความจำเป็นต้องกังวล

3. Economic Recovery : ส่องทิศการลงทุน รับสัญญาณเศรษฐกิจฟื้นตัว

สรุปปัจจัยลงทุนหุ้นยุโรปช่วงครึ่งหลังของปี 2024

- เศรษฐกิจยุโรปมีแนวโน้มฟท้นตัวได้ต่อเนื่องตามเศรษฐกิจโลกที่เติบโตมั่นคง

- เงินเฟ้อที่ชะลอตัวเข้าใกล้เป้าหมาย เปิดทางให้ ECB ปรับลดอัตราดอกเบี้ยนโย

- ระดับราคาของตลาดหุ้นยุโรปยังไม่แพง

- กำไรของบริษัทในยุโรปยังมีแนวโน้มเติบโตสูง และมีรายได้กระจายตัวทั่วโลก

การเติบโตทางเศรษฐกิจ ถือเป็นหนึ่งในปัจจัยพื้นฐานที่สำคัญที่ส่งผลต่อการลงทุน โดยเฉพาะการลงทุนในตลาดหุ้นที่ราคาหุ้นมักจะเคลื่อนไหวสอดรับกับคาดการณ์ผลกำไรของบริษัทจดทะเบียน ซึ่งมีแนวโน้มเติบโตตามภาวะการเติบโตทางเศรษฐกิจ โดยหากพิจารณาจากคาดการณ์การเติบโตของเศรษฐกิจโลกที่หลายสำนักได้ทำประมาณการณ์ไว้ทั้ง World Bank, IMF รวมถึงผลสำรวจนักวิเคราะห์จาก Bloomberg ต่างก็ออกมาสอดคล้องกันว่า เศรษฐกิจโลกมีแนวโน้มเติบโตได้อย่างมั่นคงในช่วงปี 2024 ต่อเนื่องมายังปี 2025 โดยคาดว่าจะมีอัตราการเติบโตของเศรษฐกิจประมาณ 3% นำโดยเศรษฐกิจสหรัฐฯ ที่มีแนวโน้มเติบโตได้แข็งแกร่งในกลุ่มประเทศพัฒนาแล้ว ส่วนจีน ประเทศที่มีเศรษฐกิจขนาดใหญ่และมีความสำคัญต่อประเทศในกลุ่มตลาดเกิดใหม่ ยังมีแนวโน้มเผชิญความไม่แน่นอนในการฟื้นตัวทางเศรษฐกิจ จากแรงกดดันของความอ่อนแอในภาคอสังหาริมทรัพย์ แต่ก็มีดาวเด่นในกลุ่มประเทศตลาดเกิดใหม่อย่างอินเดีย ที่ยังคงมีแนวโน้มที่เศรษฐกิจเติบโตได้สูง และเป็นปัจจัยสนับสนุนช่วยให้ตลาดหุ้นอินเดียให้ผลตอบแทนได้อย่างโดดเด่นในช่วงครึ่งปีแรกดังที่เราคาดการณ์ไว้ ซึ่งคาดว่าแนวโน้มการเติบโตทางเศรษฐกิจที่ยังคงอยู่ในระดับสูง จะยังเป็นปัจจัยสนับสนุนต่อการลงทุนในตลาดหุ้นอินเดียต่อในช่วงครึ่งปีหลัง ขณะที่อีกหนึ่งกลุ่มประเทศที่น่าสนใจไม่แพ้กันในเชิงการฟื้นตัวทางเศรษฐกิจ คือการลงทุนในตลาดหุ้นยุโรป ที่เศรษฐกิจแม้จะไม่ได้เติบโตในระดับสูง แต่จากประมาณการณ์ทางเศรษฐกิจส่วนใหญ่ ต่างก็บ่งชี้ว่า เศรษฐกิจยุโรปได้ผ่านพ้นจุดต่ำสุดไปแล้ว และมีแนวโน้มเติบโตเพิ่มขึ้นได้ต่อเนื่องในช่วง 1-2 ปีข้างหน้านี้ ซึ่งมีหลากหลายปัจจัยสนับสนุนการลงทุนในตลาดหุ้นยุโรปในช่วงครึ่งปีหลังนี้

หากย้อนไปช่วงปี 2022 ต่อเนื่องปี 2023 มีความกังวลว่า เศรษฐกิจยุโรปอาจเกิดภาวะถดถอย จากภาวะสงครามระหว่างรัสเซียและยูเครน อันนำมาซึ่งการคว่ำบาตรระหว่างยุโรปและรัสเซีย ที่ส่งผลให้ราคาสินค้าพุ่งสูงขึ้น โดยเฉพาะราคาน้ำมันและก๊าซธรรมชาติ ที่ยุโรปต้องพึ่งพาการนำเข้าจากรัสเซียมาเป็นจำนวนมาก นำไปสู่เงินเฟ้อยุโรปที่พุ่งขึ้นอย่างรวดเร็วจนเป็นเหตุให้ธนาคารกลางยุโรป (ECB) ต้องปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างมโหฬาร จาก 0% เป็น 4.5% ในช่วงเวลาไม่ถึง 2 ปี อย่างไรก็ตาม แม้ว่าเศรษฐกิจยุโรปจะเผชิญผลกระทบจากปัจจัยดังกล่าว แต่ดูเหมือนว่าจะไม่ได้รุนแรงอย่างที่นักลงทุนเคยกังวล

นอกจากนี้ เมื่อพิจารณาในเชิงระดับราคา ตลาดหุ้นยุโรปก็มีระดับราคาที่น่าสนใจ หากพิจารณาจากอัตราส่วน Forward P/E จะพบว่า ตลาดหุ้นยุโรปมีระดับราคาที่ต่ำกว่าตลาดหุ้นหลายแห่ง โดยเฉพาะตลาดหุ้นในกลุ่มประเทศพัฒนาแล้วด้วยกันอย่างสหรัฐฯ อีกทั้งยังมีค่า Forward P/E ที่ต่ำกว่าค่าเฉลี่ยย้อนหลังในอดีต 5 ปี และ 10 ปี อีกด้วย โดยหนึ่งในปัจจัยที่ทำให้ตลาดหุ้นยุโรปยังมีระดับราคาที่ไม่แพง แม้ว่าจะสามารถปรับตัวเพิ่มขึ้นทำจุดสูงสุดใหม่ได้หลายต่อหลายครั้งก็คือ การเติบโตของกำไรของบริษัทจดทะเบียนในยุโรปที่มีอัตราการเติบโตสูง และยังมีแนวโน้มเติบโตสูงต่อเนื่องในอนาคต โดยมีหลายบริษัทในยุโรปที่เป็นบริษัทข้ามชาติระดับโลก มีแหล่งรายได้กระจายตัวมาจากทั่วโลก อีกทั้งยังกระจายอยู่ในหลากหลายอุตสาหกรรม ซึ่งเป็นอีกหนึ่งเสน่ห์ที่น่าสนใจของการลงทุนในตลาดหุ้นยุโรป ที่ยังมีระดับราคาที่น่าสนใจเมื่อเทียบกับตลาดหุ้นสหรัฐฯ และเป็นบริษัทผู้นำในหลากหลายอุตสาหกรรมที่ได้ประโยชน์จากการฟื้นตัวที่มั่นคงของเศรษฐกิจโลก หากนักลงทุนสนใจลงทุนในหุ้นยุโรป ก็สามารถพิจารณาเลือกลงทุนได้ทั้งกองทุนเปิด วรรณ ยูโรเปี้ยน อิควิตี้ (ONE-EUROEQ*) ที่เป็นกองทุน Active Fund มีนโยบายเน้นลงทุนในหุ้นยุโรป หรือกองทุนเปิดอีสท์สปริง German Equity (ES-GER*) ที่เป็น passive fund อ้างอิงกับดัชนี DAX ของเยอรมัน ก็ได้เช่นกัน

4. Yield Capture : เสริมสร้างความมั่งคั่งด้วยการลงทุนแบบอุ่นใจ

ในตอนนี้ก็เข้าสู่ช่วงครึ่งปีหลังของปี 2024 เป็นที่เรียบร้อย ต้องบอกเลยว่า ระดับอัตราผลตอบแทนของพันธบัตรรัฐบาลทั้งในสหรัฐฯ เยอรมนี อังกฤษ หรือแม้กระทั่งไทยเอง ไม่ได้แตกต่างไปจากช่วงต้นปีมากนัก ขณะที่หากเทียบกับช่วงก่อนดอกเบี้ยขาขึ้น Bond Yield ในระดับปัจจุบันถือว่าอยู่ในระดับที่น่าสนใจมาก ดังนั้น โอกาส การลงทุนในตราสารหนี้เพื่อที่จะเข้าไป Lock ผลตอบแทน (Yield) ที่ยังอยู่ในระดับสูง ก็ยังคงมีอยู่ และเป็นหนึ่งในธีมหลักของเราในช่วงครึ่งปีหลังด้วยเช่นกัน โดยมีปัจจัยสนับสนุนการลงทุนตามธีมของเรา ดังนี้

- อัตราดอกเบี้ยขึ้นมาอยู่ในระดับสูงสุดแล้ว

- เงินเฟ้อมีแนวโน้มลดลง เป็นปัจจัยสนับสนุนให้ธนาคารกลางดลับมาลดอัตราดอกเบี้ยต่อเนื่อง

- อัตราดอกเบี้ยที่ปรับตัวลง ทำให้มีโอกาสได้ผลตอบแทนจากราคาของตราสารหนี้ที่เพิ่มขึ้นด้วย

ทั้งนี้ แนวทางการลงทุนกับกองทุนตราสารหนี้อย่าง ES-GF-A* ก็ยังสามารถลงทุนได้อยู่ อย่างไรก็ตาม นอกจากที่เราจะลงในกองทุนอย่างเดียวแล้ว ttb investment office ยังมีแนวทางการลงทุนด้วยการสร้างพอร์ตการลงทุนที่มุ่งเน้นรักษาเงินต้น พร้อมกับสร้างโอกาสรับผลตอบแทนที่สูงกว่าเงินฝากในประเทศไทยควบคู่กันไปด้วย โดยเราให้นิยามว่าเป็น “Wellness Solution” ซึ่งต้องบอกเลยว่า การทำพอร์ตการลงทุนในลักษณะนี้ เหมาะสมกับภาวะตลาดปัจจุบันที่อัตราผลตอบแทนผ่านจุดสูงสุดไปแล้ว แต่ยังอยู่ในระดับสูง และมีแนวโน้มที่จะปรับตัวลดลงในอนาคตอันใกล้นั่นเอง

ttb Wellness Solution Portfolio (ตัวอย่าง)

กล่าวคือ นักลงทุนสามารถจัดพอร์ตการลงทุนได้ โดยคัดสินทรัพย์ที่มีความเสี่ยงค่อนข้างต่ำ ไปจนถึง ต่ำมาก ตั้งแต่ Term Deposit (เงินฝากประจำ), Term Fund, Money Market Fund, Structured Product และ Thai / Foreign Fixed Income (กรณีที่รับความเสี่ยงได้สูงขึ้น) โดยนำสินทรัพย์ดังกล่าวมาจัดสัดส่วนการลงทุน และประกอบเข้าด้วยกันเป็นพอร์ตโฟลิโอ โดยจากพอร์ตตัวอย่าง เราให้น้ำหนักการลงทุนกับ Money Market Fund สูงสุดถึง 45% เนื่องจากภาวะอัตราดอกเบี้ยในปัจจุบันอาจทำให้กองทุนนี้ทำผลตอบแทนได้ราวๆ 2% ต่อปี แถมยังมีสภาพคล่องให้กับนักลงทุน ขณะที่มีการลงทุนใน Structured Products ในสัดส่วนประมาณ 10% เพื่อที่จะให้นักลงทุนมีโอกาสได้รับผลตอบแทนที่สูงขึ้นพร้อมกับนโยบายการลงทุนที่คุ้มครองเงินต้น โดยสรุป การจัดพอร์ตดังตัวอย่าง จะทำให้ท่านมีโอกาสได้รับผลตอบแทนที่สูงกว่าเงินฝากปกติทั่วไป ความผันผวนต่ำมาก ขณะที่เงินต้นของท่านมีโอกาสน้อยมากที่จะสูญเสียเหมือนกับการฝากเงิน จึงเป็นที่มาของคำว่า “Wellness Solution Portfolio” และเราก็ขอแนะนำให้ท่านที่รับความเสี่ยงได้น้อย ต้องการสภาพคล่อง รวมทั้งชื่นชอบกลยุทธ์การลงทุนที่มุ่งเน้นรักษาเงินต้น ลงทุนตาม Wellness Solution ของเรา เพื่อให้ท่านพักผ่อนได้อย่างสบายใจในทุกๆ วัน

โดยสรุป ตลาดการเงินโลกยังมีแนวโน้มฟื้นตัวได้ดีในครึ่งหลังของปีนี้จากปัจจัยบวกหลายประการ โดยเฉพาะการที่โลกของเรากลับเข้าสู่วัฏจักรดอกเบี้ยขาลง อันจะส่งผลให้ธีมการลงทุนทั้ง 4 ของเรายังทรงพลังต่อไป ดังนั้นทุกท่านควรจะลงทุนอย่างต่อเนื่องและเน้นการลงทุนเป็นพอร์ตโฟลิโอ เพื่อไม่ให้ท่านพลาดโอกาสในยามที่กระทิงกำลังร่าเริงเช่นนี้นั่นเอง

ttb Investment Product Strategist

มิถุนายน 2024

| Country / Region | Outlook | Description |

|---|---|---|

| US Equity | Positive | ตลาดหุ้นสหรัฐฯ โดยเฉพาะหุ้นกลุ่ม Big Tech ยังมีแนวโน้มปรับตัวขึ้นได้อย่างแข็งแกร่งไม่ว่า Fed จะลดดอกเบี้ยหรือไม่ก็ตาม จากผลกำไรที่ยังเติบโตได้ดีตามการพัฒนา Generative AI ที่ยังไม่หยุดยั้ง |

| EU Equity | Slightly Positive | ธนาคารกลางที่สำคัญในฝั่งยุโรปโดยเฉพาะ ECB มีแนวโน้มลดดอกเบี้ยต่อเนื่อง นำมาสู่การฟื้นตัวของเศรษฐกิจให้รอดพ้นจากภาวะเศรษฐกิจถดถอยได้ รวมทั้งยังส่งผลให้ผลกำไรบริษัทมีแนวโน้มเติบโตได้ดีอีกด้วย |

| Japan Equity | Slightly Negative | ครึ่งปีแรกตลาดหุ้นญี่ปุ่นยังปรับขึ้นได้ดีเพราะ BOJ ยังไม่ดำเนินนโยบายการเงินเข้มงวดมาก แต่ในครึ่งปีหลัง BOJ มีแนวโน้มเข้มงวดชัดเจนมากขึ้นและอาจลดการเข้าซื้อพันธบัตรต่อเนื่องด้วย เนื่องจากเงินเฟ้อในประเทศเพิ่มขึ้นชัดเจน อันจะส่งผลให้เงินเยนแข็งค่าและส่งผลลบตลาดหุ้น |

| China Equity | Neutral | การฟื้นตัวของเศรษฐกิจยังมีความไม่แน่นอน โดยเฉพาะจากภาคอสังหาฯ ขณะที่รัฐบาลจีนมีแนวโน้มออกมาตรการช่วยเหลือเพิ่ม มูลค่าของตลาดหุ้นจีนยังถูก แต่มีแนวโน้มถูกกดดันด้วยความขัดแย้งระหว่างประเทศ |

| Asia Equity | Slightly Positive | เศรษฐกิจโลกที่ฟื้นตัวเป็นปัจจัยหนุนการส่งออกของประเทศในเอเชีย โดยเฉพาะสินค้ากลุ่มที่เกี่ยวข้องกับเทคโนโลยี AI แต่อาจถูกกดดันด้วยความไม่แน่นอนของเศรษฐกิจจีน |

| India Equity | Slightly Positive | เศรษฐกิจยังมีแนวโน้มเติบโตสูง การบริโภคภายในประเทศแข็งแกร่ง ระดับราคาอาจจะสูง แต่ก็ถูกชดเชยด้วยการเติบโตที่สูง เงินเฟ้อเคลื่อนไหวในกรอบ มีโอกาสลดดอกเบี้ยช่วงไตรมาส 4 |

| ASEAN Equity | Neutral | เศรษฐกิจมีแนวโน้มฟื้นตัว แต่อาจถูกกดดันจากความไม่แน่นอนของการฟื้นตัวของเศรษฐกิจจีน ค่าเงินที่อ่อนค่าเป็นปัจจัยกดดันเงินลงทุนจากนักลงทุนต่างชาติ เงินเฟ้ออยู่ในระดับที่ควบคุมได้ |

| Vietnam Equity | Slightly Positive | เศรษฐกิจมีแนวโน้มเติบโตสูงทั้งในระยะสั้นและยาว เป็นหนึ่งในประเทศที่ได้ประโยชน์จากการโยกย้ายฐานการผลิตออกจากจีน รัฐบาลสนับสนุนการเติบโตเศรษฐกิจ แต่อาจมีความผันผวนสูงด้วยความเป็น frontier market แนะนำลงทุนระยะยาวสำหรับผู้รับความเสี่ยงได้สูง |

| Thai Equity | Neutral to Slightly Positive | ตลท. ได้ร่วมมือกับ ก.ล.ต. ที่จะเข้ามาดูแลตลาดหุ้นไทยมากขึ้น โดยเฉพาะประเด็นการเพิ่มความเชื่อมั่นนักลงทุน ประกอบกับเศรษฐกิจไทยมีแนวโน้มทยอยฟื้นตัว ซึ่งจะส่งผลดีต่อกำไรของบริษัท นอกจากนี้มูลค่าหุ้นอยู่ยังในระดับที่น่าสนใจมาก ทำให้ Downside ของหุ้นไทยจำกัด อย่างไรก็ตาม ยังต้องจับตาประเด็นทางการเมืองของไทย โดยเฉพาะความมีเสถียรภาพของรัฐบาล ซึ่งถ้ายังมีความไม่แน่นอนอีกนานจะเป็นปัจจัยลบต่อหุ้นไทยได้ |

| DM Fixed Income | Slightly Positive | ชัดเจนว่าธนาคารกลางที่สำคัญอยู่ในช่วงผ่อนคลายนโยบายการเงิน อันจะนำไปสู่การปรับตัวลงของ Bond Yield ในตลาด นอกจากนี้ การที่เศรษฐกิจโลกยังขยายตัวได้ ยังส่งผลให้ Credit Spread มีแนวโน้มปรับลงต่อ |

| EM Fixed Income | Slightly Negative | ค่าเงินสกุลเงินใน EM ยังมีแนวโน้มผันผวนตามโอกาสการลดดอกเบี้ยของ Fed การฟื้นตัวของเศรษฐกิจยังมีความไม่แน่นอนในหลายประเทศ |

| Thai Fixed Income | Slightly Positive | อัตราผลตอบแทนของตราสารหนี้ไทยอยู่ในระดับที่น่าสนใจ ขณะที่ธนาคารแห่งประเทศไทยมีโอกาสที่จะลดอัตราดอกเบี้ยนโยบายในปีนี้ |

| Gold | Neutral | ราคาทองคำปรับตัวขึ้นมาค่อนข้างมาก โดยอาจเผชิญแรงเทขายทำกำไรได้ ขณะเดียวกัน ทิศทางอัตราดอกเบี้ยทั่วโลกมีแนวโน้มที่จะปรับตัวลดลง ทำให้สินทรัพย์เสี่ยงดูจะมีความน่าสนใจมากกว่าทองคำ |

| Oil | Neutral | ราคาน้ำมันคาดว่าจะเคลื่อนไหวในกรอบ 75 – 85 USD/Barrel แม้ว่าความต้องการใช้น้ำมันโดยรวมอาจเพิ่มขึ้นบ้างจากการเข้าสู่ Driving Season แต่ สหรัฐฯ และ OPEC+ มีแนวโน้มผลิตน้ำมันเพิ่มขึ้นเช่นกัน |

Source: ttb Investment Product Strategist

* หมายเหตุ: ระดับความเสี่ยงกองทุน

- กองทุน ES-GAINCOME ความเสี่ยงกองทุนระดับ 5

- กองทุน TMBUSBLUECHIP ความเสี่ยงกองทุนระดับ 6

- กองทุน ES-USTECH ความเสี่ยงกองทุนระดับ 7

- กองทุน ONE-EUROEQ ความเสี่ยงกองทุนระดับ 6

- กองทุน TMBGER ความเสี่ยงกองทุนระดับ 6

- กองทุน ES-GF-A ความเสี่ยงกองทุนระดับ 4

การลงทุนมีความเสี่ยงผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง ก่อนตัดสินใจลงทุน/กองทุนรวมที่มีการลงทุนในต่างประเทศ และไม่ได้ป้องกันความเสี่ยงของอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยนหรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้/ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยงและผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน สามารถรับหนังสือชี้ชวนและลงทุนได้ที่ ทีทีบี ทุกสาขา

ผู้ลงทุนที่สนใจสามารถศึกษาข้อมูลเพิ่มเติมกองทุน ได้ที่