ทำไมจังหวะนี้จึงน่าสนใจลงทุน

หลังจากนโยบายการเงินในหลายประเทศทั่วโลกปรับตัวสูงขึ้นอย่างต่อเนื่อง เพื่อรับมือกับปัญหาเงินเฟ้อสูงหลังผ่านวิกฤตโควิด ทำให้อัตราดอกเบี้ยนโยบายของธนาคารกลางหลักทั่วโลกขยับขึ้นมายืนอยู่ในจุดสูงสุดอย่างรวดเร็ว ไม่ว่าจะเป็น ธนาคารกลางสหรัฐฯ (FED) ที่ขึ้นดอกเบี้ย จากระดับ 0-0.25% ตั้งแต่เดือน มี.ค. 2565 ต่อเนื่องถึงเดือน มิ.ย. 2566 มาอยู่ที่ 5.25-5.50% ธนาคารกลางสหภาพยุโรป (ECB) ที่ปรับขึ้นดอกเบี้ยในเดือน ก.ค. 2565 จาก 0% ขึ้นต่อเนื่อง มาอยู่ที่ 4.50% ในการประชุมรอบ ต.ค. 2566 จากมุมมองด้านอัตราเงินเฟ้อและปัจจัยพื้นฐานในระยะยาวที่เริ่มชะลอตัวลง ตลาดการเงินส่วนใหญ่ออกมาแสดงความเห็นและแชร์มุมมองที่ค่อนข้างชัดเจนว่า ระดับดอกเบี้ยนโยบายในประเทศหลักนี้ น่าจะผ่านจุดสูงสุดไปแล้ว และกำลังเข้าสู่วัฏจักรดอกเบี้ยขาลง นำโดย ECB ที่ได้เริ่มประกาศลดอัตราดอกเบี้ยมาที่ 4.25% ในการประชุมเดือน มิ.ย. 2567 ที่ผ่านมา

แม้หลายครั้งเรามีมุมมองที่ชัดเจนต่อทิศทางนโยบายในระยะกลาง แต่อย่างไรก็ตาม ในช่วงที่มีการเปลี่ยนแปลงอย่างสถานการณ์การเปลี่ยนผ่านจากดอกเบี้ยสูงเข้าสู่วัฏจักดอกเบี้ยขาลง มักมีความไม่แน่นอนในระยะสั้น มีคำถามเกิดขึ้นมาให้ถกเถียงกันมากมายอันส่งผลต่อราคาตราสารหนี้และการคาดการณ์ผลตอบแทนในภาพระยะสั้นได้ เช่น ธนาคารกลางจะเริ่มปรับลดดอกเบี้ยครั้งแรกเมื่อไหร่ ปีนี้จะลดดอกเบี้ยกี่ครั้ง หรือจะลดดอกเบี้ยด้วยความเร็วขนาดไหน ส่งผลต่อสินทรัพย์ในตลาดการเงิน และอัตราผลตอบแทนพันธบัตรสหรัฐฯ (bond yield) อายุ 10 ปี ที่เคยปรับตัวลดลงไปอยู่ระดับต่ำกว่า 4% ในช่วงปลายปี 2566 กลับเด้งตัวขึ้น และแกว่งตัวอยู่ในระดับที่สูงขึ้น

นอกจากนี้ ไม่เพียงทิศทางนโยบายการเงิน แต่ความไม่แน่นอนยังมาจาก ปัจจัยทางการเมืองและการเลือกตั้งในประเทศหลักๆ ซึ่งจะส่งผลต่อการดำเนินนโยบายทางเศรษฐกิจและปัจจัยพื้นฐานของประเทศ รวมทั้งความขัดแย้งทางภูมิรัฐศาสตร์ที่ยังไม่สิ้นสุด และนี่เป็นที่มาของความผันผวนนั่นเอง

หลายคนหนักใจไม่น้อยว่าสินทรัพย์หรือเงินลงทุนที่สะสมมาจะด้อยค่าลงไป ขณะที่การลงทุนในสินทรัพย์เสี่ยงทั่วไปมีโอกาสผันผวนสูงไปด้วย แล้วผลิตภัณฑ์แบบไหนล่ะ ที่จะสามารถสร้างผลตอบแทนอย่างสม่ำเสมอได้แม้จะอยู่ท่ามกลางภาวะความไม่แน่นอนของวัฏจักรที่เปลี่ยนแปลงนี้

กลยุทธ์แบบหนึ่ง ที่สามารถสร้างผลตอบแทนแบบสม่ำเสมอ ไม่ว่าอยู่ในช่วงใดของวัฏจักรเศรษฐกิจ นั่นคือ กลยุทธ์แบบ Absolute Return ที่เน้นการบริหารเพื่อมุ่งเอาชนะเป้าหมายในทุกสภาวะตลาด ใช้เครื่องมือที่หลากหลายและยืดหยุ่นเพื่อให้ผู้จัดการกองทุนสามารถสร้างกำไรได้ ทั้งในภาวะตลาดปรับตัวขึ้น หรือแม้ในภาวะตลาดปรับตัวลดลง เช่น การใช้อนุพันธ์ ทำ Short selling ส่งผลให้ผลลัพธ์ที่ได้จากการบริหารการลงทุนด้วยกลยุทธ์ดังกล่าว พิจารณาจาก Track Record ของกองทุน มักพบว่า ผลการดำเนินงานมีค่าสหสัมพันธ์กับสินทรัพย์ดั้งเดิมในระดับต่ำ หรือในทิศทางตรงกันข้าม ดังนั้น การที่ผู้ลงทุนมีการกระจายการลงทุนในผลิตภัณฑ์กลุ่มนี้ไว้ เหมือนมีอาวุธติดพอร์ต ช่วยกระจายความเสี่ยง และเสริมทัพสร้างโอกาสรับผลตอบแทนที่ดีได้ด้วย

ttb ในฐานะผู้สนับสนุนการขายขอแนะนำกองทุนใหม่ล่าสุดของบริษัท หลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) จำกัด กองทุนที่ออกแบบมาเพื่อเปลี่ยนความท้าทายเป็นโอกาสทางการลงทุน ตอบโจทย์นักลงทุนที่ต้องการผลตอบแทนที่มั่นคงในสภาวะตลาดที่ไม่แน่นอน โดยเน้นการลงทุนในตราสารหนี้คุณภาพสูงทั้งภาครัฐและเอกชนทั่วโลก โดยจะเสนอขายครั้งแรก (IPO) วันที่ 13-19 สิงหาคมนี้

ทำความรู้จักกองทุน Eastspring Alpha bonds fund หรือ ES-ALPHABONDS กองทุนรวมที่มีความเสี่ยงสูงหรือซับซ้อน และมีระดับความเสี่ยงของกองทุน 5

กองทุนเปิด อีสปริงค์ อัลฟ่า บอนด์ (Eastspring Alpha Bonds Fund) กองทุนที่ออกแบบมาเพื่อตอบโจทย์นักลงทุนที่ต้องการกระจายการลงทุนในตราสารหนี้คุณภาพทั่วโลกพร้อมผลตอบแทนที่มั่นคงในสภาวะตลาดที่ไม่แน่นอน โดยกองทุน ES-ALPHABONDS จะเน้นการลงทุนในผ่านกองหลัก DNCA INVEST – ALPHA BONDS FUND Class H-I Shares USD โดยเฉลี่ย ไม่น้อยกว่า 80% ของมูลค่าทรัพย์สินสุทธิของกองทุน ซึ่งกองทุนหลักมีกลยุทธ์การลงทุนที่มุ่งเน้นการสร้างผลตอบแทนที่เป็นบวกได้ในทุกสภาวะตลาด (absolute return fund) ด้วยการลงทุนในตราสารหนี้คุณภาพสูงทั้งภาครัฐและเอกชนทั่วโลก มีเป้าหมายที่จะสร้างผลตอบแทนสุทธิที่สูงกว่าดัชนี The Secured Overnight Financing Rate (SOFR) + 2% สำหรับการลงทุนระยะกลางประมาณ 3 ปีขึ้นไป พร้อมทั้งควบคุมความผันผวนไม่เกิน 5%

เจาะลึกลักษณะสำคัญและจุดเด่นของกองทุนหลัก DNCA INVEST – ALPHA BONDS FUND

1. เน้นลงทุนในตราสารหนี้คุณภาพทั่วโลก

กองทุนนี้เน้นการลงทุนในตราสารหนี้ภาครัฐในประเทศที่พัฒนาแล้ว เช่น ในกลุ่มประเทศยุโรปและอเมริกาเหนือ (OECD) ซึ่งปัจจุบันพอร์ตการลงทุน มีอันดับความน่าเชื่อถือเฉลี่ย (Average Credit Rating) ที่ A+ โดยเป็นการลงทุนในพันธบัตรรัฐบาลสูงถึง 94%

2. มีกระบวนการลงทุนและการควบคุมความเสี่ยงที่มีประสิทธิภาพ

กองทุนมีเป้าหมายในการมุ่งสร้างผลตอบแทนให้เอาชนะ อัตราดอกเบี้ยกู้ยืม SOFR+2% โดยการสร้างพอร์ตการลงทุนจะให้ความสำคัญกับการลงทุนในหลักทรัพย์ที่มีปัจจัยมหภาคสนับสนุนและราคาไม่แพง เน้นการสร้างพอร์ตแบบ High Conviction ลงทุนในตราสารหนี้ราว 100-200 ตราสาร เพื่อโอกาสสร้างผลตอบแทนที่ดีที่สุด ตามเป้าหมายที่วางไว้

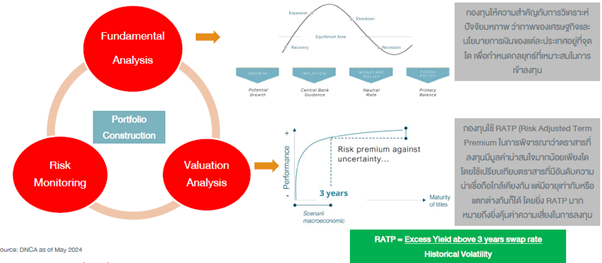

กระบวนการลงทุนแบ่งออกเป็น 3 ส่วนหลัก ได้แก่

- Fundamental Analysis (การวิเคราะห์ปัจจัยพื้นฐาน) ผู้จัดการกองทุนวิเคราะห์ปัจจัยมหภาค ว่าเศรษฐกิจและนโยบายทางการเงินของแต่ละประเทศมีทิศทางอย่างไร เพื่อกำหนดกลยุทธ์และเครื่องมือที่เหมาะสมในการเข้าลงทุน

- Valuation Analysis (การวิเคราะห์เชิงมูลค่า) วิเคราะห์ปัจจัยพื้นฐานและมูลค่าของสินทรัพย์ที่จะลงทุน โดยผู้จัดการกองทุนใช้โมเดลที่พัฒนาขึ้น RATP Model (Risk Adjusted Term Premium) ในการพิจารณาว่าตราสารที่ลงทุนมีมูลค่าน่าสนใจมากน้อยเพียงใด

เช่น เปรียบเทียบตราสารที่มีอันดับความน่าเชื่อถือใกล้เคียงกัน แต่อาจมีอายุไม่เท่ากัน ถ้าโมเดลให้ค่าที่สูง แสดงถึงความคุ้มค่าเมื่อเทียบกับความเสี่ยงในการลงทุน กองทุนอาจจะเข้าลงทุนตราสารนั้น ขณะที่ตราสารที่ได้ค่าต่ำ สะท้อนว่ามูลค่าตราสารแพงเกินไป กองทุนอาจเข้าทำการ Short นั่นเอง - Risk Management and Monitoring กองทุนมีการควบคุมความผันผวนของพอร์ตการลงทุน ไว้ที่ 5% (Volatility < 5%) โดยมีกระบวนการติดตามความเสี่ยงของสินทรัพย์ในพอร์ตการลงทุนอย่างสม่ำเสมอ พร้อมทั้งทบทวนและติดตามคุณภาพของสินทรัพย์ (Credit Rating) และสภาพคล่องของตราสารหนี้ เพื่อให้พอร์ตการลงทุนมีคุณภาพที่ดี และมีการกระจายความเสี่ยงที่เหมาะสม นั่นเอง

ที่มา: EITH, DNCA ข้อมูล ณ 31 พ.ค. 67

กระบวนการลงทุนและควบคุมความเสี่ยง

ที่มา: EITH, DNCA ข้อมูล ณ 31 พ.ค. 67

3. บริหารจัดการด้วยทีมผู้จัดการกองทุนที่เชี่ยวชาญ พร้อมกลยุทธ์ที่ยืดหยุ่นสูง

ทีมบริหารจัดการที่เชี่ยวชาญ การันตีด้วยรางวัลด้านการบริหารกองทุนที่เป็นที่ยอมรับระดับโลก

กองทุนนี้บริหารจัดการโดย DNCA Finance ซึ่งมีสำนักงานอยู่ในฝรั่งเศส ก่อตั้งมานานกว่า 20 ปี และมีความเชี่ยวชาญในการบริหารกองทุนตราสารหนี้ ตราสารทุนผสม และมีสินทรัพย์ภายใต้การจัดการราว 35,000 ล้านดอลลาร์สหรัฐ เป็นหนึ่งในบริษัทลูกของ บลจ.ชั้นนำระดับโลกอย่าง Natixis Investment

ทีมผู้จัดการกองทุน ประกอบด้วยทีมผู้เชี่ยวชาญในการบริหารจัดการกองทุนตราสารหนี้ การันตีฝีมือด้วยรางวัลอย่าง CITIWIRE rating AAA ขณะที่ กองทุนได้รับความสนใจอย่างมากจนทำให้เติบโตและมีขนาดใหญ่ที่สุดในกลุ่ม Morningstar EAA Fund Global Flexible Bond category

กลยุทธ์ที่ยืดหยุ่นสูง ไม่จำกัดตามกรอบการลงทุนแบบเดิมๆ

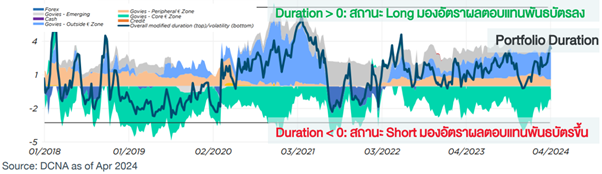

กองทุนนี้มีความยืดหยุ่นในการปรับพอร์ตลงทุนสูง ผู้จัดการกองทุนหลักสามารถปรับอายุเฉลี่ยของตราสารหนี้ในพอร์ตได้ตั้งแต่ -3 ถึง 7 ปี พร้อมทั้งมีเครื่องมือในการลงทุนและจัดการความเสี่ยงทั้งขา Long และ Short เพื่อสร้างผลตอบแทนจากโอกาสการลงทุนในตลาด จึงมีโอกาสสร้างผลตอบแทนที่ดีในวัฏจักรเศรษฐกิจที่หลากหลาย ทั้งใน ช่วงที่อัตราดอกเบี้ยปรับตัวขึ้นหรือปรับตัวลง

ความยืดหยุ่นและเครื่องมือเหล่านี้ ทำให้กองทุน Eastspring Alpha Bonds Fund แตกต่างจากกองตราสารหนี้ทั่วไป ที่เรามักจะพบว่า อายุเฉลี่ยของตราสารในพอร์ตการลงทุนจะเป็นบวก หรือ มากกว่าศูนย์ เสมอ ส่งผลให้กองทุนมีข้อจำกัดในการสร้างผลตอบแทนในจังหวะดอกเบี้ยขาขึ้น หรือ ทนทานต่อความผันผวนของ Bond Yield นั่นเอง

Portfolio Duration ที่ยืดหยุ่นสูง สามารถปรับได้ตั้งแต่ -3 ถึง 7 ปี เพื่อโอกาสการทำกำไร ทั้ง yield ขึ้นลง

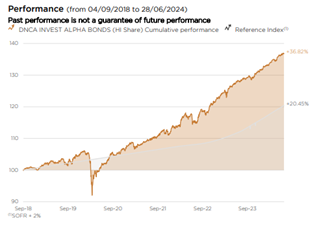

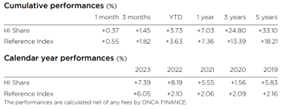

4. ผลการดำเนินงานย้อนหลังโดดเด่น

ที่มา DNCA, Fund Fact Sheet ข้อมูล ณ 28 มิ.ย. 67

กองทุนหลัก สามารถสร้างผลตอบแทนย้อนหลังได้ราว 5-7% ต่อปี ตั้งแต่จัดตั้งกองทุน โดยหากพิจารณารายปีปฏิทิน จะพบว่า สามารถสร้างผลตอบแทนเป็นบวกได้อย่างต่อเนื่องในช่วง 5 ปีที่ผ่านมา จึงเป็นที่ยอมรับในวงกว้าง และได้รับMorningstar 5 ดาว (ณ มิ.ย. 67)

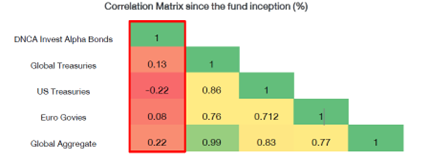

นอกจากนี้ ผลการดำเนินงานของกองทุน ยังมีค่าสหสัมพันธ์กับตราสารหนี้ทั่วไปในระดับที่ต่ำ (Low Correlation) จึงถือเป็น เครื่องมือการกระจายการลงทุนที่ดี เพื่อให้พอร์ตมีการจัดการความเสี่ยง และมีเสถียรภาพมากขึ้น

ที่มา EITH, DNCA , ข้อมูล ณ 31 พ.ค. 67

ดังนั้น จึงอาจกล่าวได้ว่า กองทุนนี้เป็นทางเลือกที่ดีสำหรับนักลงทุนที่ต้องการกระจายการลงทุนและสร้างผลตอบแทนที่มั่นคงในช่วงเศรษฐกิจที่มีความไม่แน่นอน ทั้งยังตอบโจทย์ผู้ลงทุนที่ไม่ชอบจับจังหวะการลงทุนด้วยตัวเอง เพราะกองทุนมีกลยุทธ์ที่มุ่งแสวงหากำไรในทุกสภาวะตลาด

ผู้ลงทุนที่สนใจสามารถศึกษาข้อมูลเพิ่มเติมกองทุน ได้ที่

หรือที่ปรึกษาทางการเงินของท่าน หรือ ttb Investment Line โทร. 1428 กด # 4 ทุกวันจันทร์ – ศุกร์ เวลา 9:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร)

หมายเหตุ : การลงทุนหรือใช้บริการที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุนที่มีความเสี่ยงสูงหรือมีความซับซ้อนมีความแตกต่างจากการลงทุนหรือใช้บริการผลิตภัณฑ์ในตลาดทุนทั่วไป / การลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน / ผลการดำเนินงานในอดีตหรือผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุนมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต/ ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุน / กองทุนที่ลงทุนในต่างประเทศและไม่ได้ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้กำไรจากอัตราแลกเปลี่ยนหรืออาจได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน / ผู้ลงทุนมีความจำเป็นในการขอคำแนะนำเพิ่มเติมจากผู้ประกอบธุรกิจก่อนทำการลงทุน / ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้น มิให้นำไปเผยแพร่ทางสื่อมวลชน หรือโดยทางอื่นใด ธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว