เงินเก็บหลักล้านถือเป็นความฝันของใครหลาย ๆ คน โดยเฉพาะพนักงานประจำที่ทำงานมาระยะหนึ่งแล้ว บางคนอาจเริ่มมีเงินเก็บหลักแสน บางคนอาจมองไม่เห็นภาพว่าจะสามารถมีล้านแรกได้อย่างไร? ควรออมเงินแบบไหนดี? บทความนี้จะมาบอกเคล็ดลับวิธีให้ทุกคนเห็นภาพของการมีเงินเก็บหลักล้าน ว่าควรวางแผนการเงินอย่างไรและจะต้องทำอะไรบ้าง ซึ่งองค์ประกอบที่สำคัญจะมีด้วยกัน 3 อย่างคือ

1. รู้จักการจัดสรรเงินออมในแต่ละเดือน

“รายได้ - เงินออม = รายจ่าย”

หลายคนอาจจะเคยเห็นสมการนี้มาแล้ว หากใครทำตามได้ เชื่อว่าคุณเป็นคนที่มีเงินเก็บอย่างแน่นอน เพราะเป็นหนึ่งสมการที่ช่วยให้เรามีเงินเก็บ แต่เคยอยากรู้ไหมว่า เงินเก็บของเรานั้นควรเก็บเงินเดือนละเท่าไหร่ ออมยังไง เพื่อให้ไปถึงหลักล้านได้เร็วขึ้น

หนึ่งในการจัดสรรเงินที่ดีนั้น เราจำเป็นต้องมีเงินออม 2 ส่วนหลัก ๆ คือ เก็บเงิน 10% สำหรับเงินสำรองฉุกเฉิน และอีก 10% สำหรับเงินสำรองระยะยาวสำหรับยามเกษียณ แต่อย่างที่รู้กันว่าปัจจุบันนี้อัตราดอกเบี้ยเงินฝากนั้นก็ต่ำเหลือเกิน หากเราออมไว้ในบัญชีออมทรัพย์อย่างเดียว ก็คงใช้เวลานานกว่าจะเก็บเงินถึงหลักล้าน คำถามคือแล้วเราจะควรจัดสรรเงิน 2 ส่วนนี้ไว้ที่ไหนกันดี ไปต่อกันที่หัวข้อที่ 2 กันได้เลยครับ

2. รู้จักใช้เครื่องมือวางแผนการออมเงิน

สำหรับเงินเก็บส่วนแรกคือ “เงินสำรองฉุกเฉิน” เป็นเงินเก็บที่ต้องอาศัยสภาพคล่อง ฝาก-ถอนง่าย จึงควรหาฝากออมทรัพย์ แทนเงินฝากประจำ แต่ก็ยังได้อัตราดอกเบี้ยที่น่าสนใจ ในที่นี้ขอแนะนำบัญชี ทีทีบี โนฟิกซ์บัญชีออมทรัพย์ดอกเบี้ยสูง รับดอกเบี้ยสูงในบัญชีเงินฝาก ตั้งแต่บาทแรก และรับดอกเบี้ยทุกสิ้นเดือน หรือหากเก็บเงินสำรองฉุกเฉินมาได้ระยะหนึ่งแล้ว ต้องการดอกเบี้ยที่สูงขึ้น แนะนำให้ฝากเงินกับบัญชี ทีทีบี อัพแอนด์อัพ,บัญชีฝากประจำดอกเบี้ยสูง ที่ยิ่งฝากนาน ก็จะยิ่งได้ดอกเบี้ยที่สูงขึ้น

สำหรับเงินเก็บส่วนที่สองคือ “เงินสำรองระยะยาวสำหรับยามเกษียณ” เงินส่วนนี้ควรแบ่งมาลงทุนในที่ที่สามารถคาดหวังอัตราผลตอบแทนที่ดีในระยะยาวได้ เช่น หุ้นเติบโต กองทุนรวม หรือกองทุนสำรองเลี้ยงชีพ แต่หากว่าเราเป็นนักลงทุนมือใหม่ ไม่มีประสบการณ์การลงทุนมาก่อน อีกหนึ่งเครื่องมือทางการเงินที่อยากแนะนำคือ ttb smart port โดยการเลือกลงทุนใน ttb smart port นั้น จะมีผู้เชี่ยวชาญด้านการลงทุนมาช่วยดูแลพอร์ตให้เรา โดยจะคอยติดตามสภาวะของตลาด และปรับพอร์ตให้เราตามสถานการณ์ที่เหมาะสมโดยอัตโนมัติ อีกทั้ง ยังมีแผนการลงทุนที่หลากหลายให้เลือกตามความเสี่ยงที่เหมาะสมที่เราสามารถรับได้ เรียกได้ว่าเป็นการลงทุนที่ง่าย สบายใจ ใคร...ก็มีโอกาสได้ผลตอบแทนดี และที่สำคัญ 1 บาทก็สามารถเริ่มลงทุนได้ เพื่อให้เห็นภาพ จะขอยกตัวอย่างดังนี้

ตัวอย่างที่ 1 นาย A เป็นพนักงานประจำ เงินเดือน 32,000 บาท ฝันอยากมีเงินเก็บล้านแรก รับความเสี่ยงได้สูง คาดหวังผลตอบแทน +/- 10% หรือมากกว่า ก็สามารถมาตั้งเป้าหมายกับ ttb smart port ได้ โดยโปรแกรมจะแนะนำให้ลงทุนใน tsp5-gogertter แผนนี้จะเป็นการลงทุนใน หุ้น 100% ได้แก่ หุ้นต่างประเทศ 80% และหุ้นในประเทศ 20%

จากรูปจะเห็นได้ว่า ttb smart port จะคำนวณเงินลงทุนต่อเดือนให้เราอัตโนมัติ หลากหลายแนวทาง โดยเราสามารถเลือกตามคำแนะนำได้ ในทางเลือกนี้จะอยู่ที่ลงทุน 3,222 บาทต่อเดือน หรือประมาณ 10% ของเงินที่เราตั้งใจจะเก็บไว้ใช้ยาวเกษียณ โดยหากเราลงทุนเป็นเวลา 10 ปี ตามที่โมเดลนี้แนะนำ เงินต้นรวมผลตอบแทนของเราก็ควรจะอยู่ที่ 620,000 บาท

ทีนี้พอมารวมกับเงินส่วนที่สอง คือเก็บสำรองฉุกเฉิน ที่เราออม 10% ต่อเดือน เป็นจำนวน 3,222 บาท เป็นเวลา 10 ปีเช่นกัน เราจะได้เงินเก็บของส่วนนี้ทั้งหมด 386,646 บาท (ยังไม่รวมดอกเบี้ย) และเมื่อนำเงินเก็บ 2 ส่วนนี้มารวมกัน ก็จะทำให้เรามีเงินล้านได้ในระยะเวลา 10 ปีนั่นเอง นี่คือประโยชน์ของการที่เรารู้จักเครื่องมือทางการเงิน

มาดูในตัวอย่างที่ 2 กันบ้าง

นาย B เป็นพนักงานประจำ เงินเดือน 28,000 บาท ฝันอยากมีเงินเก็บล้านแรกเหมือนกัน แต่รับความเสี่ยงได้ปานกลาง คาดหวังผลตอบแทน +/- 6% หรือมากกว่า ก็สามารถมาตั้งเป้าหมายกับ ttb smart port ได้เช่นกัน โดยโปรแกรมจะแนะนำให้ลงทุนใน tsp3-balancer แผนนี้จะเป็นการลงทุนใน หุ้น 50% และตราสารหนี้ 50% ได้แก่ ตราสารหนี้ต่างประเทศ 35% ตราสารหนี้ในประเทศ 15% หุ้นต่างประเทศ 40% และหุ้นในประเทศ 10% ดังภาพ

จากรูปจะเห็นได้ว่า ttb smart port จะคำนวณเงินลงทุนต่อเดือนให้เราอัตโนมัติ โดยในทางเลือกนี้เงินลงทุนจะอยู่ที่ 2,762 บาทต่อเดือน หรือประมาณ 10% ของเงินเก็บระยะยาวไว้ใช้ยาวเกษียณ โดยหากเราลงทุนเป็นเวลา 12 ปี ตามที่แผนนี้แนะนำ เงินต้นรวมผลตอบแทนของเราก็ควรจะอยู่ที่ 600,000 บาท

ทีนี้พอมารวมกับเงินส่วนที่สอง คือเก็บสำรองฉุกเฉิน ที่เราออม 10% ต่อเดือน เป็นจำนวน 2,762 บาท เป็นเวลา 12 ปี เราจะได้เงินเก็บของส่วนนี้ทั้งหมด 397,660 บาท และเมื่อนำเงินเก็บ 2 ส่วนนี้มารวมกันและดอกเบี้ย ก็จะทำให้เรามีเงินล้านได้ในระยะเวลา 12 ปี

จากตัวอย่างทั้งสอง จะเห็นได้ว่า ไม่ว่าเราจะมีเงินเดือนไม่เท่ากัน หรือมีความสามารถในการรับความเสี่ยงได้แตกกต่างกัน เครื่องมือ ttb smart port ก็สามารถตั้งเป้าหมายที่เหมาะสมกับตัวเรา เพื่อให้เราไปถึงเป้าหมายของเราได้เช่นกัน และนี่คือประโยชน์ของการที่เรารู้จักเครื่องมือทางการเงินนั่นเอง แต่ทั้งนี้ทั้งนั้น เราจะไม่สามารถไปถึงเป้าหมายของเราได้เลย หากเราขาดส่วนที่ 3 ไป ไปต่อกันที่ข้อที่ 3 กันเลย

3. มีวินัยในการลงทุน และออมเงิน

วินัยการลงทุน หรือวินัยในการออม คือสิ่งที่หลายคนมักจะลืมให้ความสำคัญไป แต่จริง ๆ แล้วสิ่งที่สำคัญที่สุดในการบรรลุเป้าหมาย ไม่ใช่การได้ผลตอบแทนสูงที่สุด หากแต่เป็นความสม่ำเสมอในการลงทุนต่างหาก ซึ่งหากเป้าหมายที่เราตั้งไว้เป็นสิ่งที่เราอยากได้จริง ๆ ความมีวินัยและทำตามแผนที่ตั้งไว้นั่นแหละคือสิ่งที่สำคัญที่สุด โดยสิ่งที่เราสามารถนำมาใช้สร้างวินัยในการลงทุนของเราได้นั้นก็คือ การที่เราเลือกที่จะลงทุนด้วยวิธี DCA (dollar-cost averaging) หรือลงทุนอย่างสม่ำเสมอในทุก ๆ เดือนนั่นเอง

เป็นอย่างไรกันบ้างกับ 3 เคล็ดลับสู่การเก็บเงินล้าน เราจะเห็นได้ว่าเราจะขาดอย่างใดอย่างหนึ่งไปไม่ได้เลย ถึงแม้เราจะรู้จักการออม “การจัดสรรเงินแล้ว” แต่หากเราไม่รู้จัก “เครื่องมือหรือตัวช่วยในการลงทุน” ก็จะทำให้เราถึงเป้าหมายช้าลง เพราะเครื่องมือทางการเงินเหล่านี้จะเป็นเหมือนตัวเร่งให้เงินเก็บของเราเติบโตเร็วขึ้น และสุดท้าย “วินัยในการลงทุน” จะเป็นตัวช่วยการันตีว่าการลงทุนของเรายังคงดำเนินไปสู่เป้าหมายที่เราตั้งไว้ แล้วหลังจากนี้คุณจะได้เห็นพลังแห่งผลตอบแทนจากความมีวินัยการออมที่ดี และตัวช่วยทางการลงทุนที่เหมาะสมก็จะทำให้คุณพิชิตล้านแรกได้ไม่ยากอีกต่อไป

หากใครต้องการเครื่องมือช่วยลงทุนดี ๆ แบบนี้ พร้อมสร้างวินัยการออมด้วยการ DCA รายเดือนในกองทุนรวมสร้างโอกาสรับผลตอบแทนในระยะยาว สามารถเริ่มต้นลงทุนได้ง่าย ๆ ผ่าน ttb touch เลย

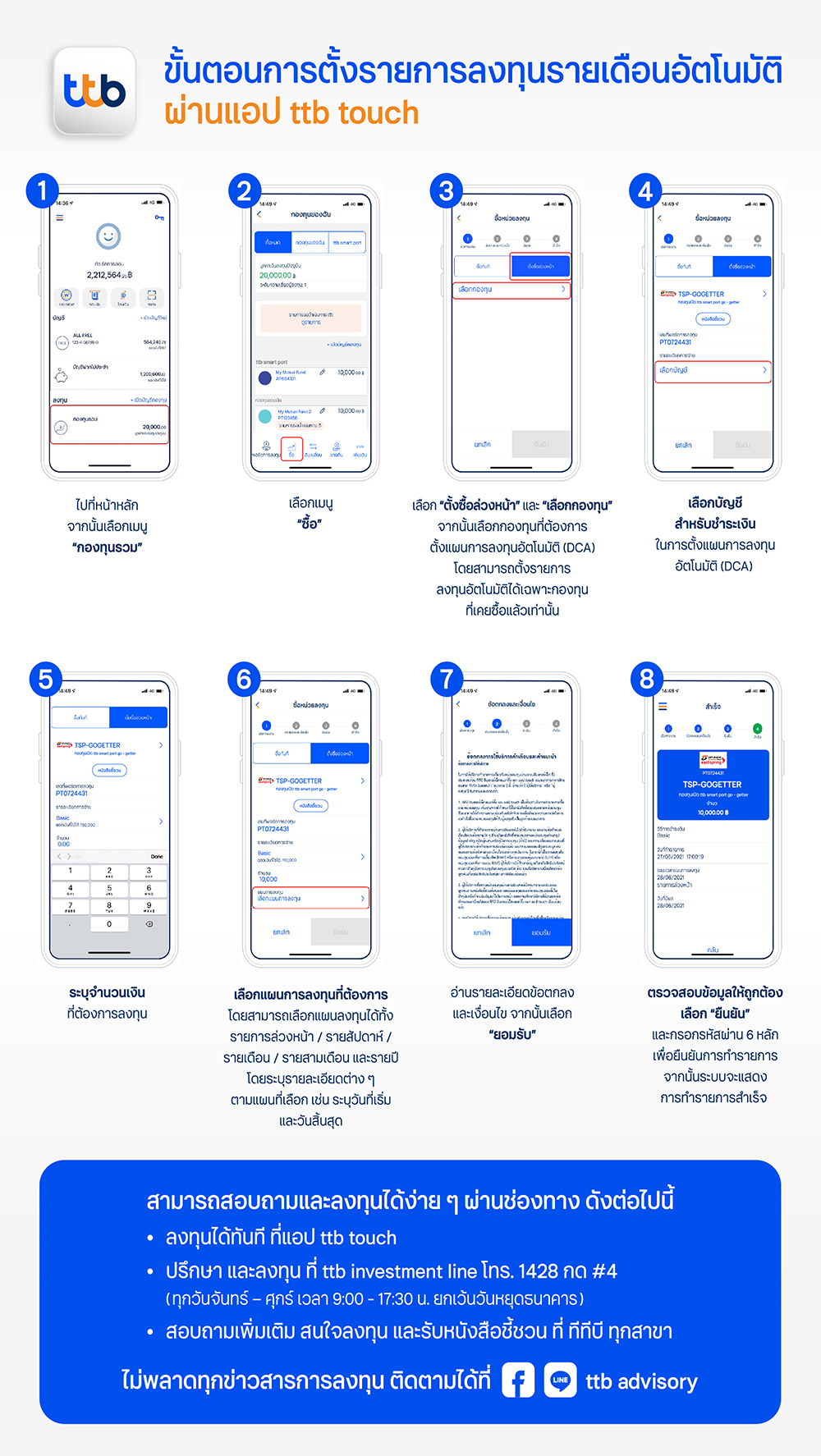

ขั้นตอนการตั้งรายการลงทุนรายเดือนอัตโนมัติผ่านแอป ttb touch

สอบถามข้อมูล และขอรับหนังสือชี้ชวนได้ที่ ttbทุกสาขา หรือที่ ttb investment line โทร 1428 กด #4 ทุกวันจันทร์ - วันศุกร์ เวลา 9:00 - 17:30 น. (ยกเว้นวันหยุดธนาคาร)

คำเตือน:

การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะกองทุน นโยบายการลงทุน เงื่อนไขผลตอบแทน ความเสี่ยง และผลการดำเนินงานกองทุนก่อนตัดสินใจลงทุน / กองทุนนี้ลงทุนในต่างประเทศ จึงมีความเสี่ยงที่ทางการของต่างประเทศอาจออกมาตรการในภาวะที่เกิดวิกฤตการณ์ที่ไม่ปกติ ทำให้กองทุนไม่สามารถนำเงินกลับเข้ามาในประเทศ ซึ่งอาจส่งผลให้ผู้ลงทุนไม่ได้รับคืนเงินตามระยะเวลาที่กำหนด / กองทุนนี้มีความเสี่ยงจากอัตราแลกเปลี่ยนที่อาจเกิดขึ้นจากการลงทุนในต่างประเทศ ถึงแม้ว่ากองทุนอาจป้องกันความเสี่ยงตามดุลยพินิจของผู้จัดการกองทุนรวม แต่เนื่องจากกองทุนไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / สอบถามข้อมูล และขอรับหนังสือชี้ชวนได้ที่ ttbทุกสาขา หรือที่ ttb investment line โทร 1428 กด # 4 ทุกวันจันทร์ - วันศุกร์ เวลา 9:00 - 17:30 น. (ยกเว้นวันหยุดธนาคาร)

หมายเหตุ:

ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์ และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้นธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว