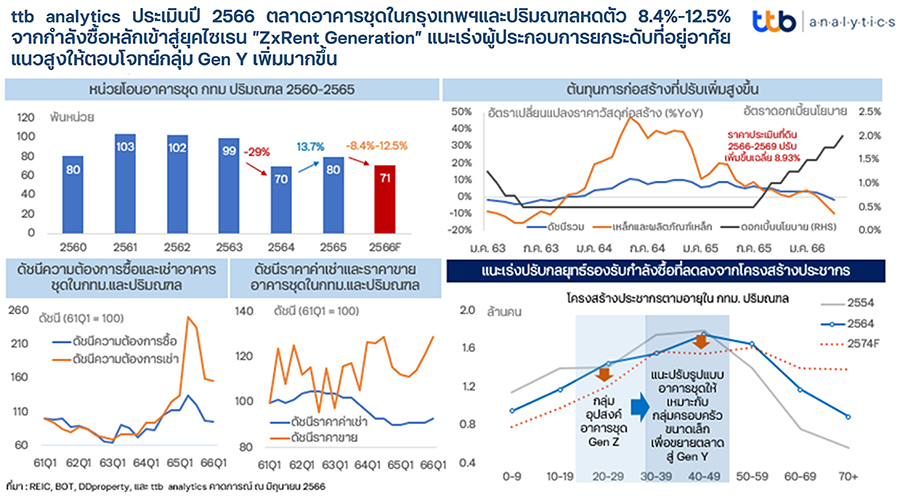

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินปี 2566 ตลาดอาคารชุดในกรุงเทพมหานครและปริมณฑลรับแรงกดดันจากกลุ่มผู้ซื้อ Gen Z ที่มีข้อจำกัดทั้งในประเด็นพฤติกรรมการเลือกซื้อที่อยู่อาศัยที่ไม่ตอบโจทย์กับไลฟ์สไตล์และมีข้อจำกัดทางการเงินที่เพิ่มขึ้นจากราคาที่ปรับเพิ่มตามต้นทุนอย่างต่อเนื่อง ทำให้เข้าสู่ยุค Generation Rent ที่เน้นการเช่ามากกว่าซื้อ ส่งผลต่อมิติหน่วยโอนให้มีการหดตัวอยู่ที่ 8.4%-12.5% แนะผู้ประกอบการเร่งปรับกลยุทธ์พัฒนารูปแบบที่อยู่อาศัยแนวสูงให้สอดคล้องกับรูปแบบครอบครัวขนาดเล็กในปัจจุบันเพื่อเพิ่มกลุ่มเป้าหมายให้ครอบคลุมไปถึงกลุ่ม Gen Y ที่มีจำนวนมากและความพร้อมทางการเงินที่สูงกว่า

อุตสาหกรรมอสังหาริมทรัพย์ที่อยู่อาศัยมีความสำคัญกับเศรษฐกิจไทยด้วยมูลค่าการโอนสูงสุดเป็นประวัติการณ์ที่ 1.05 ล้านล้านบาท ในปี 2565 ที่ผ่านมา ซึ่งทำเลหลักยังอยู่ในพื้นที่กรุงเทพฯ และปริมณฑลที่มีมูลค่าการโอนที่อยู่อาศัย 6.5 แสนล้านบาท หรือคิดเป็นสัดส่วนราว 61.9% ของมูลค่าการโอนที่อยู่อาศัยทั่วประเทศ อย่างไรก็ตาม ประเด็นน่าสนใจคือตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑล เริ่มมีสัดส่วนลดลงอย่างชัดเจนเมื่อเทียบมูลค่าการโอนทั่วประเทศ จากที่เคยมีมูลค่าการโอนเฉลี่ยย้อนหลัง 5 ปีที่ 67% ของมูลค่าการโอนที่อยู่อาศัยรวม และสูงสุดในปี 2564 ที่มีสัดส่วน 71% ซึ่งสาเหตุสำคัญมาจากตลาดอาคารชุดที่รับแรงกดดันจากกำลังซื้อที่ชะลอตัวสะท้อนผ่านสัดส่วนมูลค่าการโอนอาคารชุดในกรุงเทพฯ และปริมณฑล ที่เคยมีสัดส่วนมากกว่า 45% ลดลงมาเหลือเพียง 34% ในปี 2565 ที่ผ่านมา

แม้ว่าในไตรมาสแรกของปี 2566 ตลาดอาคารชุดในพื้นที่กรุงเทพฯ และปริมณฑลจะมีจำนวนหน่วยโอนเพิ่มขึ้น 11% แต่เป็นการเพิ่มขึ้นจากฐานต่ำเทียบกับไตรมาสแรกของปีก่อน โดยเมื่อเทียบกับไตรมาสแรกของปี 2562 พบว่า หน่วยโอนมีสัดส่วนเพียง 71.5% และเมื่อพิจารณาในมิติของมูลค่าการโอนอาคารชุดกลับเพิ่มขึ้น 27% ซึ่งสะท้อนถึงการที่ผู้ประกอบการเริ่มขยับเน้นตลาดกลาง-บน เพื่อลดแรงกดดันจากกำลังซื้อที่เริ่มลดลงสะท้อนถึงความอิ่มตัวของตลาดอาคารชุดในกรุงเทพฯ และปริมณฑล ประกอบกับสัญญาณจากฝั่งผู้ประกอบการที่ชะลอการเปิดตัวโครงการอาคารชุดใหม่ในไตรมาสแรกของปี 2566 นี้ที่เปิดตัวเพียง 7,260 ยูนิต ลดลงกว่า 61% เมื่อเทียบกับช่วงเดียวกันของปีก่อน หรือลดลง 46% เมื่อเทียบกับไตรมาสก่อนหน้า ซึ่งสาเหตุของการชะลอตัวของตลาดอาคารชุดในกรุงเทพฯ และปริมณฑล ttb analytics มองว่าเกิดจากแรงกดดันหลัก 2 ประการ ดังนี้

- กลุ่ม Gen Z (คนรุ่นใหม่ที่เกิดในช่วงปี พ.ศ.2538 - 2552 อายุระหว่าง 14-28 ปี ที่เติบโตมาพร้อมกับเทคโนโลยีและอินเทอร์เน็ต) จะกลายมาเป็นกลุ่มกำลังซื้อหลักของตลาดอาคารชุดที่เป็นเป้าหมายของกลุ่มช่วงวัยก่อนสร้างครอบครัวที่ส่วนใหญ่อยู่ในกลุ่ม Gen Z ซึ่งมีแนวโน้มการเลือกซื้ออสังหาริมทรัพย์น้อยลงจากความไม่สอดคล้องระหว่างระดับรายได้และทำเลที่อยู่อาศัยที่ต้องการ เนื่องจากกลุ่มผู้ซื้อ Gen Z เป็นกลุ่มที่มีความเป็นตัวของตัวเองสูงและต้องการได้ทำเลที่อยู่อาศัยที่เหมาะกับไลฟ์สไตล์ ซึ่งส่วนใหญ่ทำเลที่ต้องการจะอยู่บริเวณพื้นที่ศูนย์กลางธุรกิจ (CBD) ซึ่งมีราคาอาคารชุดที่สูงเมื่อเทียบกับรายได้ของกลุ่มผู้ซื้อ Gen Z ที่อายุงานไม่เกิน 6 ปี รวมถึงทัศนคติเรื่องการทำงานของ Gen Z มีมุมมองต่างไปจากกลุ่ม Gen Y โดยเฉพาะทัศนคติเรื่องการเปลี่ยนงานเป็นปัจจัยหนึ่งของความสำเร็จและส่งผลต่อการได้รับเงินเดือนที่เพิ่มสูงขึ้นกว่าการทำงานในที่เดิมเป็นระยะเวลานาน ส่งผลให้การเลือกซื้อที่อยู่อาศัยอาจเป็นข้อจำกัดในการโยกย้ายงานมากกว่าการเช่าที่สามารถเปลี่ยนแปลงที่พักอาศัยให้มีความเหมาะสมกับการเปลี่ยนแปลงที่ทำงานได้ดีกว่า

- ปัญหาเชิงโครงสร้างที่เร่งตลาดอสังหาริมทรัพย์เข้าสู่ Generation Rent เพิ่มสูงขึ้น ส่งผลให้ความสามารถในการซื้อที่อยู่อาศัยลดลงเมื่อเทียบกับในอดีต ส่งผลให้ผู้คนในยุคปัจจุบันมีแนวโน้มเช่าที่อยู่อาศัยเพิ่มสูงขึ้น เนื่องจากราคาขายอาคารชุดใหม่มีแนวโน้มปรับเพิ่มสูงขึ้นจากต้นทุนที่มีแนวโน้มปรับเพิ่มสูงขึ้นด้วยเช่นกัน ไม่ว่าจะเป็นในส่วนของต้นทุนวัสดุก่อสร้างที่ปรับเพิ่มขึ้นเมื่อเทียบกับปี 2563 กว่า 16.3% โดยเฉพาะต้นทุนเหล็กที่ปรับเพิ่มขึ้นถึง 46.8% ต้นทุนด้านการเงินที่มีทิศทางปรับเพิ่มตามดอกเบี้ยนโยบายซึ่งในรอบปีที่ผ่านมามีการปรับเพิ่มขึ้นอีก 1.5% รวมถึงต้นทุนที่ดินมีการปรับตามราคาประเมินใหม่เริ่มบังคับใช้ในปี 2566 นี้ ส่งผลให้ราคาขายมีแนวโน้มปรับตามต้นทุนงานก่อสร้างที่เพิ่มขึ้นมากใน 2-3 ปีที่ผ่านมา รวมถึงเมื่อเปรียบเทียบความคุ้มค่าระหว่างการเช่า กับ ซื้อ พบว่าจากราคาขายอาคารชุดในกรุงเทพฯ และปริมณฑล ในภาพรวมมีการปรับเพิ่มเทียบกับปี 2561 ถึง 29% ในขณะที่อัตราค่าเช่ากลับมีทิศทางที่ลดลงราว 7% เมื่อเทียบกับช่วงเวลาเดียว จึงส่งผลให้ทิศทางการเลือกอาศัยในอาคารชุดรูปแบบการเช่าในไตรมาส 1 ปี 2566 เพิ่มขึ้นถึง 56% เมื่อเทียบกับความต้องการซื้อที่ลดลงราว 5% เมื่อเทียบในช่วงเวลาเดียวกัน

ด้วยเหตุนี้ ttb analytics มองสถานการณ์ตลาดอาคารชุดในกรุงเทพฯ และปริมณฑลเริ่มเข้าสู่ยุค Generation Z x Rent ที่ได้รับแรงกดดันจากพฤติกรรมของผู้ซื้อกลุ่ม Gen Z และแรงกดดันในมิติของการเงินที่ผลักดันให้ตลาดเข้าสู่ Generation Rent ส่งผลให้แนวโน้มนับจากปี 2566 ตลาดอาคารชุดในกรุงเทพฯและปริมณฑลมีแนวโน้มเข้าสู่ขาลง โดยหน่วยโอนคาดว่าจะปรับลดลงราว 8.4%-12.5% ที่หน่วยโอน 69,800 – 73,000 หน่วย ในขณะที่มูลค่าการโอนอาคารชุดอาจปรับลดลงเล็กน้อยที่ 3%-5% ด้วยมูลค่า 2.12-2.16 แสนล้านบาท จากผลของราคาที่ปรับตามต้นทุนที่เพิ่มสูงขึ้น ซึ่งการหดตัวในตลาดอาคารชุดนับเป็นโจทย์ท้าทายสำหรับผู้ประกอบการที่ต้องเร่งปรับตัว โดยแนะผู้ประกอบการควรปรับกลยุทธ์ให้ตลาดอาคารชุดในกรุงเทพฯและปริมณฑล เป็นทางเลือกใหม่สำหรับวัยสร้างครอบครัวที่ยังไม่มีบุตร หรือมีครอบครัวขนาดเล็กไม่เกิน 4 คน เช่น การปรับยูนิตขายให้มีลักษณะแบบคอนโด Duplex ในกลุ่ม 5-10 ล้านเพื่อรองรับตลาดกลาง-บน และตั้งแต่ 10 ล้านบาทขึ้นไปสำหรับตลาดกำลังซื้อสูงเพื่อขยายโอกาสการเพิ่มเป้าหมายในกลุ่ม Gen Y ที่เป็นกำลังซื้อหลักในอดีต รวมถึงสามารถลดแรงกดดันของมิติด้านการเงินเนื่องจากกลุ่มผู้ซื้อ Gen Y ในปัจจุบันเมื่อพิจารณาถึงอายุงานจะพบว่าค่อนข้างมีความพร้อมที่สูงมากกว่า