- วางแผนเกษียณตั้งแต่ยังเป็นหนุ่มสาว ยิ่งเริ่มต้นเร็ว ยิ่งสร้างความอุ่นใจมากขึ้น

- เกษียณอย่างสบาย เพียงเข้าใจสิทธิหลังเกษียณ และการสร้างหลักประกันที่ตรงกับอาชีพของตัวเอง

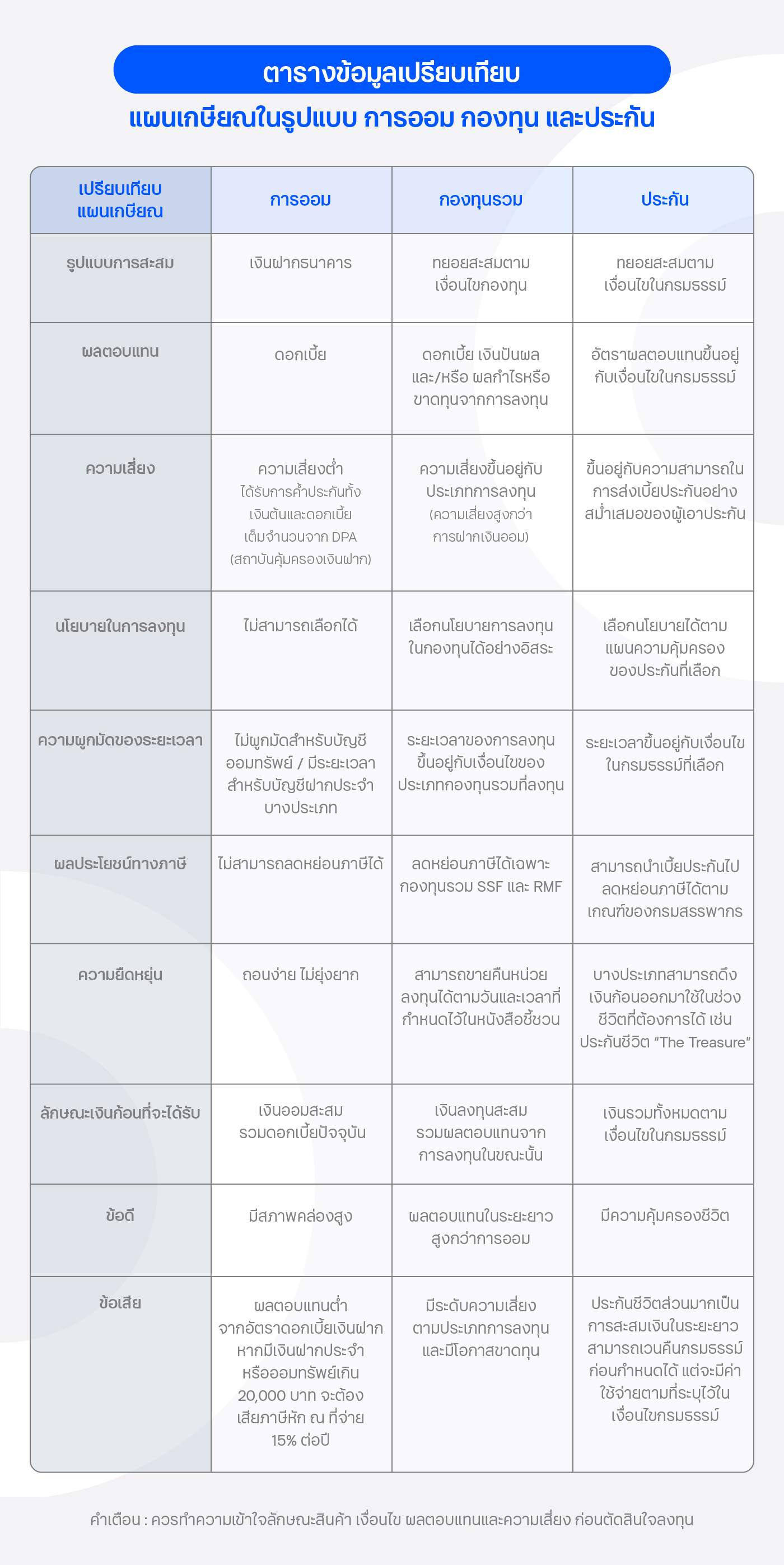

- สรุปข้อมูลเปรียบเทียบแผนเกษียณในรูปแบบ การออม กองทุน และประกันชีวิตเพื่อเป็นตัวช่วยในการวางแผนเกษียณที่เหมาะกับไลฟ์สไตล์และเป้าหมายชีวิต

คุณรู้มั้ยว่า ? อายุขัยเฉลี่ยของคนไทยส่วนใหญ่ในปี 2563 ผู้หญิงมีอายุเฉลี่ย 80.4 ปี ผู้ชายมีอายุเฉลี่ย 73.2 ปี ซึ่งแปลว่าชีวิตหลังเกษียณของคุณคือ เกือบ 20 ปีเลยทีเดียว แล้วคุณแน่ใจหรือยัง ว่าเงินออมที่คุณหาได้จะพอใช้ไปตลอด 20 ปี ?

หากลองจินตนาการต่อไปว่าในเวลา 20 ปีนี้ที่ไม่ได้ทำงานคุณมีค่าใช้จ่ายต่อเดือน เดือนละเท่าไหร่ ?

สมมติคุณใช้เดือนละ 20,000 บาท ในเวลา 20 ปีคุณต้องมีเงินเก็บถึง 4,800,000 บาทก่อนเกษียณซึ่งยังไม่รวมค่ารักษาพยาบาล แล้วคุณพร้อมหรือยัง ที่จะเก็บเงินเพื่อการเกษียณ ?

หลายคนเอาแต่คิดว่าเรื่องเกษียณเป็นเรื่องของอนาคตอีกไกล ไว้ค่อยคิดค่อยวางแผนเมื่อไหร่ก็ได้ พอรู้ตัวอีกทีก็สายเกินไป ไม่สามารถใช้ชีวิตวัยเกษียณได้ตามใจฝัน หรือกลายเป็นภาระของลูกหลานไปเสียแล้ว

แต่ชีวิตจะไม่เป็นแบบนั้น หากคุณเขียนอนาคตตัวเองไว้ตั้งแต่เนิ่น ๆ

การวางแผนเกษียณสำหรับแต่ละคนแตกต่างกันไปตามไลฟ์สไตล์และเป้าหมายชีวิต ยิ่งเริ่มต้นเร็วเท่าไหร่ ก็ยิ่งได้เปรียบ และดีกับอนาคตมากเท่านั้น

เอาล่ะ เรามาเริ่มวางแผนเกษียณตั้งแต่วันนี้กันเลยครับ ด้วย 2 เคล็ดลับง่าย ๆ คือ

- ตรวจสอบสิทธิหลังเกษียณจากสายอาชีพหรือองค์กรของคุณ

พิจารณาแนวทางแผนการสร้างหลักประกัน

- สิทธิหลังเกษียณ : คือสิทธิประโยชน์ที่คุณพึงจะได้รับเมื่อเกษียณจากการทำงาน

- การสร้างหลักประกัน : คือแนวทางที่คุณสามารถทำได้เพื่อสร้างหลักประกันให้ตนเองในยามเกษียณ

รับราชการ

ในอดีตระบบราชการแม้รายได้อาจไม่สูงเท่าในระบบเอกชนทั่วไป แต่หากเกษียณอายุราชการแล้วจะได้รับสิทธิ และประโยชน์ตอบแทน เช่น การเลือกรับเงินบำเหน็จเป็นเงินก้อนครั้งเดียว หรือเงินบำนาญรายเดือน, เงินกองทุนบำเหน็จบำนาญข้าราชการ หรือ กบข. (กรณีเป็นสมาชิก กบข.), เงินสวัสดิการเกี่ยวกับการศึกษาของบุตร และเงินสวัสดิการเกี่ยวกับการรักษาพยาบาล เป็นต้น แม้ว่าหลังเกษียณอายุราชการจะยังได้รับสิทธิ และประโยชน์ต่าง ๆ แต่สวัสดิการบางอย่างจะถูกตัดออกไป ทำให้รายได้โดยรวมต่อเดือนนั้นน้อยกว่าตอนที่รับราชการ ซึ่งอาจเกิดความไม่มั่นคงในระยะยาวได้ หากไม่มีการเตรียมพร้อมวางแผนสำรองหลังเกษียณที่ดี

เพื่อชีวิตวัยเกษียณที่ยั่งยืนของอาชีพรับราชการ ควรสร้างหลักประกันยามเกษียณด้วยหลักออมเงิน 10-30% ของรายได้ แบ่งเงินลงทุนทำธุรกิจ หรือเลือกลงทุนอสังหาริมทรัพย์ สำหรับเช่า หรือทำกำไรในอนาคต ทำประกันสะสมทรัพย์ เพื่อเป็นเงินเก็บยามเกษียณ หรือเป็นมรดกตกทอดให้แก่ลูกหลาน นอกจากนี้อาชีพรับราชการยังสามารถวางแผนเกษียณด้วยกองทุนได้ ด้วยการทยอยซื้อกองทุนรวมเพื่อสร้างเงินออมไว้ใช้ยามเกษียณ โดยเน้นที่กองทุน RMF เพื่อให้เงินออมมีค่าสูงขึ้นในอนาคต

พนักงานเอกชน

ระบบพนักงานเอกชน หรือ พนักงานออฟฟิศ แม้จะมีรายได้ประจำและสวัสดิการจากทางบริษัท ทั้งประกันสังคม หรือค่ารักษาพยาบาลเบื้องต้น แต่ก็ไม่นับเป็นหลักประกันที่แน่นอนให้กับชีวิตหลังเกษียณได้ หากไม่มีการเตรียมพร้อมวางแผนการเงินไว้ตั้งแต่เนิ่น ๆ ก็อาจลำบากยามบั้นปลายได้เหมือนกัน จึงควรมีเงินออมมากพอที่จะครอบคลุมค่าใช้จ่ายในอนาคตการทำประกันถือเป็นอีกทางที่ช่วยทำให้ชีวิตหลังเกษียณของคุณปลอดภัย เพราะเป็นการกำหนดเป้าหมายการออมต่อเนื่องในระยะยาว และได้รับผลประโยชน์ตามกรมธรรม์กำหนดเมื่อถึงเวลา ทั้งประกันสะสมทรัพย์ ประกันบำนาญ รวมถึงกองทุนสำรองเลี้ยงชีพ ที่บางบริษัทให้เป็นสวัสดิการของพนักงาน นอกจากนี้หากคุณจ่ายเงินสมทบประกันสังคม ไม่น้อยกว่า 180 เดือน คุณจะสามารถเลือกรับสิทธิบำนาญชราภาพได้เมื่ออายุครบ 55 ปีบริบูรณ์

ในอนาคต ค่าครองชีพ ที่เป็นปัจจัยหลักของชีวิตวัยเกษียณมักมีแนวโน้มเพิ่มมากขึ้นในทุก ๆ ปี การลงทุนอย่างต่อเนื่อง นอกจากจะเป็นการวางแผนเกษียณที่ทำเพื่อตัวเองแล้ว ยังสามารถแบ่งเงินลงทุนไว้เพื่อค่าใช้จ่ายในกรณีค่าเทอมลูกด้วย ซึ่งเป็นส่วนหนึ่งของการวางแผนเกษียณ ทั้งกองทุนรวมเพื่อการออม (SSF) หรือกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ที่สามารถลดหย่อนภาษีได้ รวมถึงการลงทุนธุรกิจเสริมที่สร้างผลตอบแทนในรูปแบบ Passive Income จึงเป็นอีกปัจจัยสำคัญที่ช่วยให้ชีวิตหลังเกษียณของคุณมีความมั่นคง

อาชีพอิสระ

อาชีพอิสระ หรือฟรีแลนซ์ เป็นอาชีพที่มีความยืดหยุ่นในแง่ของสถานที่ และเวลาทำงาน แต่ก็แลกกับการที่ต้องเผชิญหน้ากับความท้าทายเรื่องรายได้ที่ไม่แน่นอน ภาระทางภาษีที่ซับซ้อนมากขึ้น ไม่มีสวัสดิการด้านการรักษาพยาบาล และการออมเพื่อเกษียณอายุรองรับเหมือนข้าราชการ และพนักงานเอกชน อาชีพนี้จึงควรเตรียมเงินเผื่อใช้ฉุกเฉินสำรองมากเป็นพิเศษ อย่างน้อย 6 เดือนถึง 1 ปี เพื่อใช้ในยามขาดรายได้ที่อาจจะนานหลายเดือน และเมื่อไม่มีความมั่นคงใด ๆ มารองรับที่ปลายทาง ดังนั้นจึงควรต้องเริ่มวางแผนการเงินเพื่อสร้างหลักประกันในยามเกษียณให้เร็วที่สุด

โดยสามารถวางแผนการออม และลงทุนให้เหมาะสม และครอบคลุมความจำเป็นต่าง ๆ ทั้งเรื่องของค่าใช้จ่ายในชีวิตประจำวัน และค่ารักษาพยาบาลในชีวิตหลังวัยเกษียณด้วยตนเอง

เพื่อสร้างอิสรภาพทางการเงินของอาชีพอิสระ สำหรับผู้ที่ลาออกจากงานประจำแล้ว ควรส่งเงินสะสมเข้ากองทุนประกันสังคมต่อด้วยตนเองตามมาตรา 39 เพื่อรับเงินสมทบกรณีชราภาพเมื่ออายุครบ 55 ปีบริบูรณ์ หรือตามมาตรา 40 ในกรณีที่คุณเป็นผู้ประกอบอาชีพอิสระ และไม่เคยทำงานประจำมาก่อน เพื่อรับเงินสมทบกรณีชราภาพเมื่ออายุครบ 60 ปีบริบูรณ์ตามเงื่อนไขของกองทุน สมัครสมาชิกกองทุนการออมแห่งชาติ (กอช.) ที่รัฐบาลจะช่วยสมทบเงินเพิ่มเติมให้บางส่วน เพื่อรับเงินคืนเป็นรายเดือนเมื่ออายุครบ 60 ปี ลงทุนในกองทุนรวมเพื่อการออม (SSF) หรือกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ที่สามารถลดหย่อนภาษีได้ หรือเลือกออมเงินในประกันชีวิตแบบบำนาญ เพื่อรอรับเงินที่จะทยอยจ่ายเงินคืนหลังเกษียณตามอายุที่เรากำหนดเอง เช่น 55 60 หรือ 65 ปี โดยสามารถนำเบี้ยประกันที่ชำระระหว่างปีมาลดหย่อนภาษีได้ด้วย

- เปรียบเทียบแผนเกษียณในรูปแบบต่าง ๆตามไลฟ์สไตล์และเป้าหมายชีวิตของตัวเอง

หลังจากที่รู้ข้อมูลสิทธิหลังเกษียณ และวิธีสร้างหลักประกันตามสายอาชีพของตัวเองกันไปแล้ว ต่อจากนี้คุณก็สามารถมองหาแผนเกษียณเพื่อสร้างหลักประกันให้กับชีวิตยามบั้นปลายได้ง่ายขึ้น โดยใช้ข้อมูลจากตารางด้านล่างนี้ เปรียบเทียบแผนเกษียณในรูปแบบต่างๆทั้งการออมกองทุนรวมและประกันเพื่อเป็นตัวช่วยในการเลือกแผนเกษียณให้เหมาะกับเป้าหมายชีวิต ไลฟ์สไตล์ ปัจจัยค่าใช้จ่ายส่วนตัว หรือแนวโน้มด้านสุขภาพของตัวเองซึ่งคุณอาจเลือกแผนเกษียณเพียงข้อใดข้อหนึ่งหรือทั้ง 3 ข้อรวมกันก็ได้เพื่อตอบโจทย์ความต้องการ และครอบคลุมค่าใช้จ่ายที่ต้องเตรียมก่อนถึงเวลาเกษียณของคุณมากที่สุด

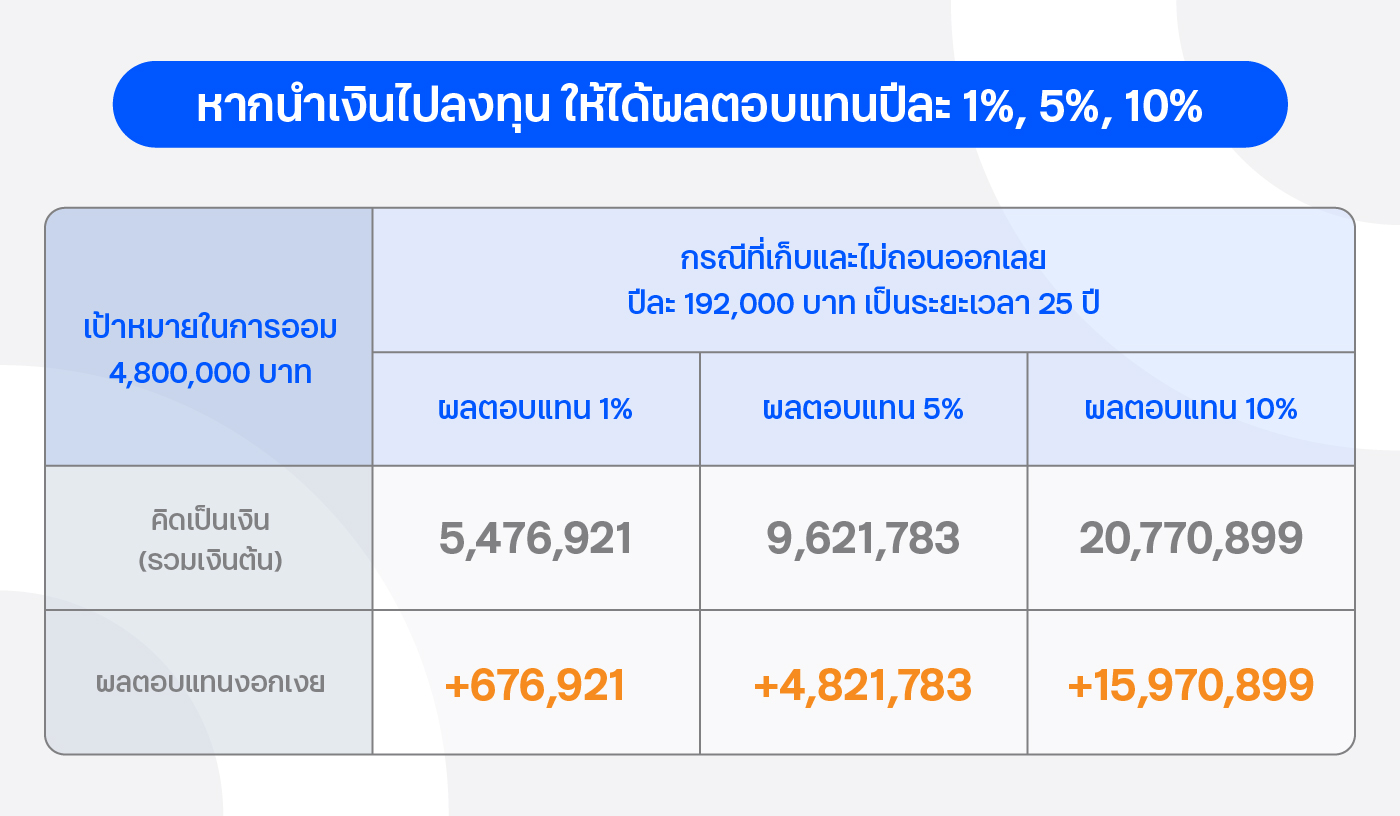

เมื่อทราบข้อมูลเหล่านี้แล้ว เราลองมาคำนวณกันคร่าว ๆ ว่าในแต่ละปีต้องเก็บเงินเท่าไหร่ เพื่อไว้ใช้ยามเกษียณกันครับ

ตัวอย่างปัจจุบันนายสมาร์ทอายุ 35 ปี มีแผนเกษียณตอนอายุ 60 ปี คำนวณจากอายุขัยเฉลี่ยตามเกณฑ์ที่ปี หากวางแผนว่าต้องการใช้เงินเดือนละ 20,000 บาท จนอายุถึง 80 ปี นั่นหมายความว่าเขาจะต้องเก็บเงินให้ได้ 4,800,000 ล้านบาท

การคำนวณ

จำนวนเดือนหลังเกษียณคือ 80 ปี - 60 ปี = 20 ปี x 12 เดือน = 240 เดือน

ต้องการใช้เงินเดือนละ 20,000 บาท = เงินออม 20,000 บาท x 240 เดือน = 4,800,000 ล้านบาท

- หากเขาเก็บเงินตั้งแต่อายุ 35 - 60 ปี ต้องเก็บเดือนละเท่าไหร่ ?

จำนวนเดือนที่สามารถออมเงินได้คือ 60 - 35 ปี = 25 ปี x 12 เดือน = 300 เดือน

ต้องออมเงินให้ได้ 4,800,000 บาท ÷ 300 เดือน = ต้องออมเงินเดือนละ 16,000 บาท หรือ 192,000 บาท/ปี

- หากลงทุนเพิ่มที่ผลตอบแทนปีละ 1% 5% และ 10%

ผ่านไป 25 ปี จะมีเงินมากขึ้นเท่าไหร่ ? (กรณีที่เก็บและไม่ถอนออกเลย)

ตัวอย่างการคิดดอกเบี้ย 1% ใน 1 ปี

สิ้นปีแรก เงินต้น 192,000 บาท + ดอกเบี้ย 1% = 193,920 บาท

สิ้นปีที่ 2 เงินต้นเพิ่มเป็น (192,000 + 193,920 บาท) + ดอกเบี้ย 1% = 389,779 บาท

สิ้นปีที่ 3 เงินต้นเพิ่มเป็น (192,000 + 389,779 บาท) + ดอกเบี้ย 1% = 587,597 บาท

…

สิ้นปีที่ 25 เงินต้นเพิ่มเป็น (192,000 + 5,230,694 บาท) + ดอกเบี้ย 1% = 5,476,921 บาท

เห็นมั้ยครับว่า ? หากนายสมาร์ทนำเงินออมไปลงทุนเพิ่มเพื่อให้ได้รับผลตอบแทนงอกเงยภายในระยะเวลา 25 ปีเท่ากัน ก็ยิ่งทำให้คุณเห็นพลังของเงินออมที่ควบคู่ไปกับการลงทุนชัดเจนมากขึ้น จากเดิมที่ตั้งใจออมเงินให้ได้ 4,800,000 บาท เขากลับสามารถออมได้มากขึ้นตามเปอร์เซ็นต์ของผลตอบแทนที่แตกต่างกัน และหากเขามีประกันคุ้มครองไว้เพื่อรองรับความเสี่ยงที่อาจเกิดขึ้นในอนาคตด้วย ก็จะยิ่งช่วยทำให้เขาบรรลุเป้าหมายในการวางแผนการเงินเพื่อใช้หลังเกษียณได้อย่างสบาย ๆ เลยล่ะครับ

เมื่อรู้เคล็ดลับการวางแผนเกษียณที่เรานำมาฝากกันแล้ว ทีนี้ก็มาเริ่มลงมือออกแบบชีวิตวัยเกษียณอย่างแฮปปี้ของคุณตั้งแต่วันนี้กันเลยครับ

ค้นหาผลิตภัณฑ์ทางการเงิน ที่ช่วยให้คุณวางแผนเกษียณได้

การออม คลิก !

กองทุนรวม คลิก !

ประกัน คลิก !

ที่มา:

PPTV Online, อายุเฉลี่ยของคนไทย, 2563

SET, สิทธิประโยชน์หลังเกษียณของพนักงานเอกชน, 2564

กลุ่มกฎหมายและคดี สำนักงานเขตพื้นที่การศึกษาประถมศึกษาพะเยา เขต 2, สิทธิประโยชน์หลังเกษียณของข้าราชการ, 2561

SET, การลงทุนของอาชีพอิสระ, 2564

Dharmniti, เงินสมทบกรณีชราภาพ, 2564