- “การซื้อกองทุน” โอกาสให้ผลตอบแทนคุ้มค่า และเป็นที่น่าพอใจ หากผู้ลงทุนมีความรู้ความเข้าใจ และศึกษารายละเอียดในกองทุนนั้นอย่างแท้จริง

- “Fund Fact Sheet” คือ ตัวช่วยสำคัญที่จะทำให้คุณเลือกกองทุนที่เหมาะกับเป้าหมาย ไลฟ์สไตล์ และโจทย์ในใจของตัวเอง ช่วยเพิ่มโอกาสให้การลงทุนมีประสิทธิภาพมากขึ้น

“อยากซื้อกองทุน แต่ไม่รู้จะเริ่มยังไง”

เชื่อว่าความคิดนี้คงเกิดขึ้นกับมือใหม่หลาย ๆ คน เวลาเลือกซื้อกองทุนแล้ว จะเลือกกองทุนแบบไหนที่เหมาะกับเป้าหมาย

ไลฟ์สไตล์ และโจทย์ของตัวเรา ?

เอาล่ะ ทุกอย่างต้องมีการเริ่มต้นเสมอ เราขอแนะนำวิธีที่จะทำให้คุณเลือกกองทุนให้ตัวเองได้ง่าย ๆ เพียงแค่คุณอ่าน “Fund Fact Sheet” ให้เป็นครับ

Fund Fact Sheet คืออะไร?

Fund Fact Sheet หรือ หนังสือชี้ชวนของกองทุน เป็นข้อมูลหลักที่ผู้ลงทุนสามารถศึกษาข้อมูลก่อนตัดสินใจซื้อกองทุนนั้น ๆ เพื่อให้ทราบถึงความเสี่ยงในการลงทุน รวมถึงปัจจัยต่าง ๆ ของกองทุน ที่นักลงทุนควรศึกษา และทำความเข้าใจก่อนตัดสินใจลงทุนเสมอ และเพื่อให้การลงทุนมีประสิทธิภาพมากขึ้น ซึ่งเราได้สรุปทิปสำคัญของการอ่าน Fund Fact Sheet สำหรับนักลงทุนหน้าใหม่ หรือคนที่เพิ่งเริ่มมีความสนใจด้านการลงทุนมาให้เป็นข้อ ๆ แบบย่อยง่าย ดังนี้

1. รู้ว่าเรากำลังจะลงทุนในกองทุนรวมประเภทไหน ?

เริ่มแรกต้องรู้จักประเภท นโยบาย และกลยุทธ์การลงทุนของกองทุนที่เราสนใจก่อนเสมอ เช่น กองทุนรวมตราสารหนี้ กองทุนรวมตราสารทุน กองทุนรวมตลาดเงิน กองทุนรวมผสม เพื่อให้เข้าใจก่อนว่าในแต่ละกองทุนรวมมีกลยุทธ์การบริหารกองทุนแบบเชิงรุก (Active Management) หรือ กองทุนแบบเชิงรับ (Passive Management) ซึ่งทั้งสองแบบนี้มีความแตกต่างกันโดยสิ้นเชิง หากไม่ทราบอาจส่งผลต่อการลงทุนได้

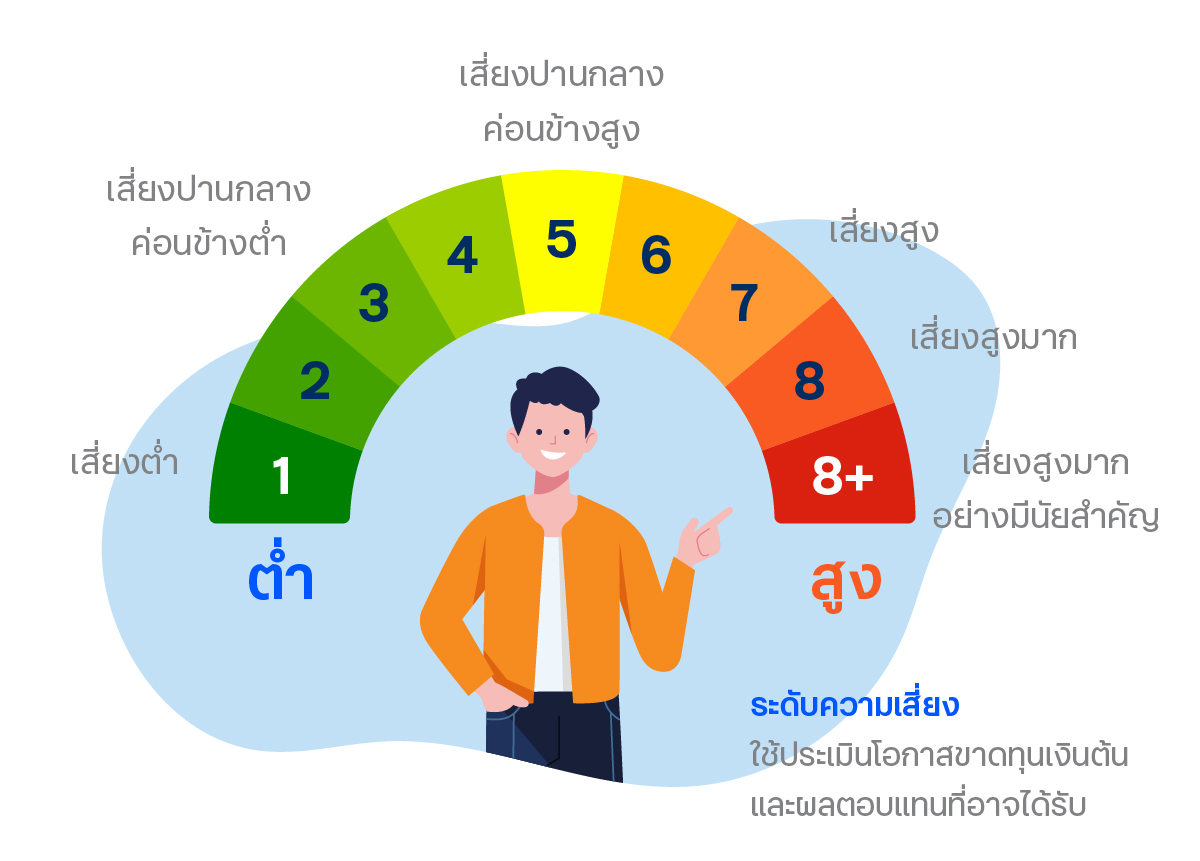

2. ระดับความเสี่ยง และความผันผวนของกองทุนเป็นยังไง ?

นักลงทุนทุกคนมีความแตกต่างกันออกไปโดยเฉพาะเรื่องระดับความเสี่ยงในการลงทุนที่แต่ละคนยอมรับได้ เพื่อให้สามารถประเมินตัวเองก่อนตัดสินใจลงทุนว่ากองทุนนั้นเหมาะกับตัวเองหรือไม่ โดยระดับเสี่ยงของกองทุนแต่ละตัวแบ่งเป็นระดับ 1 ถึง 8+ เรียงจากระดับความเสี่ยงต่ำไปจนถึงระดับความเสี่ยงสูงมากอย่างมีนัยสำคัญ ได้แก่

ความเสี่ยงต่ำ ระดับ 1 : กองทุนรวมตลาดเงินที่ลงทุนเฉพาะในประเทศ

ความเสี่ยงปานกลางค่อนข้างต่ำ ระดับ 2 : กองทุนรวมตลาดเงิน

ความเสี่ยงปานกลางค่อนข้างต่ำ ระดับ 3 : กองทุนรวมพันธบัตรรัฐบาล

ความเสี่ยงปานกลางค่อนข้างต่ำ ระดับ 4 : กองทุนรวมตราสารหนี้

ความเสี่ยงปานกลางค่อนข้างสูง ระดับ 5 : กองทุนรวมผสม

ความเสี่ยงสูง ระดับ 6 : กองทุนรวมตราสารทุน

ความเสี่ยงสูง ระดับ 7 : กองทุนรวมหมวดอุตสาหกรรม

ความเสี่ยงสูงมาก ระดับ 8 : กองทุนที่มีการลงทุนในทรัพย์สินทางเลือก (อาจใส่เช่น ว่าคืออะไร สินทรัพย์ทางเลือก)

ความเสี่ยงสูงมาก ระดับ 8 : กองทุนที่มีการลงทุนในทรัพย์สินทางเลือก (อาจใส่เช่น ว่าคืออะไร สินทรัพย์ทางเลือก)

ความเสี่ยงสูงมากอย่างมีนัยสำคัญ ระดับ 8+ : กองทุนรวมที่มีความเสี่ยงจากการลงทุนอย่างมีนัยสำคัญ

ซึ่งระดับความเสี่ยงเหล่านี้เป็นเพียงแค่เกณฑ์วัดระดับความเสี่ยงตามประเภทของสินทรัพย์ที่กองทุนเข้าไปลงทุนเท่านั้น ไม่สามารถเป็นเครื่องชี้วัดความผันผวนของผลการดำเนินงานของกองทุนนั้น ๆ ได้เสมอไป ดังนั้นนักลงทุนควรศึกษาข้อมูลอื่น ๆ เพิ่มเติม เช่น อัตราความผันผวนของกองทุน (Standard Deviation) ควบคู่ด้วยเสมอ โดยแบ่งออกเป็น 5 ระดับ ไล่ตั้งแต่ระดับต่ำสุด (ต่ำกว่า 5%) ไปจนถึงระดับสูง (สูงกว่า 25%)

รวมถึง ความเสี่ยงจากการเปลี่ยนแปลงของอัตราการแลกเปลี่ยนสกุลเงิน กรณีมีการซื้อขายกองทุนต่างประเทศ และข้อควรระวังอื่น ๆ ที่เกี่ยวข้องกับการลงทุนในกองทุนดังกล่าวก็ควรเช็กให้อย่างละเอียดอยู่เสมอ

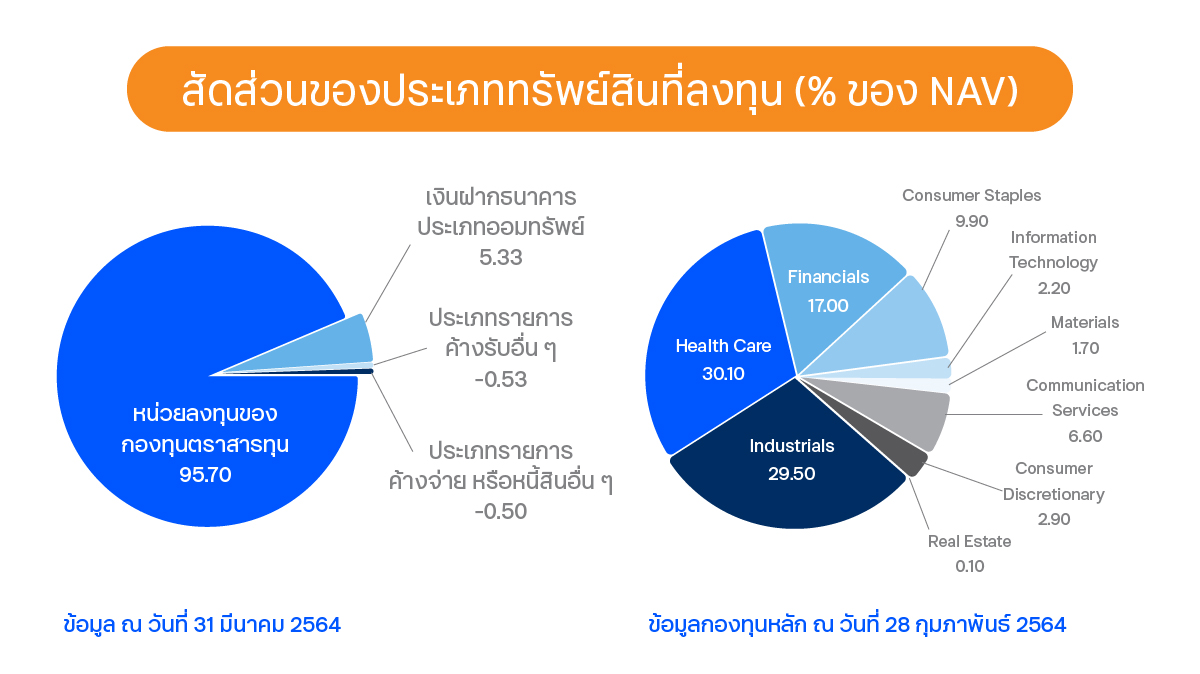

3. ศึกษาพอร์ตการลงทุน 5-10 อันดับแรกของกองทุน

ก่อนการลงทุนควรทราบถึงข้อมูล และสัดส่วนของประเภทสินทรัพย์ที่กองทุนได้ลงทุนไว้ โดยศึกษาดูจากกราฟ Pie Chart ว่ากองทุนที่สนใจมีการลงทุนทางด้านไหนเป็นหลัก ตรงกับนโยบายที่ลงไว้หรือเปล่า เป็นการลงทุนแบบเจาะจง หรือมีกระจายกองทุน หากเป็นการลงทุนในต่างประเทศ ก็ควรศึกษาเพิ่มเติมว่ากองทุนที่เราสนใจไปลงทุนในบริษัทอะไรบ้าง ความมั่นคงและสถานการณ์ของบริษัทในตอนนั้นเป็นยังไง

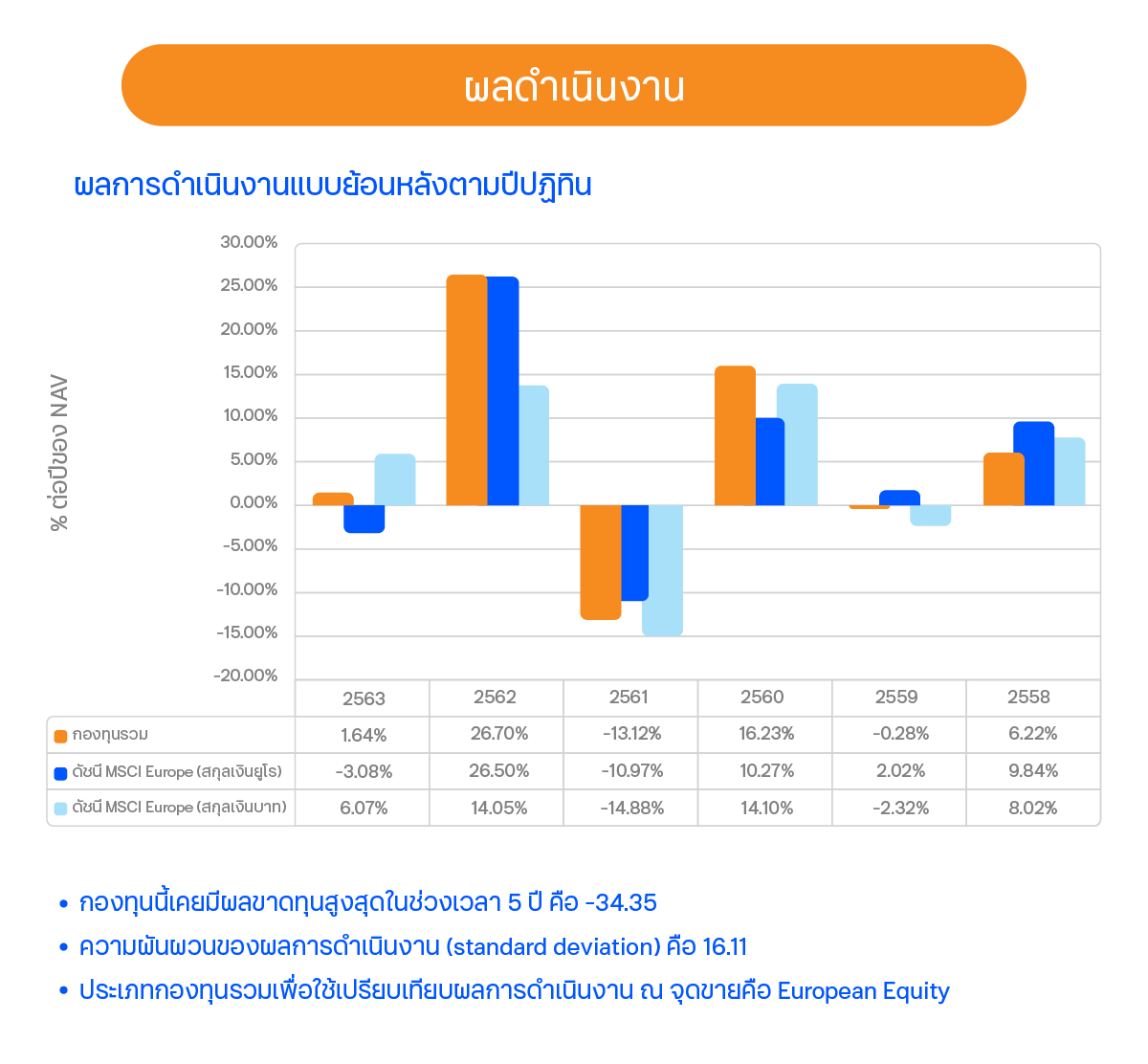

4. ดูผลการดำเนินงานย้อนหลัง

ข้อมูลของ ผลการดำเนินงานย้อนหลัง เป็นเครื่องพิจารณาว่ากองทุนนี้มีผลประกอบการที่น่าสนใจมากน้อยแค่ไหน ซึ่งเราสามารถพิจารณาผลประกอบการตามปีปฏิทินย้อนหลังได้ ทำให้ทราบว่านโยบายการลงทุนนั้นสอดคล้องกับความเป็นจริงหรือไม่ เช่น ถ้ากองทุนมีนโยบายแบบเชิงรุก กองทุนตัวนี้ก็ควรสามารถเอาชนะดัชนีชี้วัดได้ แต่ถ้าเกิดกองทุนตัวนี้แพ้ดัชนีขี้วัดบ่อย ๆ นักลงทุนควรเริ่มพิจารณาถึงความสามารถในการบริหารของผู้การกองทุนนั้น ๆ หรือถ้ากองทุนที่สนใจมีนโยบายแบบเชิงรับ เช่น Set50 หรือ Set100 ก็ควรวิ่งตามดัชนีที่เหมาะสมอยู่เสมอ และยังสามารถพิจารณาผลตอบแทนย้อนหลังว่าเป็นบวก หรือติดลบมากกว่ากันได้อีกด้วย แต่ทั้งนี้ผลการดำเนินงานย้อนหลังก็ยังคงสะท้อนเพียงภาพรวมในอดีต

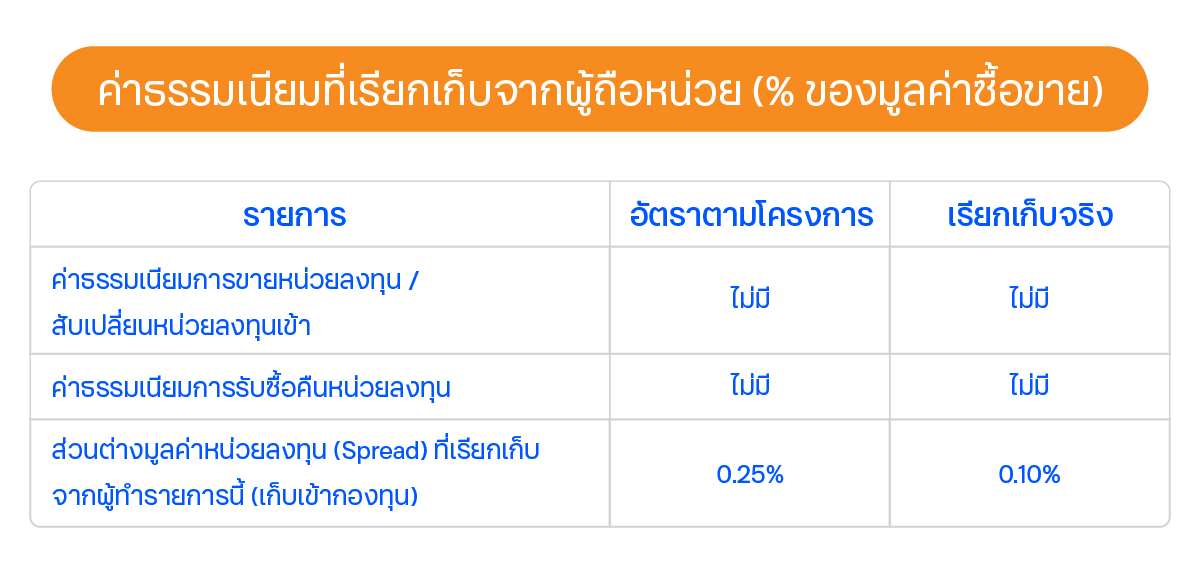

5. เปรียบเทียบค่าธรรมเนียมและเงื่อนไขของการซื้อขาย

ใน Fund Fact Sheet จะมีค่าธรรมเนียมและค่าใช้จ่ายที่เกี่ยวกับการลงทุนในกองทุนรวม แบ่งเป็น 2 ประเภท คือ

1. ค่าธรรมเนียมและค่าใช้จ่ายที่เรียกเก็บจากนักลงทุนโดยตรง เป็นค่าธรรมเนียมที่เกิดจากการส่งคำสั่งซื้อขาย คือค่าธรรมเนียมการขาย (Front-end-fee) และ ค่าธรรมเนียมการรับซื้อคืน (Back-end-fee) นอกจากนี้ยังมีค่าธรรมเนียมอื่น ๆ เช่น ค่าธรรมเนียมในการโอนหน่วยลงทุนให้กับบุคคลอื่น ค่าธรรมเนียมในการสับเปลี่ยนหน่วยลงทุน หรือค่าปรับกรณีขายคืนหน่วยลงทุนก่อนระยะเวลาถือครองที่กำหนดในโครงการ (Exit Fee) เป็นต้น

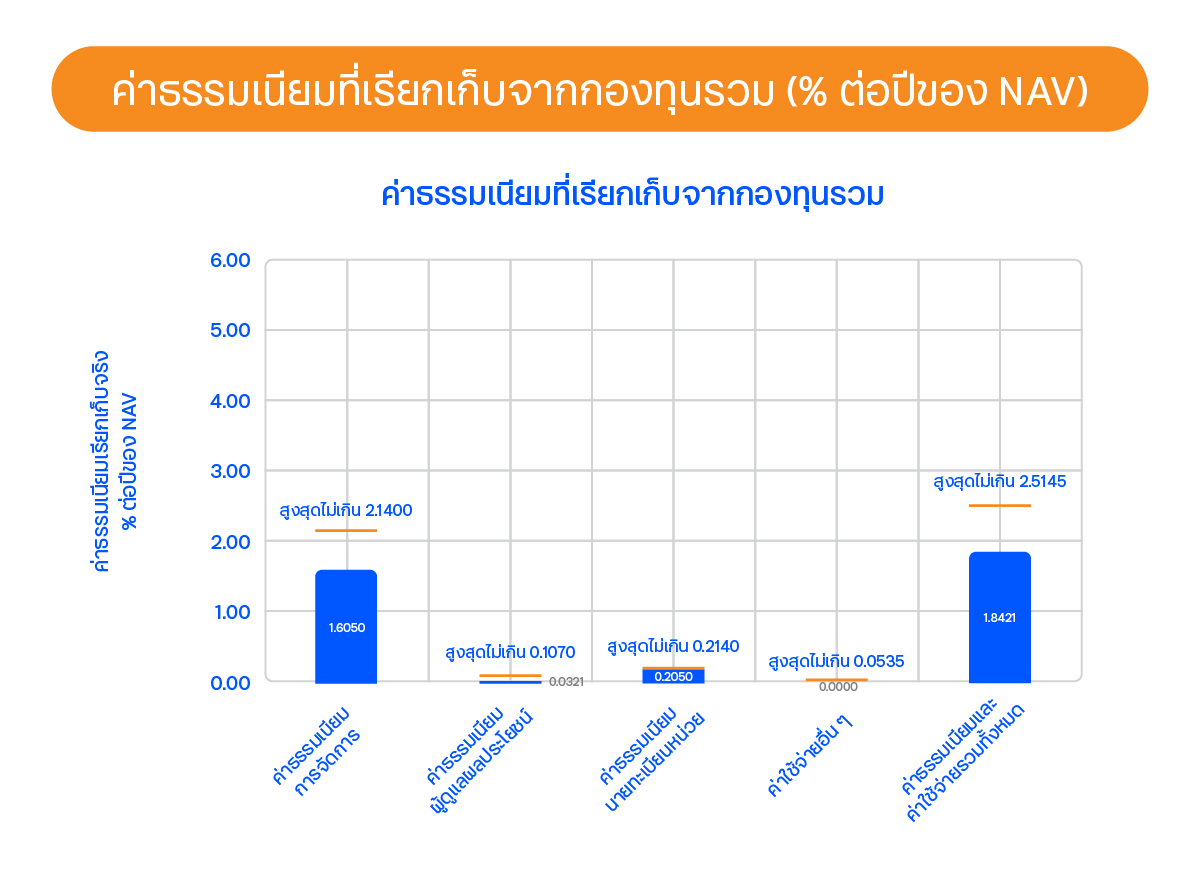

2. ค่าธรรมเนียมที่เรียกเก็บจากกองทุนรวม (Total Expense Ration) คิดเป็น % ต่อปี ของค่า ทรัพย์สินสุทธิ หรือ NAV (Net Asset Value) เป็นค่าใช้จ่ายที่เกี่ยวข้องกับการดำเนินงานของกองทุนรวม คือ ภาระทางอ้อมที่นักลงทุนต้องแบกรับด้วย เช่น ค่าธรรมเนียมการจัดการ (Management Fee) หรือ ค่าธรรมเนียมผู้ดูแลผลประโยชน์ (Trustee Fee)

และสิ่งสุดท้ายที่เราต้องเช็กให้ดีก่อนตัดสินใจลงทุนก็คือ เงื่อนไขการซื้อขาย ที่จะระบุวันเวลาการซื้อขาย ชั้นต่ำของการซื้อขาย (ครั้งแรก/ครั้งต่อไป) และระยะเวลาของการรับเงินค่าขายคืนนั่นเอง

สนใจลงทุน สอบถามข้อมูลได้ที่ ttb investment line โทร. 1428 กด # 4 ทุกวันจันทร์ - ศุกร์ ตั้งแต่เวลา 09.00 – 17.30 น. (ยกเว้นวันหยุดธนาคาร) หรือเข้ามาปรึกษา และรับหนังสือชี้ชวนได้ที่ทีเอ็มบีธนชาต ทุกสาขา

อ่านเคล็ดลับการเงินอื่น ๆ คลิก !

อ่านบทความ “ลงทุนเพื่ออนาคต” อื่น ๆ คลิก !